Пропорциональная система налогообложения применяет фиксированную ставку налогового бремени, не зависящую от изменения налоговой базы (дохода или других показателей).

24 авг 2021 Автор: Котова Алла Николаевна

Что такое пропорциональная система налогов

В теории налогов и сборов выделяют три налоговых режима

- Аналог,

- Прогрессивный,

- Регрессивный.

Споры о плюсах и минусах каждой из них ведутся уже много лет. Адам Смит (шотландский экономист XVIII века) считается идеологом различных налоговых теорий. Прогрессивная и пропорциональная налоговые системы являются наиболее распространенными и сравниваются с точки зрения эффективности и целесообразности их введения.

По мнению большинства экономических теоретиков, прогрессивная шкала налогового бремени более эффективна, чем пропорциональная. Она направлена на достижение социальной справедливости путем перераспределения богатства между различными слоями населения.

Особенности взимания сборов пропорционально

Суть такого налогообложения заключается в применении одной и той же налоговой ставки независимо от дохода; пропорциональная ставка — это фиксированная ставка, налагаемая на доход (другую налоговую базу), и ставка остается неизменной даже при увеличении или уменьшении налоговой базы. Для расчета суммы налога к уплате используется следующая формула

Основным критерием, считающимся преимуществом пропорциональной системы налогообложения, является простота расчета взносов. Плательщикам не нужно выполнять сложные расчеты в зависимости от размера налогооблагаемой базы. Они следят за минимальным пределом налоговой базы и применяют различные проценты для расчета платежа в бюджет в случае его превышения.

Какие налоги являются пропорциональными

Большинство налоговых платежей в Российской Федерации — это именно такие налоги. На сегодняшний день пропорциональное налогообложение в Российской Федерации применяется в отношении следующих бюджетных платежей.

- Налог на потребление,

- Налог на имущество: транспортный налог, земельный налог, налог на недвижимость,

- Специальные налоговые платежи: все имеют фиксированные ставки, не зависящие от изменения доходной части: УСН — 9% (доходная часть) и 15% (разница между доходной и расходной частью) — ПСН — 6% (доходный потенциал) — КАП — 6% от прибыли — НПД — 4% (доход от физических лиц) и 6% (доход от юридических лиц и индивидуальных предпринимателей),

- НДС — применяются три ставки — 0, 10 и 20%, но они не зависят от объема продаж, за исключением типа облагаемого товара или операции,

- Налог на прибыль — пропорциональный налог на протяжении всего периода действия налогового режима РФ; к 2001 году ставки составляли 20%-35% с 2009 года, 2002-2008-24%.

Какие еще бывают системы налогообложения

Помимо рассматриваемых налоговых режимов, при пропорциональном налоге на прибыль используются.

- Прогрессивный — ставка увеличивается с ростом дохода (другие налоговые базы),

- Ретроспективный — ставка уменьшается с ростом дохода (другие налоговые базы).

Они могут быть односторонними (изменяют один элемент один раз — когда доход достигает определенного предела) или многоцелевыми. Их применение серьезно усложняет расчеты, особенно в случае многоступенчатых методов расчета.

В большинстве налоговых систем развитых стран применяется прогрессивная система подоходного налога. Например, в Германии ставки подоходного налога варьируются от 0 % (для самых низких доходов) до 45 %.

Прогрессивные налоги в РФ

Живым примером аналога налога в Российской Федерации долгое время был подоходный налог с физических лиц: с 2001 по 2020 год доходы большинства граждан облагались по единой ставке 13 %, независимо от их размера. Однако к 2021 году был введен прогрессивный метод расчета налоговых платежей. Теперь расчеты производятся по одноставочной прогрессивной ставке (ст.

224 ФК РФ):

- Выручка до 5 млн рублей — 13%,

- Выручка свыше 5 млн рублей — 15 %.

Регрессивные фискальные платежи в РФ

Единственный обязательный платеж в России, который служит примером регрессивного налогообложения, — это страховые взносы (глава 34 ФЗ РФ). Их уплачивает работодатель с выплат работникам за выполнение ими своих обязанностей. Для страховых взносов, уплачиваемых на пенсионное и социальное обеспечение, установлены годовые лимиты (облагаемые выплаты работникам).

Превышение лимитов приводит к изменению коэффициентов.

| {сортировка} | Процент от предельной базы, который должен быть достигнут | Процент достижения избыточности | Предельная база в 2022 году (26. 11. 2020 Постановление Правительства 1935) |

|---|---|---|---|

| {ops | 22% {пространство} | 10% {пространство} | 1, 465, 000 руб. |

| {пространство} | 2,9% {Space} | Не подлежит налогообложению | 966, 000 руб. |

Подробнее: о Премиум

Об авторе статьи.Ара Котова.Главный бухгалтер.

В 2003 году окончила ВЗФЭИ по специальности «Финансовый менеджмент, казначейство и кредитное бюро», с 2008 года работаю главным бухгалтером, имею аттестат ДИПИФР-РУС, являюсь членом Коллегии бухгалтеров ДИПИФР-РУС, являюсь членом Коллегии бухгалтеров ДИПИФР-РУС.

Пропорциональная система налогообложения

Пропорциональное налогообложение — это совокупность налоговых обязательств, рассчитываемых в зависимости от налоговой ставки и налоговой базы. При расчете платежей в бюджет применяется единая шкала.

Разберемся в сути

В России существует множество прогрессивных, регрессивных, стабильных и пропорциональных налоговых режимов. Большинство налогов и сборов рассчитываются по принципу пропорциональности, с использованием установленных счетов. Что это значит?

Согласно нормативным правилам, пропорциональная налоговая ставка — это конкретная цена налоговой накладной, определяемая индивидуально в отношении конкретного налогоплательщика и не изменяющаяся при увеличении или уменьшении базовой налоговой базы.

Рассмотрим пример российского аналога налога — налога на прибыль.

К конкретному предприятию применяется единая налоговая ставка в рамках единого налогового обязательства. Сумма платежа прямо пропорциональна размеру налоговой базы. Например, налог на прибыль рассчитывается по ставке 20%.

Если за отчетный период субъект получил 100 000 рублей прибыли, то платеж в государственный бюджет составит 20 000 рублей.

Пропорциональный налог — это налог, при котором налогоплательщик перечисляет средства в бюджет по единой ставке, независимо от изменения доходности и увеличения налоговой базы, поэтому сумма платежа увеличивается прямо пропорционально. Например, доход увеличивается в десять раз и составляет 1 000 000 рублей. Следовательно, сумма взноса к уплате увеличивается в десять раз и составляет 200 000 рублей.

Важно!

Обратите внимание, что независимо от увеличения или уменьшения налогооблагаемой базы ставка, применяемая по правилу соотношения, остается неизменной. Данный пример показывает, что если сумма облагаемой прибыли увеличивается в десять раз, то ставка налога на прибыль, удерживаемая государством, остается неизменной.

Непропорциональные налоги

К 2021 году был разработан пример аналога налоговой ставки по налогу на прибыль. Однако с 01. 01.

2021 года подоходный налог с физических лиц относится к неравномерным взносам — ставка зависит от уровня дохода плательщика (ст. 372 — 23. 11.

2020 ФЗ). В настоящее время подоходный налог с физических лиц является прогрессивным. 13% удерживается в бюджет, если доход налогоплательщика не превышает 5 млн рублей.

Если доход превышает 5 млн рублей, скидка составляет 15%.

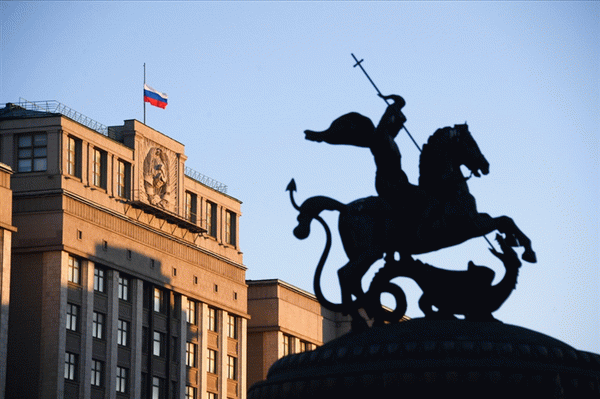

В Госдуме рассказали о перспективах введения прогрессивного налогообложения

Прогрессивная система налогообложения может появиться в России, и, как заявил сегодня президент России Владимир Путин, общество воспримет это как совершенно нормальное явление. Депутаты Государственной Думы рассказали «РГ», когда и как можно применить эту инициативу, подтвердив тем самым запрос общества на подобные изменения. Также депутаты рассказали, какие риски необходимо проработать, чтобы их устранить.

Кирилл Каллиников/Риа Новости

Кирилл Каллиников/Риа Новости

Член Консульского комитета МСП Алексей Говырин («Единая Россия») выразил мнение, что налог на прибыль не распространяется на матерей-одиночек, одинокие семьи и детей-сирот. Повышение подоходного налога с физических лиц, скорее всего, затронет более миллиона человек, а с учетом инфляции это может быть два-три миллиона, — сказал он. — Это касается лучших режимов крупного бизнеса».

Он пояснил, что инициатива готовится Казначейством. Если какие-то категории не будут включены, в ходе обсуждения мы адаптируем модификации, категориальные критерии и т.д.», — прокомментировал инициативу Государственный думский совет.

Депутат объяснил существующие опасности. Дело в том, что физические лица не являются прямыми плательщиками подоходного налога с физических лиц (весь фонд оплаты труда, включая 13% подоходного налога с него, ложится на плечи работодателя или на стоимость оказанных услуг. работодатель ).

Если человек получает 1 млн руб. в месяц, то даже при простом введении подоходного налога по прогрессивной шкале с физических лиц налоги будут расти», — сказал он.

В этой связи, продолжил Говырин, важно спрогнозировать механизмы работы существующей налоговой системы. Тогда прогрессивная шкала подоходного налога с физических лиц не приведет к увеличению «белых» зарплат, росту зарплат. мешками» и росту цен на отечественные товары и услуги.

Нецелесообразно повышать подоходный налог с физических лиц с целью увеличения налоговых поступлений». Такой подход работает по принципу «одно лечение — другое лечение», — добавил он.

Депутат подчеркнул, что прогрессивные ставки подоходного налога можно рассматривать только как один из способов сокращения разрыва в доходах граждан.

Для введения прогрессивной шкалы подоходного налога с физических лиц, которая не увеличивает расходы предпринимателей, необходимо сделать из работодателя освобождение и одновременно обязанность налогового агента». физического лица», — пояснил Гобилин. — Это позволит снизить налоговую нагрузку на предпринимателей и сократить разрыв между доходами граждан».

Сергей Алтухов (ЕК), заместитель председателя Государственного комитета по экономической политике, согласен с заявлением президента о готовности общества к таким мерам — по его оценке, экономика тоже готова. И проблема не столько социальная, сколько экономическая. У нас больше нет абсолютно плоской шкалы налогообложения», — пояснил он.

— С 2021 года в России подоходный налог для физических лиц с доходом свыше 5 миллионов рублей составляет 15%, а для остального населения остается на прежнем уровне в 13%. И эта система была успешно опробована».

По его словам, в будущем будут разработаны более подробные налоговые классификации, но сейчас необходимо не увеличение налоговых поступлений в федеральную казну, а более справедливый сбор налогов. Г-н Альтхофф отметил, что избиратели часто выдвигают предложения по сокращению социального неравенства путем снижения налогов для граждан с низкими доходами, одиноких родителей и тех, кто воспитывает детей-инвалидов. Общество не только готово к этому, но и ждет этого», — не сомневается он.

Депутат Государственной Думы Алексей Журавлев (партия «Родина») также убежден, что в глазах большинства россиян «безусловно, справедливее, что в обществе есть такой запрос на систему, при которой богатые платят больше налогов, а бедные выигрывают. Это система, которая делает всех равными». Он отметил, что повышение подоходного налога для наиболее обеспеченных граждан (например, с 13% до 20%) принесет ощутимую прибавку в бюджет.

Он также отметил, что снижение ставок для бедных не окажет серьезного влияния на достаточность средств фонда. Мы могли бы сократить выплаты многодетным семьям и, конечно, ветеранам специальных военных операций», — сказал депутат.

Когда могут быть проведены реформы? Председатель Либерально-демократической партии Леонид Слуцкий считает, что изменения в Налоговый кодекс РФ будут внесены уже в этом году. Об этом политик заявил на пресс-конференции. Он также отметил, что любые изменения в налоговой политике должны основываться на диалоге, особенно с крупными компаниями.

Владимир Сипягин, член Либерально-демократической партии России, напомнил, что в настоящее время в Российской Федерации действует пропорциональный налоговый кодекс с фиксированной долевой или процентной ставкой налога для каждого налогоплательщика, которая не изменится при изменении налоговой базы. В большинстве развитых стран мира используется прогрессивное налогообложение, при котором налогоплательщики с низкими доходами облагаются по более низкой ставке, а с высокими — по более высокой», — сказал он. — В современных условиях, будучи социально ориентированным государством, применять пропорциональное налогообложение неправильно».

Комментарий.

Александр Каминский, член Генерального совета Российской экономики, руководитель Центра правоприменения в Москве и Московской области, сказал: «Налогообложение доходов — это вопрос справедливости.

— Конечно, это касается принципа справедливости. Сегодня годовой доход большинства россиян составляет не более одного миллиона рублей. В крупных городах он несколько выше, но и жизнь там дороже.

Поэтому прогрессивность распространяется лишь на небольшую часть населения, да и то только на ту часть дохода, которая на порядок выше средней по стране.

Вчера «Деловая Россия» организовала дискуссию ВКС о грядущих изменениях в налоговой системе. Говоря о введении прогрессивной шкалы, многие участники положительно отозвались об этом нововведении. В частности, они предложили сохранить существующие ставки в 13% и 14% для годовой выручки до 50 млн рублей и 150 млн рублей, сверх пределов 50 млн рублей и 150 млн рублей установить 20% и 25% соответственно.

Одновременно рекомендуется разработать эффективную систему социальных и профессиональных налоговых скидок. Это должно способствовать повышению генеративности, например, научно-технического развития, для перехода на работу в сельскую местность.

Еще один момент, о котором стоит упомянуть, — применение различных ставок к физическим лицам. Согласно Гражданскому кодексу, сегодня все наемные работники, самозанятые, индивидуальные предприниматели и граждане, получающие доходы по гражданско-правовым договорам, считаются физическими лицами. Однако они платят налоги по разным ставкам.

Это негативно сказывается на рынке труда и способствует снижению налогов без участия бизнеса. Этот дисбаланс также необходимо устранить.

Proportional Tax: What It Is and How It Works

Джулия Каган — журналист по финансовым/потребительским вопросам в Investopedia и бывший старший автор по личным финансам.

Узнайте о нашей редакционной политике.Обновлено 3 декабря 2025 г.Проверено.Рецензент Эбони Ховард

Эбони Ховард — сертифицированный бухгалтер и специалист по налогам с программой QuickBooks ProAdvisor. Он занимается бухгалтерским учетом, администрированием и налогообложением уже более 13 лет и работает с частными лицами и различными предприятиями в сфере здравоохранения, банковского дела и бухгалтерского учета.

Узнайте о Совете по финансовой инспекцииКонтроль.Под контролем Дэвида Рубина

Давид имеет обширный опыт во многих аспектах экономических и юридических исследований и публикаций: в качестве фактчекера dot-dash с 2020 года он проверил более 1 100 статей по широкому кругу финансовых и инвестиционных вопросов.

Узнайте о нашей редакционной политике.Текущее видеоЗакрыть программу воспроизведения видео

What Is a Proportional Tax?

Аналоговый налог иногда называют единым налогом. Это система подоходного налогообложения, при которой налог взимается по одинаковой ставке с каждого человека, независимо от его дохода. Аналоговый налог одинаков для налогоплательщиков с низким, средним и высоким доходом.

Напротив, прогрессивные или маргинальные налоговые системы постепенно корректируют налоговые ставки в зависимости от дохода. Низкие зарплаты облагаются налогом по более низкой ставке, чем высокие.

Key Takeaways

- Аналоговые или плоские налоги устанавливают одинаковую ставку налога для всех, независимо от дохода или богатства.

- Аналоговые налоги направлены на достижение большего равенства между предельными и средними ставками налогов.

- Сторонники пропорционального налогообложения утверждают, что оно побуждает людей больше тратить и больше работать, поскольку нет налогового штрафа за высокие доходы.

Understanding Proportional Taxation

Аналоговые налоги позволяют облагать налогом одну и ту же часть годового дохода. Сторонники аналоговых налогов считают, что налогоплательщики не подвергаются штрафу при более высокой налоговой шкале, что мотивирует их зарабатывать больше. Единая налоговая система облегчает применение.

Критики единого налога утверждают, что система несправедливо обременяет низкие заработки в обмен на более низкие налоговые ставки для богатых.

Налог с продаж можно рассматривать как разновидность пропорционального налога, поскольку все потребители должны платить один и тот же фиксированный налог независимо от их дохода. Ставка налога с продаж применяется к товарам и услугам; доход покупателя не является частью уравнения. Другими примерами являются налог на избирателей и Федеральный закон о страховых взносах с максимальным сохранением заработной платы (FICA).

В Гренландии ставка единого налога составляет 45 %, что является одной из самых высоких ставок в мире.

Example of Proportional Taxes

В США действует прогрессивная или маргинальная система подоходного налога. Доходы облагаются по шкале, ставки варьируются от 10 до 37 %.

В таких странах, как Монголия и Казахстан, единый налог составляет 10 %, а в Боливии и России — 13 %. Граждане Боливии облагаются единым налогом по ставке 13 %, а граждане, зарабатывающие эквивалент 50 000 долларов США в год, платят 6 500 долларов США; зарабатывающие эквивалент 1 миллиона долларов США — 130 000 долларов США; а зарабатывающие эквивалент 1 миллиона долларов США — 1 000 долларов США.

Федеральное правительство и большинство штатов США применяют прогрессивное налогообложение, а в 11 штатах к 2025 году будет введен единый налог на доходы от заработной платы.

Pros and Cons of Proportional Taxes

Аналоговые налоги являются одним из видов регрессивных налогов. Они не являются регрессивными налогами, потому что их финансовая составляющая увеличивается за счет людей с более низкими доходами, поскольку ставка налога не растет по мере увеличения ставки налога. Налоги являются регрессивными, когда существует обратная зависимость, когда средний налог оказывает меньшее влияние на людей и предприятия с более высокими доходами.

Противники пропорционального налогообложения утверждают, что налогоплательщики с высокими доходами должны платить более высокие ставки, чем налогоплательщики с низкими доходами. Они утверждают, что при плоской налоговой системе большее бремя ложится на людей со средним доходом, на которых ложится основная часть государственных расходов. Даже если налоговая ставка одинакова, эффект после уплаты налогов — это большее бремя для налогоплательщиков с низкими доходами, чем для налогоплательщиков с высокими доходами.

Однако если в системе предусмотрены щедрые вычеты, низкооплачиваемые работники могут быть освобождены от уплаты налога, что позволит хотя бы частично устранить регрессивный аспект налога. Разновидности пропорционального налогообложения включают в себя предоставление вычетов по ипотеке и снижение уровня дохода.

Why Do Countries Impose a Marginal Tax Rate Over a Proportional Tax Rate?

В развитых странах, как правило, применяется градуированная или маргинальная система налогообложения, при которой люди с более низкими доходами платят меньшую часть своего дохода в виде налогов. Обычный аргумент против предельного налогообложения заключается в том, что людям с низкими доходами требуется большая часть или весь их доход для удовлетворения основных потребностей, таких как еда и жилье.

Is Sales Tax Considered a Proportional Tax?

Налог с продаж считается пропорциональным, поскольку все потребители платят одинаковую фиксированную ставку, независимо от их дохода.

What Is the Difference Between a Progressive Tax and a Regressive Tax?

Регрессивная налоговая система — это система, в которой ставка налога уменьшается по мере увеличения дохода налогоплательщика. Прогрессивная налоговая система — это система, в которой ставка налога увеличивается по мере роста дохода налогоплательщика.