Данная инструкция распространяется только на физических лиц и поможет тем, кто подает декларацию в бумажном или электронном виде через портал narog.ru.

Этот материал будет интересен многим, ведь каждый, кто продает автомобиль, по закону обязан задекларировать его в налоговой инспекции по месту жительства, независимо от того, есть у него задолженность или нет.

Примечание: Если налогоплательщик продает автомобиль, находившийся в его собственности более трех лет, имущественный вычет не предоставляется. Выручка от продажи такого имущества не подлежит налогообложению в соответствии со статьей 217, пункт 17.1 Закона о подоходном налоге. Вы также не обязаны его декларировать. Вы вправе сделать это в соответствии с подразделом 4 статьи 229 Налогового кодекса. Источник.

Внимание! Новый закон! Согласно Федеральному закону № 305-ФЗ от 2 июля 2021 года, отменяется обязанность физических лиц представлять в инспекцию налоговую декларацию при продаже автомобиля стоимостью 250 000 рублей и менее. Данный закон вступит в силу с 1 января 2022 года и будет распространяться только на автомобили, проданные после 1 января 2021 года.

Определения Доход — сумма, полученная от продажи транспортного средства Расход — сумма покупки транспортного средства Налогооблагаемая база — сумма дохода, с которой необходимо уплатить налог Вычеты — сумма, на которую уменьшается налогооблагаемая база

Что такое скидка — код скидки 906 «Продажа имущества, находящегося в собственности менее трех лет (в пределах 250 000 рублей)». Скидка применяется ко всему доходу, независимо от количества проданных автомобилей. — Код скидки 903 «В пределах суммы документально подтвержденных расходов». Вычет уменьшает налоговую базу в соответствии с суммой расходов. Обратите внимание, что вычет не может превышать доход. Таким образом, если вы продаете свою недвижимость со скидкой к сумме, за которую вы ее купили, то скидка = сумме дохода. — Код скидки 0 — 13% налога на всю сумму.

Поэтому вот полный список документов, которые могут вам пригодиться: 1) копия ПТС на проданный автомобиль; 2) договор купли-продажи автомобиля (сумма, которую вы изначально заплатили за автомобиль) («договор купли-продажи»); 3) договор купли-продажи автомобиля (сумма или доход, полученный на руки); 4) форма 3 НДФЛ (как ее заполнить, описано ниже); 5) форма 2 НДФЛ (оригинал, заверенный печатью организации Выдается бухгалтерией вашего работодателя); 6) Форма заявления о предоставлении налогового вычета (должна быть взята по месту жительства и может быть заполнена в другом формате).

Вам также понадобится ваш идентификационный номер налогоплательщика (4-значный код). Узнайте его в местном налоговом управлении. В большинстве случаев эти четыре цифры должны совпадать с первыми четырьмя цифрами номера НДС.

ВАЖНО! 1. При покупке автомобиля сделайте копию договора для себя, а еще лучше — три копии договора: одну для себя, одну для продавца и одну для ГИБДД. Это может помочь вам получить налоговые вычеты в будущем.2. При продаже автомобиля вам понадобится копия договора, также желательно сделать копию ПТС.3. Все это может пригодиться в налоговой инспекции.3. В договоре должна быть указана полная стоимость автомобиля. Не указывайте амортизированную стоимость. Даже если вы продаете автомобиль за меньшую сумму, чем цена покупки, это сопровождается тем, что вам придется заплатить налог с продажи. (Например, если вы покупаете автомобиль за 500 000 рублей, в договоре указано 250 000 рублей, а затем продаете автомобиль за 400 000 рублей, в договоре указано 400 000 рублей. (Вам придется заплатить налог.) Сумма превышает 250 000 рублей, даже если вы фактически продали автомобиль по более низкой цене и не получили никакого дохода).

Насчет документов — если у вас их нет, вы можете получить копию в МРЭО по месту регистрации автомобиля.

Несколько слов об уплате налогов: 1) если проданный автомобиль находился в вашей собственности более трех лет и у вас есть документы, подтверждающие это (копия ПТС), то платить налоги не нужно (согласно ст. 217-17.1.) НК РФ); 2) если продаваемый автомобиль находится в собственности менее 3 лет, но есть документы, подтверждающие, что цена покупки автомобиля выше цены продажи (договор купли-продажи пригодится при продаже) — налог платить не надо; 3) если автомобиль продается менее чем за 250 000 рублей, налог платить не надо 4) если автомобиль находился в собственности менее трех лет и не сохранились документы, подтверждающие первоначальную стоимость, а продажная стоимость превышает 250 000 рублей, налог необходимо уплатить в соответствии со следующим расчетом «минус» 250 000) х 13%. Суммы налога округляются до ближайшего целого числа.

3-НДФЛ Несколько слов о подаче налоговой декларации: — если продаваемый автомобиль находился в собственности более трех лет — если автомобиль продается менее чем за 250 000 рублей.

Обязательно подается: — если продаваемый автомобиль находился в собственности менее 3 лет и продан за сумму более 250 000 рублей, даже если налог не подлежит уплате.

Заполнение формы 3 НДФЛ.

Важно: заполнение 3-НДФЛ за предыдущий год аналогично, но должно выполняться с помощью соответствующей версии программы, т.е. для каждого отчетного периода своя программа.

Установите программу и перезагрузите компьютер. Запустите программу (программа проверяет выполнение каждого раздела, но вы можете пропустить проверку, нажав кнопку «Пропустить все»).

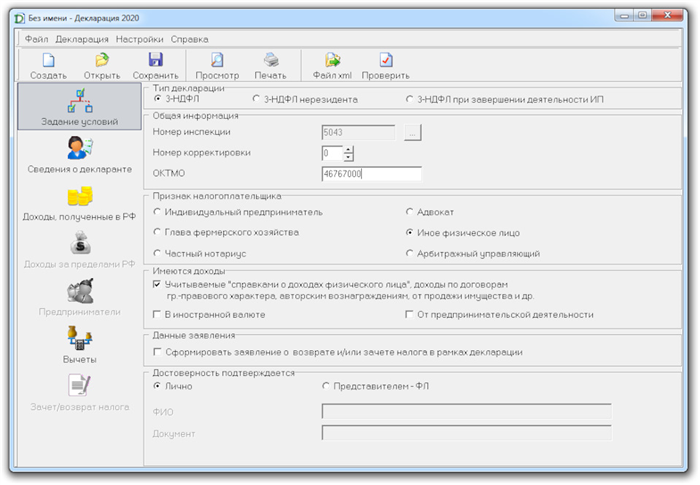

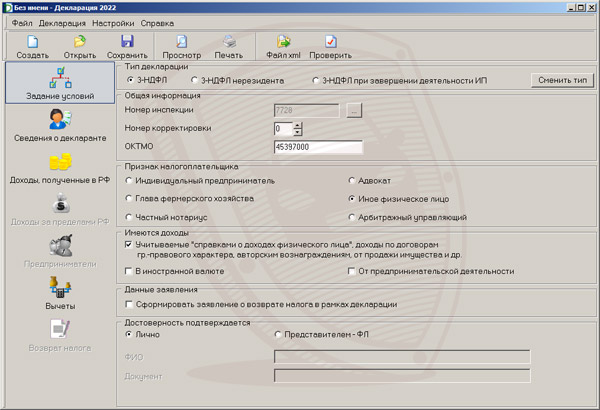

Заполните раздел «Настройка условий».

— Тип декларации — «З-НДФЛ» — Общие сведения — Контрольный номер — Выберите из предложенного списка — — Код ОКТМО — Статус налогоплательщика — «Иное физическое лицо» — Имеющиеся доходы — «Бухгалтерские (со справкой о доходах физического лица), доходы от «гражданско-правовых договоров», от авторских гонораров, от продаж» — Подтвержденная достоверность. Да — «лично»

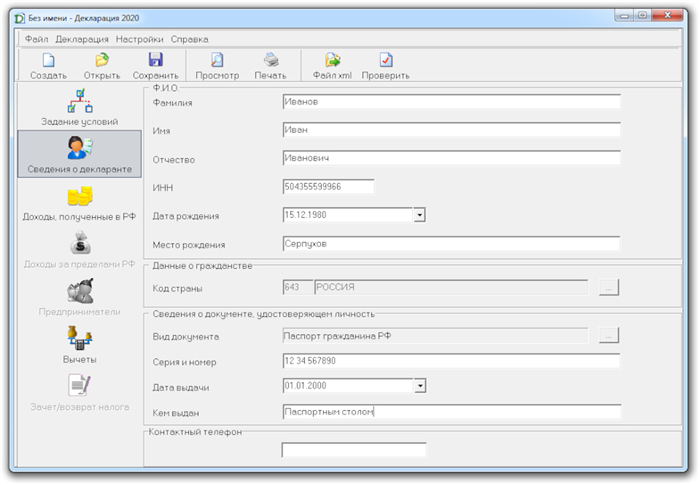

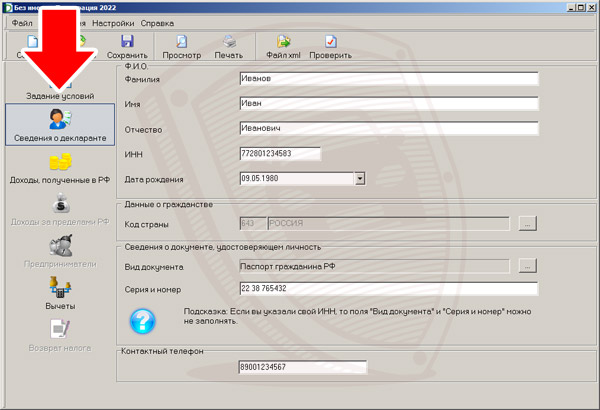

Заполните раздел «Информация о декларанте».

— Введите данные (ФИО, номер НДС) — Тип документа — «Паспорт гражданина Российской Федерации» — Далее паспортные данные

Введите данные.

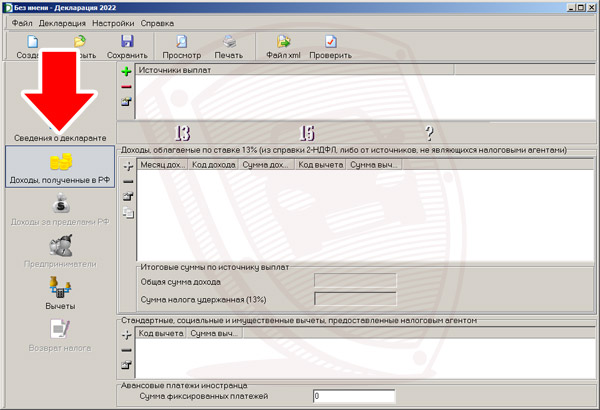

Заполните раздел «Доходы, полученные в Российской Федерации».

Данное Указание распространяется только на лиц, получивших в 2021 году доход, состоящий из заработной платы от работодателя и средств, полученных от продажи автомобиля, и не предназначено для заполнения декларации о доходах, полученных из других источников.

Примечание: Обратите внимание, что декларации 3-НДФЛ за 2021 год можно подать только в 2022 году.

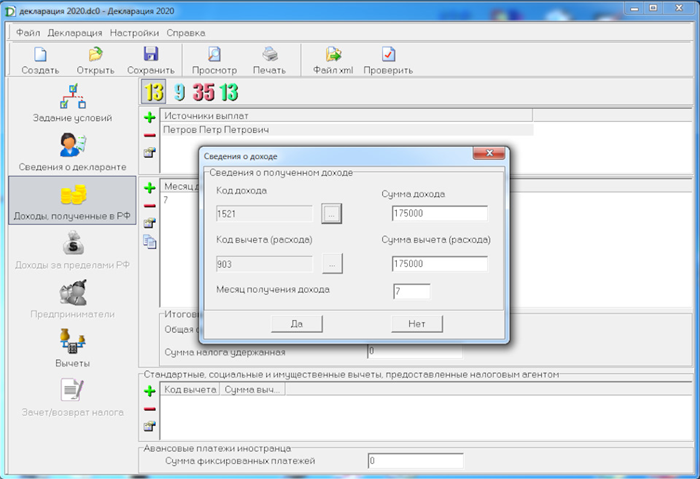

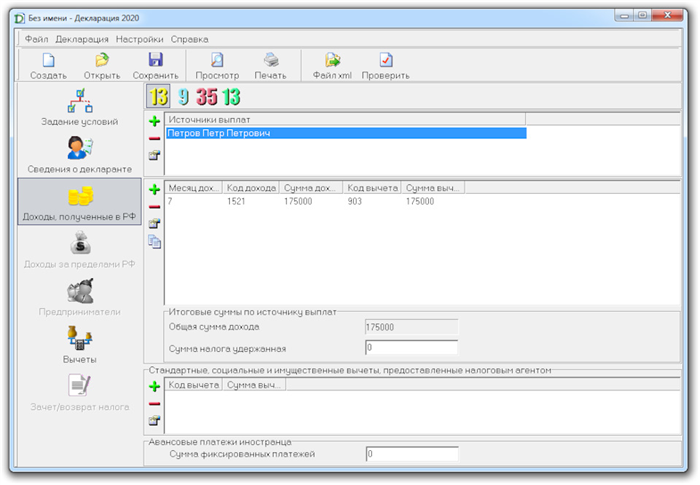

Убедитесь, что вкладка 13% (желтая цифра 13) видна. Окно разделено на две части: «Источник выплаты» (вверху) и таблица «Месяц дохода — Код дохода — Сумма дохода — Сумма дохода — Вычеты». -Скидка на сумму» (внизу).

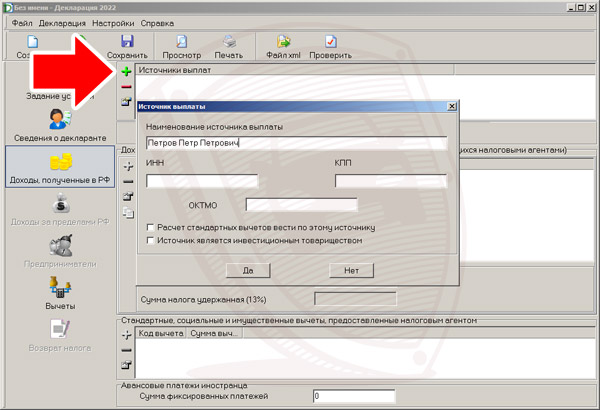

Введите данные, относящиеся к продаже автомобиля. Нажмите + в окне «Источник платежа». Имя плательщика — это полное имя покупателя вашего автомобиля (поскольку он дает вам деньги, а вы получаете от него доход). Остальные поля не вводите. Нажмите «Да», чтобы ввести информацию.

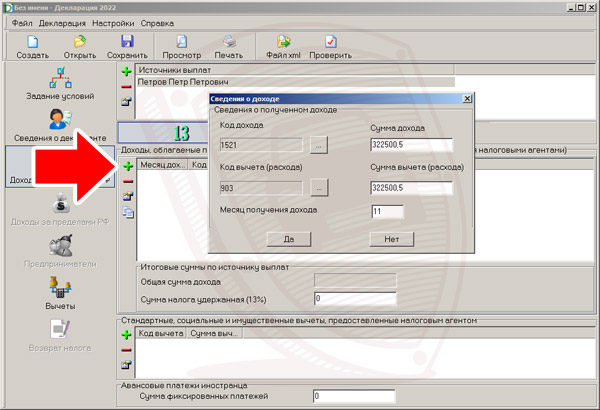

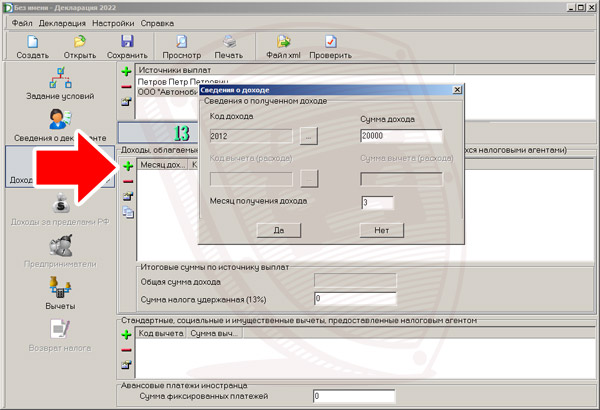

Нажмите «+» в нижнем окне. Откроется панель «Информация о доходах». Выберите код дохода: «1521 — Доход от продажи транспортных средств» (ранее «1520 — Доход от продажи прочих активов (акций), за исключением ценных бумаг»). Введите сумму полученного дохода, т.е. продажи транспортного средства.

Выберите код скидки (расхода) в соответствии с вашей конкретной ситуацией. — Код скидки 906 «Продажа имущества, находящегося в собственности менее трех лет (в пределах 250 000 рублей)» — Код скидки 903 «Сумма документально подтвержденных расходов». В поле «Сумма возврата (расходы)» укажите сумму, указанную в документе, подтверждающем покупку автомобиля. — Код скидки 0 — Налог на всю сумму 13%.

903 Если ранее был выбран вычет, введите его (расход). Важно отметить, что вычет не может превышать ваш доход. Поэтому, если вы продали автомобиль за меньшую сумму, чем купили, сумма скидки = сумме дохода.

Укажите номер месяца, в котором был получен доход (продажа автомобиля). В таблице «Общая сумма по источникам оплаты» нет записей для ввода и редактирования. Все это было сделано с помощью автомобиля.

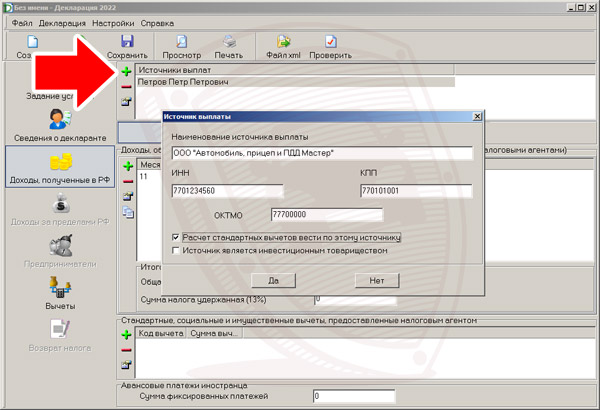

Далее необходимо внести данные для справки 2-НДФЛ.

Обратите внимание: «Эта декларация не имеет никакого отношения к дате ее ввода в систему». Согласно пункту 4 статьи 229 Закона о подоходном налоге, «Налогоплательщик имеет право не вносить в налоговую декларацию доходы, не подлежащие декларированию», подлежащие налогообложению в соответствии со статьей 217 Закона о подоходном налоге (освобожденные от налогообложения), а также доходы, подлежащие взысканию, полная сумма которых удерживается налоговым органом, если это не противоречит интересам налогоплательщика. Налоговые кредиты, предусмотренные статьей 229 Закона о подоходном налоге. Налоговый код №№ 218-221″.

Нажмите «+» в окне «Получатель». «Наименование плательщика» — введите наименование работодателя, указанное в строке «1» справки 2-НДФЛ; введите ИНН, КПП, ОКАТО. Если работодатель предоставляет стандартный вычет (это можно проверить, заполнив раздел 4 справки 2-НДФЛ), установите флажок «У данного источника предоставляется стандартный вычет».

В нижнем окне нажмите [+]. Появится таблица «Сведения о доходах».2 — Выберите код дохода, указанный в разделе 3 (таблица по месяцам) справки 2-НДФЛ. Введите сумму, обычно код 2000 — «Заработная плата и иные выплаты при выполнении трудовых договоров». указанную в справке за соответствующий месяц. Укажите номер месяца. То же самое относится ко всем 12 месяцам года во всех строках таблицы.

После ввода данных проверьте все цифры. При необходимости укажите другие должности на работе.

Теперь выписка готова — распечатайте две копии: одну для хранения под рукой и одну, на которой налоговая инспекция должна поставить отметку о принятии документа. Это может пригодиться в будущем.

На страницах 2 и 3 декларации указана сумма налога, подлежащая уплате, включая вычеты.

Вместе с декларацией необходимо подготовить и подать в налоговую инспекцию соответствующий бланк декларации, образец которого есть в каждой налоговой инспекции. В пункте приема документов лучше сообщить код скидки (906 или 903) и попросить указать его тип.

Способы уплаты налогов.

Если при заполнении декларации налог уплачивается, то в конечном итоге он должен быть уплачен. В настоящее время механизм уплаты подоходного налога с физических лиц четко не регламентирован на уровне налоговых директив. Однако существует Налоговый кодекс:

— лицо, получающее доход от продажи актива (если описано — автомобиля), исчисляет и уплачивает соответствующий налог отдельно (ст. 228, п. 2, и п. 2 той же статьи) — налог должен быть уплачен по месту жительства до 15 июля года, следующего за отчетным (ст. 228, п. 4).

Следовательно, если вы не получили уведомление из налоговой инспекции об уплате налога до 15 апреля, вы должны пойти в банк и оплатить налог самостоятельно. Налоговая информация доступна в самой налоговой инспекции. Код бюджетной сортировки (КБК) относится к странице 4 справки 3-НДФЛ.

(А теперь самое страшное место =)

Что будет, если вы не подадите декларацию и не заплатите налоги? Здесь возможны различные варианты. Во-первых, подача декларации обязательна, поэтому ее непредставление является правонарушением в соответствии со статьей 119 Налогового кодекса РФ. Ответственность — штраф в размере 5% от суммы платежа за полный или неполный месяц со дня, установленного для подачи декларации.

Если мне нечем платить налог, если я не подал декларацию: ответственность — штраф в размере 5% от уплаченной суммы за каждый месяц, в котором прошел один день, установленный для ее подачи, но превысил 30% от неполной суммы — налога и более 1000 рублей. Таким образом, вы должны государству до 1000 рублей, даже если вы ничего не должны по автомобильному налогу.

Чем грозит неуплата суммы в налоговую инспекцию? Например, вас не выпустят за границу по юридическим причинам. Штраф составляет от 1000 рублей! Самое интересное, что нельзя заплатить на месте — нужно заплатить через сбербанк, а потом налоговая должна внести изменения в базу. Только после того, как она будет опубликована. Так что решайте сами — не платить, вносить или не вносить.

Если вы задолжали много, это наказывается штрафом в размере заработной платы или иного дохода осужденного за период от одного года до двух лет. до одного года, либо арестом на срок до шести месяцев, либо лишением свободы на срок до одного года (ст. 198, ст. 1 УК РФ).

Если сумма сделки является особо крупной, наказание предусматривает штраф в размере от 2 млн до 500 000 рублей, либо штраф в размере заработной платы или иного дохода осужденного за период от 18 месяцев до трех лет, либо штраф с обязательными работами на срок до трех лет, либо лишение свободы на тот же срок (ст. 198, § 198). Часть 2. Уголовного кодекса Российской Федерации).

Срок подачи заявления.

Заявление должно быть подано до 30 апреля после года продажи. Это означает, что если автомобиль был продан в 2021 году, то декларация должна быть подана до 30 апреля 2022 года. Минимальный штраф за непредставление декларации составляет 1000 рублей.

Причина обращения:

ss06. 04. 2022 Статья обновлена с учетом текущей ситуации. Если мы что-то упустили или что-то устарело, пожалуйста, напишите нам! Скриншоты были устаревшими. Там не было практически ничего нового, но мы исправим это в ближайшее время.

3-НДФЛ при продаже автомобиля за 2022 год для подачи в 2025: образец и инструкция

Продажа автомобиля является событием, которое может потребовать уплаты подоходного налога (3-НДФЛ) — новые правила уплаты этого налога вступили в силу в 2022 году. 2025.

Основным изменением 2022 года стало введение возврата налога при продаже автомобиля. В настоящее время налоговая база может быть уменьшена на определенную сумму, если автомобиль находился в собственности не менее трех лет. Размер налогового вычета зависит от стоимости автомобиля на момент покупки и срока владения.

Для того чтобы подать налоговую декларацию в 2025 году, необходимо собрать все необходимые документы. К ним относятся паспорта, свидетельства о регистрации транспортных средств, договоры купли-продажи, декларации о доходах и налогах. Важно помнить, что форма налоговой декларации является обязательной, даже если сумма дохода не превышает предельную величину налога.

Подоходный налог с физических лиц при продаже автотранспортных средств

Подоходный налог с продажи автотранспортных средств (PIT) — это налог, который необходимо уплатить с дохода, полученного от продажи автотранспортных средств. Размер этого налога зависит от ряда факторов, включая стоимость автомобиля, продолжительность владения и другие условия.

Чтобы подать декларацию 3-НДФЛ о продаже автомобиля в 2022 году за 2025 год, необходимо заполнить форму заявления и предоставить необходимые документы. В заявлении необходимо указать сведения о продаже транспортного средства, его стоимость и любую другую информацию, которая может повлиять на размер налога.

В сделках по продаже транспортных средств могут участвовать как юридические, так и физические лица. В этом случае налоговые правила и процедуры могут отличаться. Для получения точной налоговой информации при продаже автомобиля рекомендуется проконсультироваться с экспертом или изучить соответствующие законы и правила.

Следует отметить, что налоговые правила и суммы могут отличаться в зависимости от места проживания и других факторов. Поэтому важно быть в курсе последних новостей и налоговых сводок о правильном расчете и уплате подоходного налога с физических лиц при продаже автомобиля.

РАЗДЕЛ 1.

Продажи автомобилей в 2022 году на 2025 год с сортировкой по 3-dfl: модели

В данном разделе рассматриваются вопросы, связанные с исчислением и уплатой налога 3-НДФЛ при продаже автомобиля в 2022 году для сдачи отчетности после 2025 года.

Согласно действующему законодательству, при продаже транспортного средства физическое лицо обязано уплатить налоговый сбор (3-НДФЛ) с суммы продажи. Базой для расчета налога является разница между покупной ценой транспортного средства на момент продажи и его рыночной стоимостью.

Знайте: какова высота штрафа за отсутствие прописки в паспорте?

Чтобы определить стоимость автомобиля на момент покупки в 2022 году, необходимо учесть все расходы на покупку, включая сам автомобиль, доставку, налоги и регистрационные расходы. Важно учитывать все документы, подтверждающие эти расходы, чтобы избежать проблем при подаче заявления.

Рыночная стоимость автомобиля на момент продажи может быть определена с помощью оценщика или путем относительной оценки аналогичных автомобилей на рынке. Важно иметь надежные документы, подтверждающие стоимость автомобиля на момент продажи.

Полученную разницу между рыночной ценой и рыночной стоимостью автомобиля следует умножить на установленный законом коэффициент 3-НДФЛ. В результате сумма налога, уплачиваемого в бюджет, увеличивается.

Основная концепция

Налог 3-НДФЛ — это налог на доходы физических лиц, удерживаемый с доходов, получаемых гражданами Российской Федерации.

Продажа автомобиля — это сделка, в ходе которой владелец автомобиля передает право собственности другому лицу за определенную сумму денег.

2022 год — это календарный год, в котором продается автомобиль.

2023 год — это крайний срок, к которому физическое лицо должно подать декларацию о доходах за 2022 год.

В данной модели приведен пример декларации по подоходному налогу за 2022 год, в которой автомобиль продается для подачи декларации в 2025 году.

Раздел 2.

Срок подачи декларации.

Для того чтобы отправить в налоговую инспекцию декларацию 3-НДФЛ о продаже автомобиля в 2022 году, необходимо учесть срок подачи декларации. По закону декларация должна быть подана до 30 апреля 2025 года — если вы продали автомобиль в 2022 году, то до этой даты у вас есть крайний срок для подачи декларации о доходах.

Важно отметить, что если автомобиль не был продан в 2022 году, то налоговую декларацию 3-НДФЛ подавать не нужно. Также стоит отметить, что если автомобиль был продан до 1 января 2022 года или после 31 декабря 2022 года, то на него не распространяется обязанность по подаче декларации в 2022 году.

Чтобы облегчить налогоплательщикам задачу, IRS разрешает подавать декларации в электронном и письменном виде. Если декларация подается в электронном виде, необходимо следовать инструкциям на Налоговом портале налоговой службы. Если декларация подается в письменном виде, необходимо заполнить соответствующую форму и отправить ее по почте или с курьером.

При подаче налоговой декларации 3-НДФЛ при продаже автомобиля 20 22 необходимо представить различные документы. К обязательным документам относятся.

- Паспорт гражданина Российской Федерации,

- Свидетельство о таможенном оформлении транспортного средства,

- Договор купли-продажи транспортного средства,

- справка о доходах за 2022 год (можно получить в налоговой инспекции или по месту работы),

- документы, подтверждающие продажу автомобиля (например, квитанция об оплате, акт приема-передачи и т.д.).

Следует отметить, что список документов может меняться в зависимости от особенностей продажи автомобиля. Поэтому перед подачей заявления рекомендуется обратиться в налоговую инспекцию для получения информации о конкретных требованиях.

Кто обязан платить?

Если автомобиль продается в 2022 году, а декларация 3-НДФЛ подается в 2025 году, то данный налог должны будут уплатить следующие категории лиц

- Физические лица, зарегистрированные в качестве индивидуальных предпринимателей. Для них продажа автомобиля является налогооблагаемым событием, и с него необходимо уплатить подоходный налог.

- Физические лица, не зарегистрированные в качестве индивидуальных предпринимателей. Если они не являются индивидуальными предпринимателями и продают автомобиль, а стоимость сделки превышает установленный налоговый режим, они также обязаны уплатить подоходный налог.

- Физические лица, которые продали автомобиль, но не получили дохода. В этом случае сумма налога равна нулю, но они также должны предоставить справку 3-НДФЛ.

Полезно знать: Закон о тишине Республики Васколтан 2025: режим тишины и правила ремонта многоквартирных домов УФА.

Важно отметить, что подоходный налог при продаже автомобилей в 2022 году рассчитывается по особым правилам. Сумма налога зависит от разницы между ценой покупки автомобиля и его стоимостью на момент продажи. Чем больше разница, тем выше налог.

Раздел 3.

Возможность заполнить 3-НДФЛ при продаже автомобиля в 2022 году и подаче декларации в 2025 году

Раздел 3 формы 3-НДФЛ предназначен для определения суммы дохода от продажи автомобиля и расчета налога по ставке 13 % с этого вида дохода.

В этот раздел необходимо включить сумму выручки от продажи автотранспорта в 2022 году. Доход представляет собой разницу между продажной ценой автомобиля на момент покупки и его стоимостью. Цена покупки должна быть скорректирована с учетом инфляции.

Кроме того, налоговые резиденты должны признать расходы, связанные с продажей транспортного средства. Эти расходы включают в себя стоимость обслуживания продажи автомобиля, расходы на рекламу и расходы на подготовку автомобиля (ремонт, чистка, замена компонентов).

После определения выручки и затрат необходимо рассчитать налоговую базу, уменьшив сумму выручки на сумму затрат. Полученная налоговая база умножается на налоговую ставку 13 % и вносится в соответствующее поле.

Если выручка от продажи транспортного средства не превышает 250 000 рублей, налоговую декларацию можно представить в сокращенной форме без указания дополнительных сведений о выручке.

Сроки представления деклараций.

При продаже транспортного средства в 2022 году и подаче налоговой декларации для физических лиц (3-НДФЛ) в 2025 году важно учитывать срок подачи декларации.

Согласно закону, налоговая декларация 3-НДФЛ должна быть представлена в налоговые органы до 30 апреля текущего года. Таким образом, если отчет о прибылях и убытках от продажи транспортного средства подается в 2022 году, то срок истекает 30 апреля 2025 года.

Важно отметить, что если гражданин продает транспортное средство в 2022 году и получает доход от этой сделки, то налоговую декларацию 3-НДФЛ необходимо заполнить и подать в налоговый орган в установленный срок.

При подаче декларации важно указать всю необходимую информацию о продаже транспортного средства, включая цену продажи, его стоимость и любые другие необходимые и подтверждающие документы.

Непредставление декларации в установленный срок или предоставление недостоверной информации может привести к гражданской ответственности, в том числе к уплате штрафов и санкций.

Поэтому важно помнить о сроках подачи декларации по НДФЛ при продаже автомобиля в 2022 году.

Полезно знать: направление для иностранцев в детские сады: оптимальные сроки и необходимые документы

РАЗДЕЛ 4.

Информация о продавцах транспортных средств:

Раздел 4 должен содержать информацию о продавце транспортного средства. Сюда входит полное название организации или имя, фамилия, имя, отчество и НДС продавца.

Если продавец — организация, то полное наименование, юридический адрес и НДС; если продавец — физическое лицо, то имя, фамилия и НДС.

НДС продавца — обязательное поле, так как это одна из основных функций продавца. Он должен быть точным и не содержать ошибок.

При заполнении раздела 4 необходимо проверить всю информацию на точность и соответствие действительности. Необходимо избегать ошибок и опечаток, так как неправильные отчеты могут привести к проблемам при подаче налоговой декларации.

Налоговые ставки

Ставка налога при продаже автомобиля в 2022 году, подлежащего декларированию в 2025 году, зависит от времени нахождения автомобиля в собственности. Если автомобиль находится во владении менее трех лет, ставка налога составляет 35% от разницы между ценой продажи и первоначальной стоимостью автомобиля.

Если автомобиль находится в собственности более трех лет, ставка налога составляет 13 % от разницы между ценой продажи и первоначальной стоимостью. В этом случае автовладелец пользуется налоговой льготой и уменьшает налоговую базу на сумму амортизации, учтенную при снятии автомобиля с учета.

Важно отметить, что в случае продажи автомобиля его первоначальная стоимость будет определяться на основании информации, указанной в договоре купли-продажи или отчете об оценке. При отсутствии таких факторов первоначальная стоимость автомобиля может быть определена на основании средней рыночной стоимости аналогичных транспортных средств.

Новости по теме:

- Определение безопасного расстояния от домов и заборов на местности, прилегающей к квартире

- Как противостоять незаконной сдаче квартир в аренду иногородним гражданам и защитить свои права

- Примеры ответов на меморандум: содержание и правила

- Как обжаловать действия и бездействие агентов: руководство юриста Воробьева Александра

Нужно ли подавать декларацию при продаже автомобиля

Заявление о продаже автомобиля — это справка по форме 3-НДФЛ и справка из ФНС, которая подается при продаже транспортного средства физическим лицом. Необходимость подачи зависит от срока владения имуществом; узнайте, как заполнить отчет за 2022 год и сроки его подачи.

Согласно нормам российского налогового законодательства, автомобиль является дорогостоящим объектом недвижимости, и его продажа приносит физическому лицу налогооблагаемый доход. ФНС России управляет имуществом и доходами граждан, получая доступ к реестрам и системам других государственных органов, в том числе дорожным, которые ведут учет владельцев транспортных средств. В связи с этим возникают резонные вопросы. Нужно ли предоставлять справку при продаже автомобиля, ведь налоговые органы все равно получают такую информацию? Ответ на него кроется в нормах Налогового кодекса: статьей 228 НК РФ предусмотрена обязанность налогоплательщика, получающего налогооблагаемый доход, представлять налоговую декларацию 3-НДФЛ при продаже автомобиля в налоговые органы его регистрации.

В каком случае надо подавать декларацию

Ссылка на ФНС в форме 3-НДФЛ не всегда является ссылкой на ФНС. Раздумывая, что делать при продаже автомобиля, если декларацию необходимо заполнить, нужно вспомнить год владения машиной. Статья 217 Налогового кодекса РФ гласит, что имущество, находящееся в собственности человека более трех лет, освобождается от уплаты подоходного налога. Согласно этой норме, декларация не подается при продаже автомобиля, находящегося в собственности физического лица более трех лет.

Читайте также: правила подготовки декларации 3-НДФЛ

Эксперты КонсультантПлюс рассчитали, когда и как уплачивается налог с проданного имущества. Воспользуйтесь этими инструкциями бесплатно.

Когда отчитываться о продаже автомобиля

Справки 3-НДФЛ необходимо представить в налоговый орган по месту жительства в связи с продажей транспортного средства до 30 апреля года, следующего за годом, в котором было продано транспортное средство. Если эта дата совпадает с выходным днем, срок переносится на первый рабочий день; за 2022 год отчет должен быть представлен до 2 мая 2025 года. Сроки подачи одинаковы для индивидуальных компаний и физических лиц. Постановления правительства нет: РФ от 20. 10. 1874 г. за 2022 г. продлил срок мобилизации. Они вправе подать 3-НДФЛ до 25-го числа третьего месяца месяца окончания срока службы.

Если в заявлении в налоговую инспекцию при продаже транспортного средства указана сумма налога, подлежащая уплате, ее необходимо уплатить до 15 июля года, следующего за годом получения дохода.

Для военнослужащих срок уплаты налога продлевается до 28 числа третьего месяца после окончания срока службы. После возвращения со службы мобилизованные имеют право уплатить сумму налога в эквивалентном размере (Постановление Правительства РФ № @ от 24.10.2022).

С 2025 года в стране введен институт единого налогового счета. Все платежи перечисляются по единому счету. В личном кабинете налогоплательщика отображается информация о тарифах. В настоящее время, в связи с обработкой уведомлений и платежей, актуальная информация по единому налоговому счету недоступна.

Подробнее: обязателен ли единый налоговый счет для физических лиц?

Как заполнить форму 3-НДФЛ

Формы и порядок заполнения форм утверждены решением ФНС России ЕД-7-11/903 от 15. 10. 2021 г. с изменениями, внесенными решением ФНС России ЕД-7-11/880 от 29. 09. 2022 г. Транспортные средства, находящиеся в собственности менее трех лет, в 2025 году. На вопрос о том, нужно ли подавать заявление о продаже транспортного средства: да. Заявление не нужно подавать в налоговый орган только в том случае, если срок владения имуществом превышает три года.

Электронное заявление на подачу декларации при продаже имущества со сроком владения менее трех лет в 2025 году можно получить на сайте Федеральной налоговой службы, воспользовавшись специальным сервисом личного кабинета налогоплательщика. Для продажи автотранспорта необходимо заполнить несколько листов декларации.

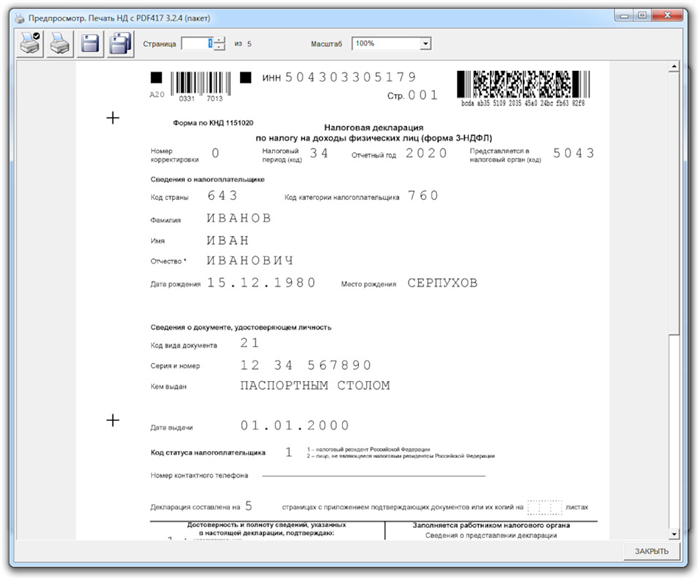

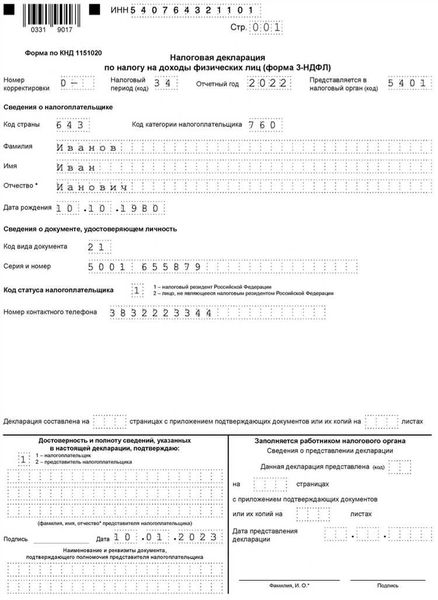

- Титульный лист — на нем указываются все реквизиты налогоплательщика.

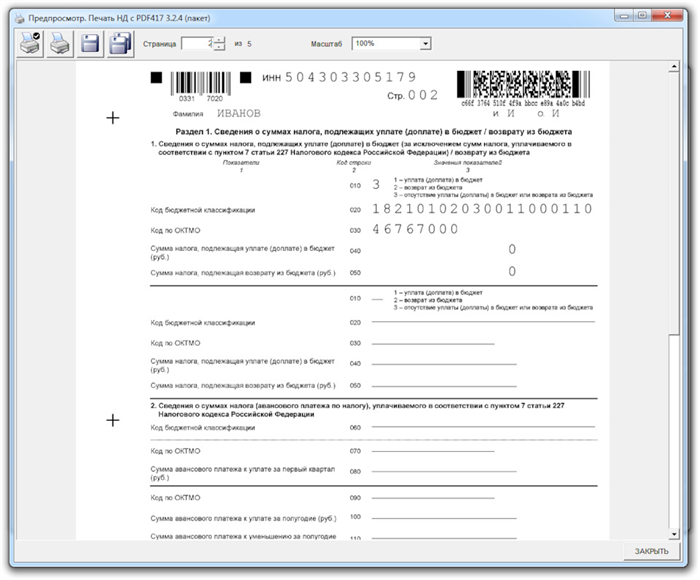

- Раздел 1 — в нем указывается сумма уплаченного или возвращенного налога.

- Приложение к разделу 1 о заявлениях на возврат (не всегда, но не во всех случаях), что является положительным балансом системы единого налогообложения.

- Раздел 2 — рассчитывается налоговая база и сумма налога.

- В приложении 1 указывается сумма дохода, полученного в Российской Федерации.

- В Приложении 6 рассчитана сумма скидок и расходов, вычитаемых из суммы налога.

Если заявление подается о продаже автомобиля, находящегося в собственности менее трех лет, налогоплательщику не нужно заполнять другие листы. Для остальных случаев.

В заявлении есть пошаговая инструкция по продаже автомобиля в 2025 году.

Шаг 1. Заполняем титульный лист

- Налогоплательщик Налогоплательщик.

- Номер корректировки. Для первого раза «0-«. После внесения изменений и подготовки уточненного заявления вводится порядковый номер корректировки.

- Налоговый период и календарный год. В периоде указывается код «34». Это относится к годовому отчету, и отчет подается в 2022 году, поле года.

- Регистрационный код налогового органа, в который представляется отчет. Найти его можно на сайте Федеральной налоговой службы.

- Код страны — 529 с гражданства налогоплательщика 14. 12. 2001 года в соответствии с международным классификатором, утвержденным Постановлением РНФ 14. 12. 2001 года. Для граждан России — код «643».

- Код категории налогоплательщика. Код «760» и поле кода статуса налогоплательщика «1» идентифицируются как признаки резидента Российской Федерации.

- Персональные данные налогоплательщика — ФИО, дата рождения, паспортные данные (код документа «21»), номер контактного телефона.

При заполнении формы во всех полях, не содержащих данных, ставятся прочерки, пустых полей быть не должно. Заполненный лист должен быть подписан и датирован при отправке в ФНС. Количество отчетов и количество документов, прилагаемых к отчету. Ниже приведен образец заполнения 3-НДФЛ (заполняется на прилагаемом листе) при продаже личного автомобиля.

Шаг 2. Вносим данные в раздел 1

В заголовке раздела 1 указаны фамилия, инициалы налогоплательщика и номер страницы. Остальная информация требует определенных знаний.

- Правильный код КБК для мониторинга счетов по налогу на доходы физических лиц из программы ФНС,

- Код ОКАТО муниципального образования (места регистрации) налогоплательщика, исходя из бюджета, из которого перечисляется подоходный налог физическому лицу.

- Сумма налога, подлежащая уплате или возврату.

Более подробную информацию о кодах Cobk и Octmo можно получить на сайте Федеральной налоговой службы или у консультантов. Если налоговая операция была только одна, заполните только часть раздела 1. В пустых полях поставьте прочерки. Наконец, укажите дату и заверьте информацию подписью. Раздел 1 имеет следующий формат

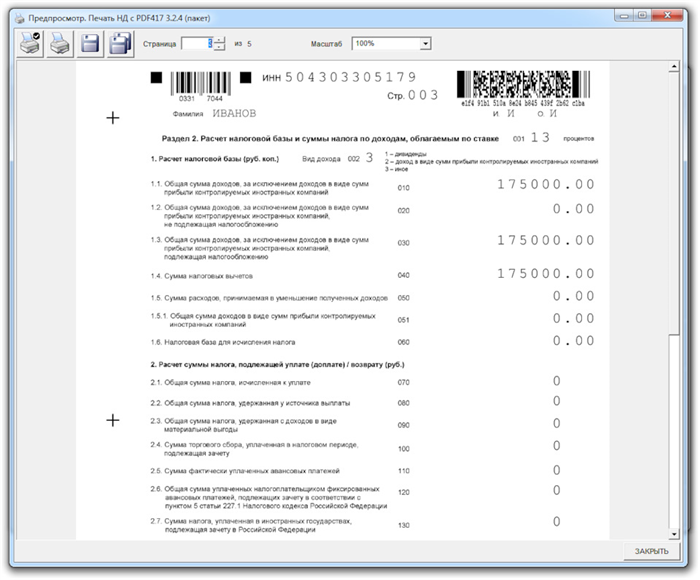

Шаг 3. Заносим сведения в раздел 2

Для заполнения этой ведомости вам также потребуются специальные знания и навыки.

- Введите код дохода (стр. 001) — код продажи автомобиля — ’18’. См. приложение №. 3ЕД-7-11/903@ Федеральной налоговой инструкции № для получения дополнительной информации. В таблице указаны вид дохода и ставка налога, если доход получен по разным кодам доходов. Многое Раздел 2,

- Отметьте сумму выручки (стр. 010 и 030) — сумму, полученную от продажи,

- Укажите сумму скидки (стр. 040) — подробности расчета в пунктах 6. 7 Порядка дополнения.

- Определите налогооблагаемую базу (с. 060) — отнимите скидку от выручки,

- 070 и 150 — укажите сумму налога на доходы физических лиц, подлежащую уплате по строкам 070 и 150.

Наконец, подпишите и поставьте дату на форме. Ниже приведен пример заполнения 3-НДФЛ при продаже автомобиля возрастом до 3 лет в 2025 году в разрезе раздела 2.

Шаг 4. Оформляем приложения к разделу 2

При заполнении приложения к декларации учитываются доходы, полученные на работе, или доходы, с которых налог уже удержан и уплачен налоговым агентом. В декларацию включаются только те доходы, с которых физическое лицо самостоятельно уплачивает подоходный налог. Исключения. Если одновременно подается отчет о продаже имущества и вычетах, например, по недвижимости, заполняется отчет по обоим случаям. В Приложении 1 отражается физическое лицо или организация, которой вы продали автомобиль, и источник дохода. Обязательными для отражения являются элементы: НДС для физических лиц, НДС/КПП для юридических лиц.На странице 070 необходимо определить сумму, на которую было продано имущество. Поле 020 заполняется только в том случае, если определен код дохода 25. при продаже автомобиля возрастом менее 3 лет в 2025 году В качестве примера используйте приложение 1 по образцу 3-НДФЛ.

Для учета скидки следует использовать приложение 6. Если есть документально подтвержденные расходы — например, договор купли-продажи автомобиля, по которому он был приобретен как недвижимость, — следует заполнить страницу 080. Если необходимо применить скидку на активы, страница 070, максимальная сумма — 250 000 рублей. В приложении 6 на странице 160 указана общая сумма скидки, следуя образцу заполнения 3-НДФЛ при продаже автомобиля возрастом до 3 лет в 2025 году, используйте приложение 6 в качестве примера.

Какие документы приложить

Документы, необходимые для подачи справки с места продажи автомобиля в налоговую инспекцию в 2025 году, следующие

- Договор купли-продажи транспортного средства,

- документы, подтверждающие расходы,

- документы на покупку нового транспортного средства (если оно было приобретено в течение того же отчетного периода); и

- документы на покупку проданного автомобиля.

Они необходимы для проверки правильности информации.

Читайте также: какие документы прилагаются к декларации 3-НДФЛ?

Как подать декларацию о продаже автомобиля

Налоговая декларация 3-НДФЛ подается в налоговую инспекцию по месту жительства. В этом случае принцип экстерриториальности не действует. Декларация направляется в налоговые органы разными способами

- Непосредственно в ДОУ,

- Через представителя ФНС,

- Непосредственно или через представителя МФЦ,

- заказным письмом с описью вложенного документа,

- в электронном виде через сайт ФНС из личного кабинета налогоплательщика или через единые ворота Госуслуг.

При сдаче отчетности важно учитывать оттенки.

- Если налогоплательщику необходимо представить декларацию при продаже транспортного средства через агента, в отчет необходимо внести все данные гражданина и представить документ, подтверждающий его полномочия (доверенность).

- На бумажном носителе составляется два экземпляра 3-НДФЛ, один из которых заверяется штампом о принятии налоговым органом и остается у налогоплательщика.

- При отправке по почте декларация может быть направлена в течение 24 часов после последнего дня срока представления (ст. 6.1, п. 8 ФНС России).

Может быть полезно: чем грозит непредставление декларации 3-НДФЛ?

Вам в помощь образцы, бланки для скачивания

- Наталья Фатакова.

2022-09-20 07:20:09

Декларация 3-НДФЛ подается, когда физлицо получает доход или хочет воспользоваться правом на вычет. Если они получают доход, то крайний срок подачи декларации за 2022 год — 2 мая 2025 года. Если вы подаете декларацию в связи с правом на получение имущественного вычета, срок подачи не имеет значения. Важно, что налог должен быть уплачен. Декларации можно подавать за последние три года. Это означает, что в 2025 году вы имеете право отчитаться за 2022, 2021 и 2020 годы.

Налоговая декларация при продаже автомобиля в 2022 году

В этой статье мы расскажем о том, какие налоговые декларации нужно подавать при продаже автомобиля.

Отметим, что люди, которые продают автомобиль в течение 2022 года и владели им менее трех лет, должны будут подать налоговую декларацию («Налог с продажи автомобиля. Когда не нужно платить подоходный налог? ‘) ).

Крайний срок подачи налоговой декларации — 30 апреля года, следующего за годом, в котором был продан автомобиль. Это означает, что декларация за 2022 год должна быть подана до 2 мая 2025 года (первый рабочий день после 30 апреля).

Обратите внимание, что правила подачи деклараций меняются почти каждый год. В этой статье рассматриваются текущие налоговые декларации о продаже автомобиля, подаваемые в 2025 году.

Из этой статьи вы узнаете:.

- Когда необходимо подавать налоговую декларацию?

- Какие документы требуются в налоговой декларации при продаже автомобиля?

- Как заполнить декларацию в формате 3-НДФЛ?

- Установите программу «Декларация».

- Выберите тип декларации.

- Сведения о подотчетном лице.

- Доходы, полученные на территории Российской Федерации.

- Скидки.

В статье также приведен образец декларации при продаже автомобиля.

Однако все хорошо.

Нужно ли подавать декларацию после продажи машины?

Налоговую декларацию нужно подавать только в том случае, если автомобиль находился в собственности менее трех лет и был продан в прошлом году.

ПРИМЕЧАНИЯ. Срок владения рассчитывается исходя из фактического времени владения.

Например, если автомобиль был куплен 1 июля 2019 года и продан 30 июня 2022 года, то он находился в собственности менее трех лет, и заявление необходимо.

Если тот же автомобиль будет продан 2 июля 2022 года, заявление не требуется.

Отсчет ведется от даты, указанной в договоре купли-продажи, а не от даты сортировки транспортного средства Государственной службой контроля автотранспорта.

Документы для оформления декларации по продаже автомобиля в 2025 году

Для подачи заявления необходимы следующие документы

1. справка о доходах физического лица должна быть взята по месту работы, в виде 2-НДФЛ за предыдущий год. Если у вас достаточно большое количество мест работы, вам понадобится много справок. Справку можно получить в бухгалтерии вашей организации.

ПРИМЕЧАНИЯ. Справка 2-НДФЛ требуется только в том случае, если у водителя есть другие причины для подачи справки, кроме как для продления продажи транспортного средства. Например, если водитель хочет получить дополнительный налоговый вычет за обучение в автошколе. Если других причин нет, справка 2-НДФЛ не требуется.

3. договоры купли-продажи транспортных средств.

4. свидетельство о постановке на налоговый учет (получается только налоговый номер).

По общему правилу, если у вас нет ни одного из вышеперечисленных документов, вы можете начать заполнять налоговую декларацию по форме 3-ДТФ. К заполнению недостающих полей можно вернуться позже.

Заполнение налоговой декларации при продаже автомобиля

Для наглядности в данной статье будет рассмотрен следующий пример

Иванов Иван Иванович продал автомобиль за 322.200,50 руб. Детали сделки отражены в типовом договоре купли-продажи автомобиля. Также известно, что ранее автомобиль был приобретен Ивановым за 380 000 рублей.

Иван Иванович уже подготовил все вышеперечисленные документы. Надеемся, что вы тоже их подготовили, поэтому можете приступать к заполнению налоговой декларации.

Установка программы «Декларация 2022»

Первое, что вам нужно сделать, — это установить специальную программу, предназначенную для быстрого заполнения налоговой декларации.

На следующей странице вы можете скачать ее с официального сайта налоговой службы.

Для этого нажмите на [нижнюю] кнопку «Скачать» (на изображении указана стрелкой).

Обратите внимание, что на этой же странице вы можете скачать программу и заполнить декларацию за предыдущий год. В этом случае год в названии программы должен соответствовать году, за который подается заявление.

После завершения загрузки на вашем компьютере появится установочный файл «INSD2022.MSI». Запустите этот файл, дважды щелкнув по нему левой кнопкой мыши, и следуйте простому процессу установки (несколько раз нажмите кнопку «Далее»).

На рабочем столе вашего компьютера появится ярлык «Statement 2022». На этом установка программы завершена, и вы можете сразу приступить к заполнению декларации о продаже транспортного средства.

Щелкните на ярлыке «Statement 2022», чтобы запустить программу.

Выбор типа декларации

В открывшемся окне программы необходимо заполнить следующие поля

1. тип декларации — 3-ндфл

2. контрольный номер — номер налоговой службы. Если вы не знаете свой налоговый номер, перейдите на следующую страницу.

На этой странице нажмите на поле «Адрес» и введите название района, города, улицы или дома. Вы должны зарегистрировать место жительства (регистрации) налогоплательщика, а не адрес налоговой инспекции. После этого вы получите информацию о налоговой проверке.

Введите полученный код в соответствующее поле программы «Выписка 2022».

3. октмо. этот номер также можно узнать по адресу налогоплательщика, он указан на бланке подчеркнутым (после фразы «муниципальная организация»).

4. подпись налогоплательщика — другого физического лица.

5. обратите внимание на точно такой же квадрат, как на картинке выше.

Перейдите на вторую страницу. Для этого нажмите на кнопку WON SUBMISSION information в левой части окна программы.

Сведения о декларанте

На этой вкладке программы вы должны заполнить все поля в соответствии с паспортом.

Кроме того, вы должны описать номер налогового органа из свидетельства о регистрации и заполнить поле VAT ID.

ПРИМЕЧАНИЯ. Раньше (до 2017 года) в программе была отдельная вкладка «Адрес». Чтобы перейти на нее, нужно было нажать на изображение в виде дома в верхней части окна программы; с 2018 года эта вкладка исключена. Однако если вы публикуете заявление за прошлые годы, вам необходимо заполнить и эту вкладку.

Заполните следующие вкладки.

Доходы, полученные в РФ

Нажмите на кнопку «Доходы, полученные в Российской Федерации» в левой части окна «Декларация 2022».

Сразу отметим, что эта вкладка занимает больше всего времени.

Сначала введите информацию о сделке по продаже автомобиля, с которой вы начали заполнять выписку.

Для этого нажмите на зеленую кнопку «+» слева от надписи.

В открывшемся окне вам нужно будет ввести имя, фамилию и отчество покупателя автомобиля. Их можно найти в вашей копии договора купли-продажи.

Остальные поля не заполняйте. [Просто нажмите кнопку Да. В следующем окне нажмите кнопку Пропустить.

Нажмите на зеленую кнопку «+» слева от надписи «Месяц дохода».

В этом окне введите следующие значения.

- Поле «Код дохода» — 1521 (доход от продажи автотранспортных средств).

ПРИМЕЧАНИЕ: До 2019 года (включая оба конца) не существовало кода дохода 1521. Если вы заполняли декларацию за предыдущий год, выберите в этом поле значение 1520.

- Поле «Доходная стоимость» — стоимость транспортного средства (из договора купли-продажи).

- В поле «Код скидки» введите: 903 — если вы хотите уменьшить налоговую базу на стоимость покупки автомобиля. Например, если вы продали автомобиль по более низкой цене, чем при покупке.906 — если вы не сохранили документы о покупке автомобиля и хотите уменьшить налоговую базу на 250 000 рублей.

- Введите сумму скидки в поле «Сумма скидки». Если для скидки выбран код 903, укажите здесь цену покупки автомобиля. Если автомобиль был продан за меньшую сумму, чем цена покупки, укажите здесь стоимость продажи автомобиля. Если выбран код скидки 906, укажите здесь стоимость продажи автомобиля, но не более 250 000 рублей.

- В поле «Месяц выручки» введите номер месяца, в котором был создан договор купли-продажи автомобиля.

Нажмите на кнопку «Да». На этом заполнение сведений о продаже автомобиля, находившегося в собственности менее трех лет, завершено.

При необходимости дополните справку сведениями о сумме дохода из справки о доходах 2-НДФЛ, полученной из бухгалтерии. Для этого снова нажмите зеленую кнопку «+» слева от поля «Получатель».

Информация в этом окне должна быть введена правильно, в соответствии со справкой 2-НДФЛ.

Далее необходимо внести в систему информацию обо всех получаемых вами зарплатах, отпускных и больничных. Для этого нажмите на зеленую кнопку «+» слева от надписи «Месяц дохода» и введите информацию, относящуюся к следующему доходу.

Это действие необходимо повторить для каждой строки таблицы в справке 2-НДФЛ (необходимо внести все зарплаты, отпускные и больничные).

Внимание! Если вы отчитываетесь только за продажу имущества (автомобиля), вам не нужно указывать доход, полученный по месту работы.

После того как вы заполнили все вкладки, перейдите на вкладку «Скидки».

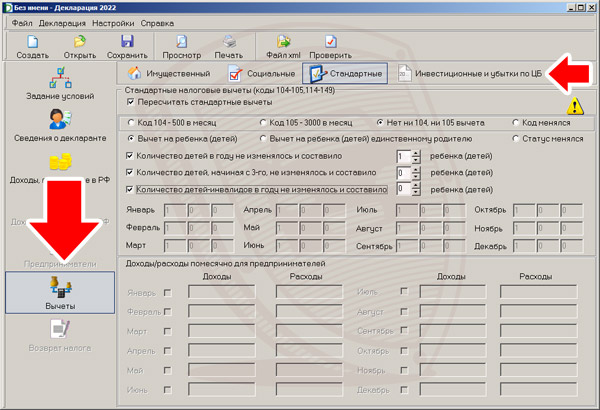

Вычеты

Эта вкладка должна быть заполнена в соответствии с данными справки 2-НДФЛ.

Обратите внимание, что на этой вкладке доступны различные виды налоговых вычетов. Более подробно о том, как зайти на эту вкладку, рассказывается в отдельной статье.

Это завершает составление налоговой декларации и продажу автомобиля. Нажмите на кнопку View (Просмотр) в верхней части программы, проверьте все зарегистрированные пункты еще раз, а затем распечатайте две копии заявления.

Во время написания этой статьи я добавил заявление с подробным примером. Вы можете скачать образец, показанный здесь.

Как подать декларацию в налоговую при продаже автомобиля

Поставьте дату и подпись на каждом листе каждой копии заявления. Приложите копию договора, по которому вы приобрели автомобиль, и копию договора, по которому вы его продали. Отнесите эти документы в налоговую инспекцию по месту жительства (вы узнали об этом в начале статьи).

Если вы не хотите обращаться в налоговую инспекцию напрямую, отправьте заявление в письме, зарегистрированном в списке прилагаемых документов. К письму также прилагается копия договора купли-продажи.

Еще один хороший вариант — подать заявление в электронном виде через личный кабинет налогоплательщика.

Штраф за неподачу налоговой декларации

Ранее в этой статье мы говорили о том, что заявление должно быть подано до 30 апреля. Если водитель не подаст декларацию о продаже своего автомобиля или не уложится в срок, его оштрафуют (Налоговый кодекс, часть 1):

Статья 119 Непредставление налоговой декларации (расчет финансового результата инвестиционной компании).

1. непредставление налоговой декларации в налоговые органы по месту регистрации в сроки, установленные Законом о налогах и взносах

влечет наложение штрафа в размере5 % от суммы налога, не уплаченного в сроки, установленные Законом о налогах и сборах.Подлежит уплате по данной декларации (дополнительный платеж) за каждый полный или неполный месяц со дня, установленного для ее представления, в размере не более 30 % ее суммы и составляет более 1 000 рублей.

Ее размер составляет не менее 1 000 рублей.

Обратите внимание, что на практике заполнение выписки не должно занимать более 30-40 минут. Поэтому не стоит откладывать этот несложный процесс.

В завершение статьи напомним, что правила подачи декларации меняются практически каждый год. Сегодня мы рассмотрели налоговые декларации на продажу автотранспорта, поданные за 2025 год. Предположительно, в последующие годы формат заявления может измениться, а процесс — стать иным. Поэтому, если вы читаете эту статью после 2025 года и заметили какие-то несоответствия, напишите нам об этом ниже в комментариях.

Удачи на дорогах!

Обновлено: 2 февраля 2025 г.Модуль: автомобилиОб авторе:Калашников.

Эксперт в области российского автотранспортного законодательства. Опыт работы в области исследования нормативных документов по автопрому и консультирования водителей более 11 лет. Автор аналитических статей и обучающих курсов; руководитель проекта «Мастер ПДД» (pdmaster.ru).