Если вы не зарегистрированы в налоговой инспекции или зарегистрированы не в той службе, вы не сможете подать декларацию 3-НДФЛ онлайн. На этой странице вы узнаете, как проверить, в каком разделе вы зарегистрированы, и как понять, в какой налоговой инспекции нужно регистрироваться по закону.

На этой странице

- Как найти налоговую инспекцию по адресу регистрации?

- Как проверить, зарегистрирован ли я в правильном налоговом разделе?

- Как зарегистрироваться в налоговом органе по новому адресу регистрации?

- Как зарегистрироваться в налоговом органе в первый раз?

Как найти налоговую инспекцию по своему адресу регистрации?

Это можно сделать на сайте Федеральной налоговой службы.

Откройте страницу, чтобы определить свой пункт ФНС.Определите свой адрес: тему, населенный пункт, улицу и номер дома в Российской Федерации.[Нажмите ОК — на странице автоматически отобразится нужный код ИФНС.

[Нажмите Далее, чтобы указать на странице информацию о филиале. Адрес, часы работы и другие данные.

Как проверить, что вы стоите на учете в нужном отделении налоговой инспекции?

Если данные личного кабинета налогоплательщика не совпадают с фактическим адресом регистрации, декларация 3-НДФЛ и другие документы не могут быть представлены в электронном виде по форме 3-НДФЛ.

Как найти нужный код ИФНС по адресу: откройте страницу, определите ИФНС → Определите адрес → ОК → На странице отобразится нужный код ИФНС.

Как найти актуальный код федеральной налоговой службы в личном кабинете: войдите в личный кабинет (можно использовать государственный аккаунт) → Укажите свое имя в правом верхнем углу сайта → «Информация» → «Инспекция» «. На открывшейся странице вы найдете информацию о своем МФТ. Сравните его пароль с кодом, который вы получили на странице сведений ИФНС.

Если код ИФНС не совпадает, выберите вкладку «Личные данные» в том же разделе «Информация» и проверьте правильность адреса регистрации. Чтобы указать новый адрес регистрации, нажмите на кнопку «Уточнить личные данные» в нижней части страницы.

Как встать на учет в ИФНС по новому адресу регистрации?

Если вы меняете адрес постоянной регистрации (Propiska), налоговая инспекция также должна измениться и быть охвачена Вы можете зарегистрироваться для новой налоговой инспекции двумя способами

Через личный кабинет налогоплательщика — изменения в ИФНС вносятся в течение 30 дней.Лично в офисе ИФНС — изменения вносятся в тот же день.

Через кабинет налогоплательщика: авторизуйтесь в личном кабинете (можно использовать аккаунт с Госуслуг) → отобразите свое имя в правом верхнем углу сайта → перейдите в раздел Инфо → перейдите на страницу → введите Уточнение персональных данных → введите новый домашний адрес → прикрепите документ, удостоверяющий личность и регистрацию. Допустимые расширения: jpg, jpeg, tif, tiff, png, pdf; общий размер вложения не должен превышать 5,5 МБ.

Лично в отделении ФНС: направьте в налоговую инспекцию по новому адресу регистрации в паспорте или другом документе, удостоверяющем личность и регистрацию. Зарегистрируйтесь в новой ИФНС в тот же день.

Как впервые встать на учет в налоговом органе?

Постановка на налоговый учет осуществляется, как правило, по месту регистрации, месту жительства или месту нахождения имущества и транспортного средства — статья 83 ФНС России.

Если лицо не является индивидуальным предпринимателем, место жительства, место пребывания, место жительства, место нахождения недвижимости или транспортного средства находится не на территории России, оно может встать на учет в налоговом органе по своему выбору.

Для постановки на учет физическое лицо должно обратиться в налоговый орган. Это можно сделать тремя способами

Как узнать реквизиты своей ИФНС, ПФР, ФСС

Где можно получить в проверяющем органе платежные реквизиты для уплаты налогов и взносов?

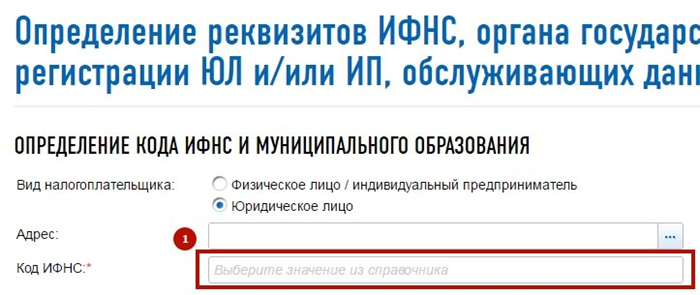

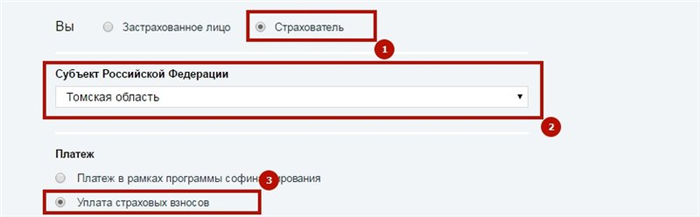

В качестве примера предположим, что организационно-правовая форма компании — юридическое лицо. Юридический адрес: село Мельниково Томской области, код ИФНС — 7026.

Налоговая инспекция (ИФНС)

1. перейдите по ссылке, ведущей на сайт ФНС: https: /service. nalog. ru/addrno. do 2. нажмите на поле «Код ФНС (1)», так как код ФНС вам известен.

3. выберите в списке ИФНС ‘7026’.

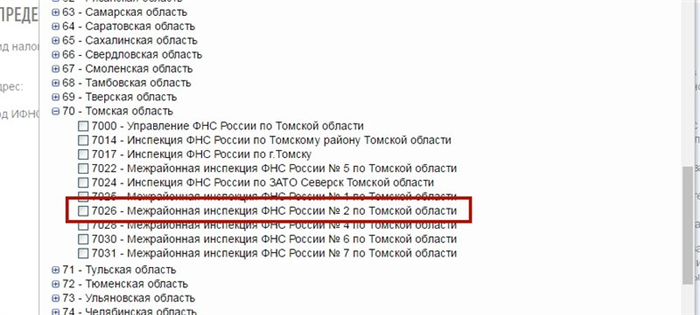

Нажмите кнопку [Далее] в правом нижнем углу.

4. Откроется детальная информация об инспекции. В ней есть подзаголовок «Платежные реквизиты». Эти данные можно использовать для создания контрагента ИФНС и банковского счета (меню Контрагенты -> Контрагенты ->(Создать контрагента).

Реквизиты ИФНС получены.

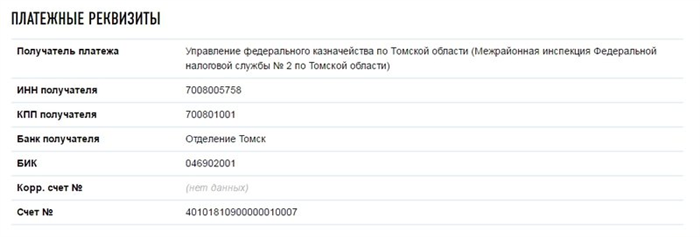

Пенсионный фонд Российской Федерации (ПФР)

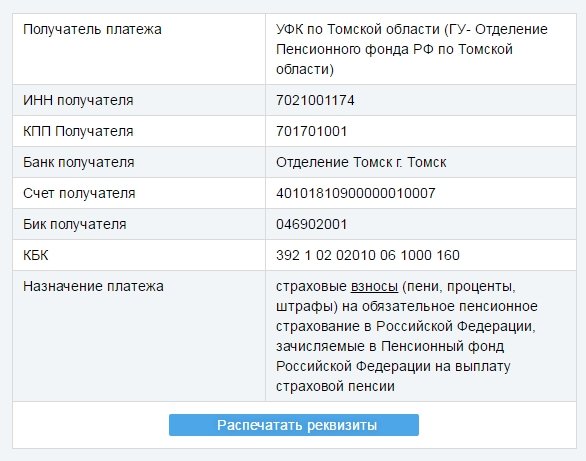

1. перейдите на сайт ПФР: https: /www. pfrf. ru/eservices/pay_docs/ 2. Внизу необходимо указать реквизиты вашей организации, которые помогут настроить платежные реквизиты. Заполните пункты. Выберите учреждение — страховая компания (платит взносы за сотрудников) (1), субъект федерации — «Томская область» (2) и «платит страховые взносы» (3).

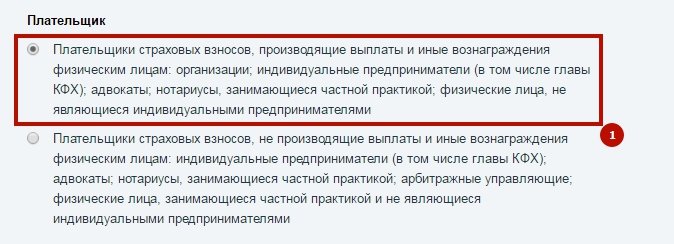

3. Ниже отображаются типы плательщиков. Выберите первый вариант, который нам подходит.

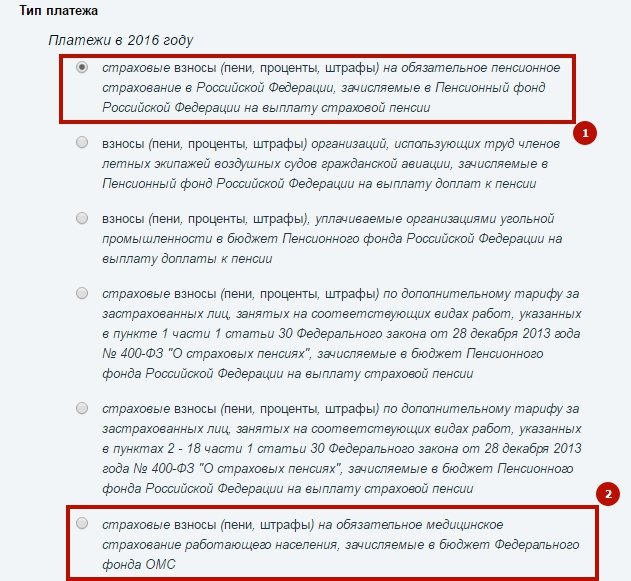

4. Затем необходимо указать тип платежа. Это влияет только на значение QBK. В обоих случаях данные о платеже будут одинаковыми. Предпочтительнее выбрать один из выделенных типов (Платежи в ОПС (1) или Платежи в Федеральный фонд обязательного медицинского страхования (2)), так как вы будете платить только эти взносы.

5. Затем просто выберите тип платежа для «взноса

6. Ниже появляется таблица с реквизитами. Эти данные можно использовать для создания контрагента УПФР и банковского счета (меню Контрагенты -> Контрагенты ->(Создать контрагента).

ПФР Пункт взят.

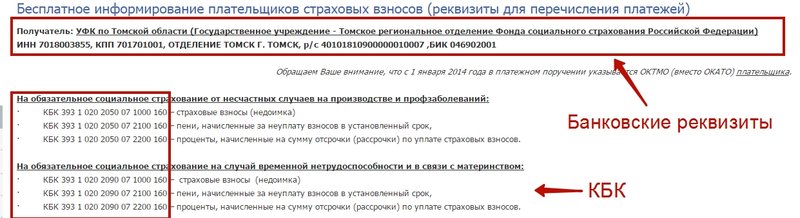

Фонд социального страхования (ФСС)

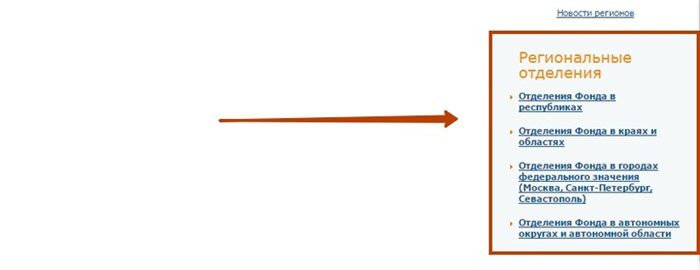

1. Зайдите на сайт ФСС: http://fss. ru/ В правом нижнем углу есть четыре ссылки на региональные отделения по каждому виду тематики РФ. Вам нужно нажать на ту, которая соответствует типу темы.

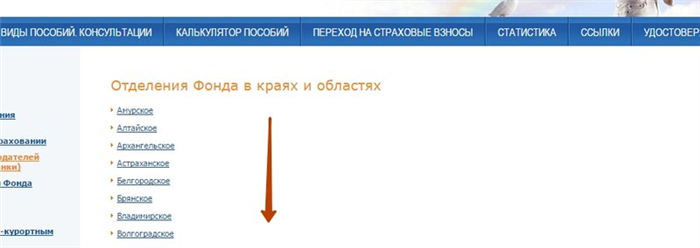

2. Есть Томский ОБЛАСТ, нужно нажать на вторую ссылку выше. Появится список областей и регионов. Найдите в нем «Томскую область» и нажмите на нее.

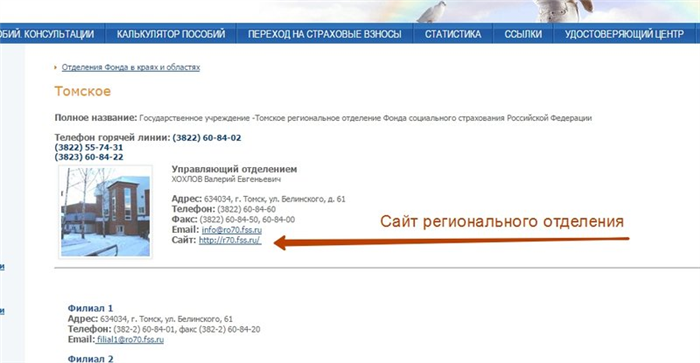

3. Откроется окно, в котором будет отображена информация о региональном отделении. Необходимо перейти на сайт регионального отделения, найти ссылку и нажать на нее.

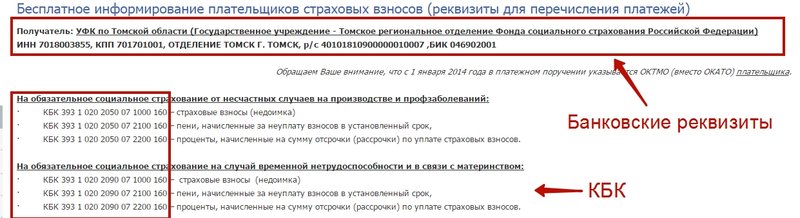

4. На сайте филиала вы найдете актуальную региональную информацию по многим вопросам, например, инструменты расчета пособий, формы заявлений, контактные телефоны и информацию о страховщике. Вы должны найти ссылку, содержащую аналогичный текст «Сведения о выплатах пособий». Обычно она находится в разделе «Для страхователей». На сайте нашего регионального отделения (Томская область) эта ссылка находится в центральном заголовке (отмечен зеленым прямоугольником).

Раскройте ее содержимое. Нажмите на ссылку.

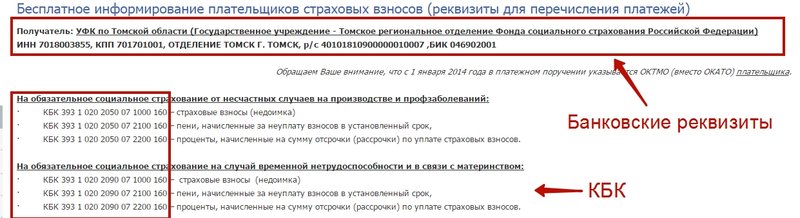

5. Откроется страница с реквизитами для уплаты взносов в фонд. Эти данные можно использовать для создания контрагента ФСС и банковского счета (меню Контрагенты -> Контрагенты ->(Создать контрагента).

Получаются необходимые данные ФСС.

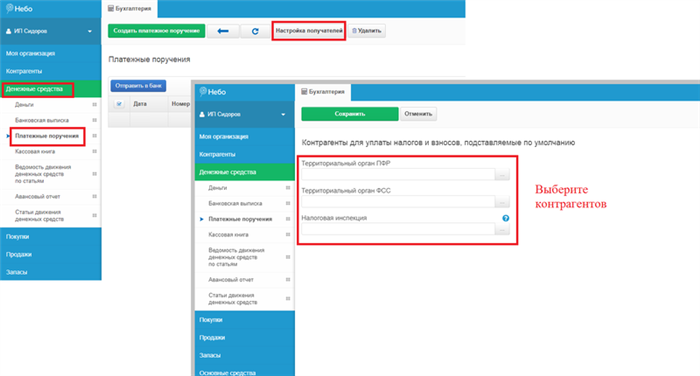

Настройка получателей

Сервис Nebo позволяет настроить получателя платежа, то есть сторону, которой перечисляется налог или пожертвование.

Настройте получателя так, чтобы информация о нем автоматически заполнялась при создании платежного поручения.

1. перейдите в раздел «Касса»; 2. выберите вкладку «Платежные поручения» и нажмите кнопку «Установить получателя», чтобы увидеть поля, которые необходимо заполнить.

2. Платежное поручение для перечисления в бюджет

Платежное поручение (ПП) — это документ, в котором организация поручает банку перевести деньги со своего счета в какой-либо бюджет или контрагенту. Этот документ обязателен для неденежных платежей. Его вид разрешен Положением № 383-П ЦБ РФ. 383-П Центрального банка, а правила заполнения ПП определены приказом Минфина от 2013 г. № 107.

Платежные поручения формируются для уплаты налогов и сборов в бюджет по специальным реквизитам, например, КБК, ОКТМО.

Важно! Код ОКТМО — это специальное цифровое обозначение, которое является кодом муниципального образования, на территории которого работает организация или где осуществляются платежи. Организациям, указанным в платежных поручениях и декларациях, присваивается код OCTMO для района, в котором осуществляется деятельность или находится отдельный участок. Для индивидуальных предпринимателей необходимость регистрации по месту ведения деятельности зависит от режима налогообложения. Подробнее об этом читайте в статье Деятельность ИП в разных регионах. Найти свой или нужный ИП с помощью специальных сервисов можно на сайте Налоговой службы РФ.

Заполнение документа

Меню: Моя организация -> Личный кабинет ->Календарь.

1. выберите ближайшую дату платежа; 2. нажмите кнопку «Приступить к исполнению» для нужного платежа. При этом автоматически будут введены большинство реквизитов платежа (КБК, ОКТМО*). *По умолчанию будет введен код ОКТМО, указанный в реквизитах организации. Если деятельность ведется в другом месте, необходимо внести изменения вручную.

Создание платежного поручения для налоговых платежей (вручную):.

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение». 2. Выбираем «Перечисление средств в бюджет» ->’Перечисление налога или сбора с расчетного счета’.3. Номер и дата вводятся автоматически.4. Тип платежа — ‘Электронный’.5. Введите банковский счет организации.6. В поле ‘Клиент’ укажите контролирующий орган, куда будет производиться налоговый платеж.7. Укажите банковский счет проверяющего органа.8. 8. Введите цифру 5 в строку платежа. 9. выберите вид налога; 10. выберите имущество принципала; 11. для налоговых вычетов необходимо определить КБК; 12. укажите код ОКТМО; 13. укажите код ОКТМО; 14. укажите код ОКТМО в поле «Код ОКТМО»; 15. укажите код ОКТМО в поле «Код ОКТМО». По умолчанию вводится код ОКТМО, указанный в сведениях об организации. Если деятельность осуществляется в другом месте, необходимо внести изменения вручную.13. Необходимо определить основание для оплаты. Например, согласно каталогу, основание платежа ‘TP’ — это текущий платеж. Это определение указывает на перечисление налогов и взносов за текущий год. С другой стороны, при оплате задолженности необходимо установить код «ДД» (если это делается по инициативе плательщика и до получения запроса от ФНС).14. Если вы указываете налоговый период, то поле Значение налогового периода автоматически заполняется на основании поля Налоговый период.15. Сертификат Номер и дата сертификата проставляются только в том случае, если документ был отправлен уполномоченным органом.16. UIN; в этом поле указывается уникальный 20-символьный идентификатор счета (UIN). Если отправитель заказа не располагает информацией об UIN, записывается значение ‘0’. Уникальный идентификатор недополученной суммы формируется налоговым органом.

Платежное поручение формируется для уплаты штрафа.

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение». 2. Выбираем «Перечисление средств в бюджет» ->’Перечислить налог или сбор с расчетного счета’.3. Номер и дата вводятся автоматически.4. Тип платежа — ‘электронный’.5. Введите банковский счет организации.6. В поле ‘Клиент’ укажите контролирующий орган, которому выплачивается штраф.7. Укажите банковский счет проверяющей организации.8. 8. В строке платежа появится цифра 5. 9. выберите вид налога; 10. выберите имущество принципала; 11. КБК должен определить размер штрафа; 12. определите код ОКТМО; 13. выберите код ОКТМО; 14. выберите код ОКТМО; 15. выберите код ОКТМО; 16. выберите код ОКТМО; 17. выберите код ОКТМО. По умолчанию вводится код ОКТМО, указанный в сведениях об организации. Если деятельность осуществляется в другом месте, необходимо внести изменения вручную.13. Для критериев оплаты необходимо указать TR или ZD. — Если платеж производится в соответствии с требованиями налогового органа, вводится значение «TR». — Если организация оплачивает штраф/пеню самостоятельно, вводится код «ZD»; 14. Если вы указываете налоговый период, поле «Значение налогового периода» автоматически заполняется на основании поля «Налоговый период»; 15. Номер операции и Дата операции должны вводиться только в том случае, если документы были отправлены контролирующим органом; 16. 16. UIN. в этом поле указывается 20-символьный уникальный идентификационный код (UIN) начисления. Если у отправителя распоряжения нет информации об УИН, то записывается значение ‘0’. Уникальный идентификатор дебиторской задолженности генерируется налоговыми органами. Поэтому определить УИН может только территориальный налоговый орган.17. Укажите сумму штрафа и назначение платежа. Например.

Разнесение выписки по факту уплаты налога

Вам необходимо зафиксировать факт уплаты налога или взноса в бюджет. Для этого при распространении декларации в сервис Nebo укажите стандартную функцию «Перечисление в бюджет» и тип уплачиваемого налога/взноса.

Виды взносов следующие.

Дт 68 (69) (налог/сбор) Кт 51 (расчетный счет) — сумма налога/сбора/штрафа.

Как узнать реквизиты для уплаты налогов?

Физические и юридические лица несут ответственность за уплату налогов и сборов в бюджеты различных уровней.

- Бронирование,

- Местный,

- Федеральное правительство.

Необходимая документация направляется налогоплательщику местным налоговым органом вместе с квитанцией; номер НДС также может быть использован для определения необходимой комбинации символов.

Платежный документ заполняется сотрудником налоговой службы, который отвечает за ввод кодов бюджетного классификатора. Решение о направлении платежа зависит от точности заполнения полей этого документа. Чтобы сбор дошел до получателя, он должен быть четко зафиксирован в автоматизированной системе.

Налоговая инспекция не всегда успевает отправить уведомление вместе с квитанцией. В этом случае плательщик может получить данные с помощью специального онлайн-сервиса. В интернете можно найти государственные и налоговые порталы, которые помогут ответить на интересующие вопросы.

Как узнать реквизиты для оплаты транспортного налога?

Если квитанция на оплату транспортного налога не была получена в нужное время, пользователям следует позаботиться о том, чтобы найти информацию самостоятельно. Платеж можно произвести, даже если местное налоговое управление не располагает информацией. В этом случае оплата производится по номеру НДС. Пожалуйста, возьмите с собой документы и паспорт. Это самый простой и надежный способ избежать недоимок и накопленных штрафов. Налогоплательщики могут заполнить заявление установленного образца в мэрии, после чего им выдадут квитанцию с реквизитами. Оплатить задолженность можно как в сберегательных банках, так и в отделениях.

Для облегчения доступа к реквизитам удобно воспользоваться поиском в интернете. Чтобы получить необходимые данные, пользователь должен зайти на официальный портал Федеральной налоговой службы. Первой информацией в этом случае будет регистрационный номер налогоплательщика и точная сумма налога на перевод. При наличии этих данных подтверждение получения не требуется.

Создав собственный аккаунт на сайте Федеральной налоговой службы, вы всегда будете иметь доступ к информации о сроках, задолженностях и штрафах. Эта услуга практически полностью исключает утомительные визиты в местные налоговые органы.

Как узнать реквизиты для оплаты налога на доходы?

Каждый предприниматель или владелец организации регулярно получает уведомление с квитанцией из налоговой инспекции. Платежи по платежным документам могут осуществляться различными способами, но современные интернет-технологии еще больше упростили этот процесс для удобства и комфорта населения.

Ворота Федеральной налоговой службы позволяют пользователям найти информацию о текущих счетах, а также оплатить долги и штрафы, не выходя из дома. Для этого у пользователя должна быть банковская карта, соответствующая критериям международных платежных систем (Visa, MasterCard).

Определив точную сумму платежа, налогоплательщик подтверждает транзакцию. После проведения финансовой операции пользователь может сохранить электронную версию доказательства или распечатать документ для возможного предоставления в налоговые органы в случае возникновения проблем в будущем.

Как узнать реквизиты для оплаты налога на недвижимость?

Каждый гражданин, оплативший счет по налогу на недвижимость, получает официальное уведомление от налоговых органов. В дополнение к этому документу выдается квитанция. В уведомлении содержится следующая информация

- Сумма к оплате,

- Объект налогообложения,

- Налогооблагаемая база,

- период взыскания.

Налог подлежит уплате в течение одного месяца. По истечении этого срока налоговые органы начинают начислять пени или применять санкции.

Объекты налогообложения следующие.

- Жилье,

- Жилое помещение (квартира или комната),

- Парковочные места, гаражные места,

- Комплексы недвижимости,

- Незавершенные объекты,

- Другие специально построенные здания и сооружения.

Следует отметить, что общее имущество в многоквартирных домах не облагается налогом и поэтому не учитывается при расчете взносов.

При отсутствии платежных документов следует обратиться за помощью к сотруднику ФНС или воспользоваться порталом налоговой инспекции, где можно оплатить НДС и точную сумму налога в режиме онлайн, избавившись от необходимости посещать отделение банка. Если налог на имущество не уплачен вовремя, можно также узнать сумму штрафа.