Данная статья представляет собой контрольный список для бухгалтеров, которым необходимо быстро освоить или освежить в памяти ключевые вопросы, связанные с учетом основных средств.

Нормативная база.

До 2020 года организации использовали ПБУ 6/01 «Основные средства» для описания своих основных средств.

В 2021 году у компаний появился выбор. Они могли продолжать применять ПБУ 6/01 или перейти на Федеральный стандарт бухгалтерского учета ФСБУ 6/2020 с аналогичным названием (см. «Изменения в учете основных средств: ознакомьтесь с новым ФСБУ 6/2020»).

К 2022 году все организации должны руководствоваться ФСБУ 6/2020. При этом ПБУ 6/01 теряет свою силу.

Объекты, относящиеся к основным средствам

Согласно ФСО 6/2020, к основным средствам относятся активы, то есть имущество организации, для которого выполняются четыре условия.

- Объект является конкретным.

- Объект предназначен для использования в ходе обычной хозяйственной деятельности. для производства или продажи продукции; — для выполнения работ (оказания услуг); — для сдачи в аренду для административных нужд в целях охраны окружающей среды.

- Объекты предназначены для использования в течение периода, превышающего 12 месяцев (или обычный операционный цикл, если он превышает 12 месяцев).

- Осязаемые элементы иммобилизации могут генерировать будущие экономические выгоды.

Примерами основных средств являются: здания и сооружения, рабочие машины и электроэнергия, оборудование, компьютеры, транспортные средства, инструменты, домашняя утварь, племенные животные, многолетние насаждения.

Важно.

Ранее в ПБУ 6/01 было указано, что Для выявления основных средств необходимо было, чтобы учреждение не планировало последующую перепродажу объекта; в ПБУ 6/2020 этот критерий отсутствует.

Объекты, не являющиеся основными средствами.

Во-вторых, долгосрочные активы для продажи. Это основные средства, которые больше не используются в связи с будущей продажей, аналогично активам, предназначенным для продажи, которые собираются при продаже долгосрочных активов (п. 10. 1 ПБУ 16/02″).

Что такое инвентарный объект?

Это единица учета основных средств. Инвентарные объекты могут представлять собой отдельные предметы (например, шкафы) или кластеры конструктивно связанных предметов, представляющих собой единое целое. Такие кластеры представляют собой несколько предметов с общими компонентами и принадлежностями, расположенных на одном основании. Они могут иметь одинаковое или разное назначение. Важно, что каждый элемент может выполнять свою функцию только в составе комплекса, а не самостоятельно.

Каждому инвентарному объекту бухгалтер присваивает инвентарный номер и заводит индивидуальную карточку. Существует единая форма — форма ОС-6 (утверждена постановлением Госкомстата России от 21 января 2003 года №7); до 2012 года использование этой формы было обязательным; с 2013 года организации имеют право разрабатывать и утверждать собственную форму инвентарной карточки для учета основных средств Для определения первоначальной стоимости объекта используются следующие методы.

Как определить первоначальную стоимость объекта

Чтобы учесть объект основных средств, бухгалтеру необходимо определить его первоначальную стоимость. Это сумма капитальных затрат до принятия основного средства к учету. К капитальным вложениям относятся, в частности

- Суммы, перечисленные поставщикам,

- платежи за доставку и приведение в состояние, пригодное для использования; и

- платежи за работы по договорам строительного подряда.

- Расходы на консультационные и информационные услуги, связанные с приобретением основных средств,

- Комиссионные посредникам, у которых приобретаются основные средства,

- Пошлины и налоги, уплаченные при ввозе основных средств.

- Государственные налоги, уплаченные в связи с приобретением товаров.

- Прочие расходы, непосредственно связанные с объектом.

Примечание: НДС не включается в капитальные вложения. Например, стоимость основных средств компании составляет 120 000 рублей, в которые включен НДС 20% в размере 20 000 рублей; только 100 000 рублей (120 000 рублей — 20 000 рублей) должны быть отражены как капитальные вложения, а сумма НДС должна быть учтена отдельно (капитальные вложения). (Более подробную информацию о капитальных расходах см. в разделе «Новый федеральный стандарт по капитальным расходам»). Как применять новый федеральный стандарт по капитальным затратам: ФАС 26/2020″).

Как правило, первоначальная стоимость определяется один раз и не подлежит изменению в будущем. Однако из этого правила есть исключения. Если первоначальная стоимость включает оценочное обязательство (например, по будущим улучшениям) и оно меняется, то первоначальная стоимость изменится соответствующим образом.

Методы учета основных средств

Все капитальные вложения, относящиеся к объекту, отражаются по дебету счета 08 «Вложения в нециклические активы». Таким образом, формируется стоимость, равная первоначальной. Когда объект переходит в разряд основных средств, бухгалтер списывает эту стоимость в дебет счета 01 «Основные средства».

Четких правил относительно того, когда именно объект должен быть переведен в состав основных средств, не существует. Поэтому предприятия вправе самостоятельно определять это в настоящий момент и в своей учетной политике. В большинстве случаев основные средства отражаются на балансе на дату проводки или на дату готовности объекта к использованию (например, после успешного испытания).

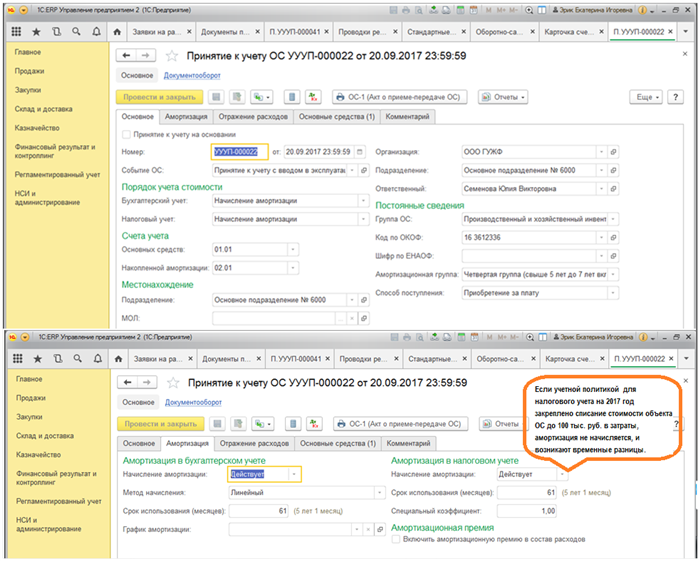

Малоценные активы, отвечающие критериям ППА, могут не признаваться в качестве основных средств. Стоимость этих активов может быть снята по текущей стоимости. Предприятия самостоятельно устанавливают пороги стоимости, к которым применяются вышеуказанные процедуры. В налоговом учете порог утвержден и составляет 100 000 рублей. Чтобы избежать временных разниц, многие организации принимают для целей бухгалтерского учета порог в 100 000 рублей (см. «Изменения в основных средствах: читайте новое ПБУ 6/2020»).

Особые правила установлены для данных об имуществе, права на которое подлежат государственной регистрации. Если здание уже построено и капитальные вложения завершены, объект следует признать основным средством независимо от факта государственной регистрации. Если здание еще не зарегистрировано, его следует отразить в специальном расчете на счете 01.

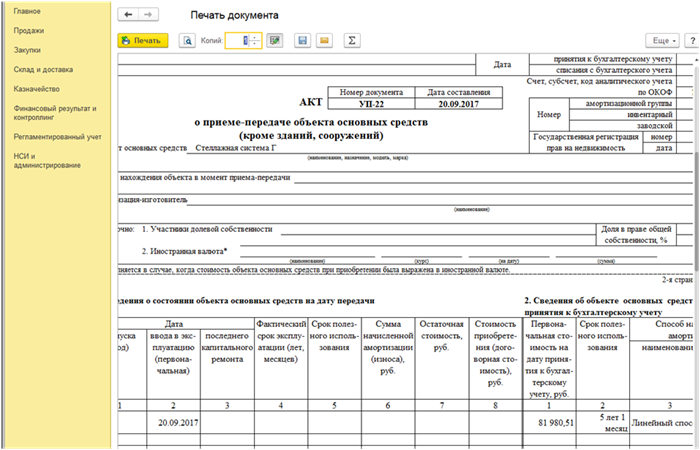

После того как основное средство принято к учету, бухгалтер составляет закон. Вы можете использовать стандартные формы ОС-1 (по форме ОС-1А для зданий и сооружений и по форме ОС-1Б для объектов) или разработать свои собственные.

Срок полезного использования.

Одной из ключевых характеристик основных средств является срок их полезного использования. Это период, в течение которого объект приносит доход организации. Орган определяет его самостоятельно.

Существует классификация основных средств, утвержденная постановлением Правительства РФ от 01. 01. 02.1 В ней все основные средства разделены на группы, каждая из которых имеет нижний и верхний пределы срока полезного использования. Например, персональные компьютеры, принтеры и серверы относятся ко второй группе со сроком полезного использования 2-3 года.

Использование этой классификации необязательно для целей бухгалтерского учета, но обязательно для целей налогового учета. Поэтому, чтобы максимально сблизить эти два вида учета, большинство компаний при назначении сроков полезного использования счетов также руководствуются классификацией.

В случае сложных объектов, состоящих из нескольких компонентов, срок полезного использования каждого из них может существенно отличаться. В этом случае каждый компонент должен учитываться как отдельный объект основных средств.

Амортизация

После изучения основного средства бухгалтеры должны начислять по нему амортизацию. Это означает, что часть стоимости объекта должна регулярно амортизироваться в качестве периодических расходов. Исключение составляют участки и объекты, находящиеся в естественном управлении. Эти основные средства не подлежат амортизации, поскольку их потребительские свойства не меняются с течением времени. Кроме того, инвестиционная собственность, оцененная по скорректированной стоимости, не амортизируется.

Согласно положениям по бухгалтерскому учету, существует три метода начисления амортизации: постоянный метод, метод начисления амортизации и метод начисления амортизации пропорционально объему производства (работ).

Кстати.

Для налогового учета действуют иные правила. Существует всего два метода: линейный и нелинейный. Чтобы избежать разногласий, многие компании по возможности устанавливают линейный метод как в бухгалтерском, так и в налоговом учете. Для его применения необходимо рассчитать годовую норму амортизации. Она равна 100 % и делится на количество лет срока полезного использования. Так, если срок полезного использования равен 5 годам, то годовая норма будет равна 20 % (100 %: 5 лет). Затем первоначальная цена объекта умножается на эту норму, чтобы получить годовую сумму амортизации.

Независимо от метода амортизации, используемого компанией, бухгалтер должен ежемесячно делать проводку, равную годовой амортизации, деленной на 12. Эта проводка дебетуется со счета «Расходы» и кредитуется на счет 02 «Амортизация. Основные средства».

Следует добавить, что начисление амортизации должно начинаться с даты отражения основного средства в бухгалтерском учете и его анализа на счете 01. Амортизация должна прекращаться, когда объект снимается с учета (со счета 01). Однако организация может поступить иначе. То есть начать начисление амортизации с первого числа месяца после принятия основного средства к учету и прекратить начисление амортизации с первого числа месяца после начисления амортизации (подробнее см. ФСБУ). 6 /2020 «Основные средства: что это такое и как их передавать»).

Разница между первоначальной стоимостью и амортизацией долга называется учетной стоимостью объекта. Эта стоимость отражается в балансе, а данные о первоначальной стоимости и амортизации должны быть представлены в пояснительных записках.

Сверка стоимости основных средств

После отражения в бухгалтерском учете основные средства оцениваются одним из двух способов

- По первоначальной стоимости. В этом случае первоначальные затраты и накопленная амортизация, как правило, остаются неизменными

- По скорректированной стоимости. Корректировки производятся периодически (в большинстве случаев — один раз в год, начиная с 31 декабря), чтобы бухгалтерская стоимость была обоснованной, то есть равной рыночной стоимости.

Корректировки производятся по всем внеоборотным активам в рамках группы аналогичных элементов. Корректировки могут производиться двумя способами: во-первых, путем пересчета первоначальной стоимости и амортизации; во-вторых, путем нахождения разницы между первоначальной стоимостью и амортизацией и последующего пересчета итоговых величин.

Результатом корректировки может быть либо уменьшение (обесценивание), либо увеличение (корректировка) стоимости объекта.

Результат амортизации отражается бухгалтером на счете 91 «Прочие доходы и расходы».

Регистрация производится следующим образом

Кл. 91 Кредит 01 — признана сумма стоимости объекта

Квитанция 02 Кредит 91 — сумма корректировки амортизации на основе результата амортизации.

Если в последующие периоды этот же объект будет скорректирован на ту же сумму, сумма корректировки должна появиться на счете 91 «Кредиты».

Бухгалтер отразит результаты корректировок, отнеся их к дополнительному разделу и отразив на счете 83 Кредиты.

Регистрация производится следующим образом

Кредит 01 кредит 83 — отражена сумма дополнительной стоимости объекта

Кредит 02 кредит 83 — отражена сумма корректировки амортизации в результате корректировки.

Если тот же объект корректируется в последующем периоде, то сумма корректировки должна быть визуализирована в кредите счета 83, в результате уменьшения добавочного капитала. Добавочный капитал и оставшаяся сумма должны быть отражены в дебете счета 91.

Методы учета содержания и ремонта основных средств

Суммы, затраченные компанией на текущий или капитальный ремонт основных средств, списываются в расходы и отражаются в дебете счета «затраты». То же самое относится к затратам на технический осмотр, обслуживание и т. д.

В случае модернизации и реконструкции возможен другой вариант учета. Если в результате этих измерений улучшаются первые допустимые показатели (срок полезного использования, мощность, качество использования и т. д.), то затраты не снимаются как текущий выход, а увеличивается первоначальная стоимость объекта. Другими словами, бухгалтер должен визуализировать стоимость модернизации или реконструкции на счете 08 и после завершения работ по ее снятию на счете 01. Ежемесячная амортизация должна быть пересчитана исходя из увеличения первоначальной стоимости и увеличения срока полезного использования.

Модернизация и реконструкция должны быть отражены в карточке. Компания вправе использовать интегрированную форму ОС-6 или разработать собственную. Если характеристики и назначение основного средства существенно меняются, допустимо завести новую карточку, а старую оставить в качестве источника информации.

Удаление основных средств

Если объект больше не приносит прибыли или недоступен (например, для продажи), он должен быть удален. Компания должна создать специальный комитет. В состав специального комитета должен входить бухгалтер. Комиссия рассматривает объект и подписывает акт о списании; она может использовать унифицированные формы ОС-4 (для транспорта — формы ОС-4А и группы объектов — формы ОС-4В) или разработать собственные формы. Не менее пяти лет.

При выбытии бухгалтер должен открыть специальный расчет на счете 01 (обычно называется 01-В) и использовать его в соответствующей записи.

Остаточная стоимость и расходы по выбытию отражаются на счете 91 «Выручка от реализации» — кредит счета 91.

В случае выбытия основного средства, которое перестало приносить прибыль, регистрация происходит следующим образом

Дебет 0 1-б Кредит 01 — исключена первоначальная стоимость объекта

Счет 02 Кредит 0 1-б — удалена амортизация

Счет 91 Кредит 0 1-б — удалена остаточная стоимость объекта

Дебет 91 Кредит 60 — стоимость услуг, оказанных сторонними организациями по ликвидации выбывшего объекта.

При продаже основного средства учет ведется следующим образом

Дебет 0 1-б Кредит 01 — исключена первоначальная стоимость объекта

Счет 02 Кредит 0 1-б — удалена амортизация

Счет 91 Кредит 0 1-б — удалена остаточная стоимость объекта

Счет 62 Кредит 91 — выручка от продажи объекта

Дебет 91 Кредит 68 — НДС исчислен при реализации товаров.

Учет основных средств и налога на имущество

В ходе налоговых проверок аудиторы всегда проверяют, насколько правильно ведется учет основных средств. Дело в том, что данные об остаточной стоимости основных средств используются для расчета налога на имущество (с 2019 года налогом на имущество облагаются только основные средства, относящиеся к недвижимости).

Поэтому любые ошибки в учете имущества, облагаемого налогом на имущество, могут привести к налоговым пеням и штрафам.

Источник: портал «БухОнлайн».

Основные средства

Основные средства (ОС) — это имущество предприятия стоимостью от ₽100 000 и более, используемое в работе не менее одного года. Они помогают компаниям и индивидуальным предпринимателям вести деятельность и получать доход. Например, к основным средствам относятся склады, транспортные средства доставки, машины и серверы.

Что относят и не относят к основным средствам

Основные средства — это активы, которые отвечают шести критериям

- Объекты используются для производства товаров, выполнения работ или оказания услуг. Они также подходят для административного использования или сдачи в аренду. Например, служебный автомобиль управляющего кондитерской фабрикой не участвует непосредственно в производстве, но задействован в выполнении работ и считается основным средством предприятия.

- Ожидаемый срок полезного использования объекта превышает 12 месяцев. Лист бумаги или банка краски могут лежать на полке в течение нескольких лет, но не являются основными средствами и быстро изнашиваются.

- Объекты приобретаются не для перепродажи. Например, автодилер покупает и продает автомобиль у производителя или у населения, и для него это не основной актив, а товар.

- Объект может приносить экономические выгоды. Фрезерные станки помогают компаниям добывать деньги — это ОС. Дорогие картины в кабинете смотрителя не способствуют прибыли и не являются средствами индивидуальной защиты.

- Предметы со временем изнашиваются. Поэтому здание является активом, а земля под ним — нет, так как она не сильно изменилась за эти годы.

- Затраты на приобретение операционной системы и приведение ее в пригодное для использования состояние превышают порог. 100 000₽ в налоговом учете и определяется организацией самостоятельно в бухгалтерском учете. Большинство из них основываются на пороге налогообложения.

Все виды основных средств обозначены Общероссийским классификатором основных фондов. Основными видами являются следующие

- Здания и сооружения,

- Рабочие и энергетические машины, транспортные средства,

- Оборудование,

- Компьютеры,

- Инструменты и технические средства,

- Животные и многолетние растения.

Основные средства не включают готовую продукцию, предназначенную для продажи. К основным средствам также не относятся запасные части, пресс-формы или контейнеры для хранения других основных средств.

Первоначальная стоимость ОС

Основные средства применимы практически к любому бизнесу, будь то индивидуальный предприниматель или корпорация. И те, и другие должны формировать первоначальную стоимость основных средств. Это сумма основных средств, полученных предприятием в состоянии, пригодном для использования. Предположим, предприятию нужен гараж.

- Его можно купить — в этом случае первоначальной стоимостью основного средства является цена покупки.

- Можно построить — в этом случае стоимостью является стоимость строительства,

- Учредитель может пожертвовать свой гараж в уставный капитал компании. В этом случае требуется отчет оценщика, который учитывает стоимость товара.

- Если компания получает гараж безвозмездно, то его стоимостью является рыночная цена.

Во всех случаях в первоначальную стоимость включаются сопутствующие расходы, например, в случае с гаражом — государственные пошлины за регистрацию права собственности.

Корректировка стоимости основных средств. Основные средства со временем изнашиваются, и их рыночная стоимость снижается. В некоторых случаях, наоборот, она может повышаться, например, если район, в котором находится недвижимость, становится более популярным.

Чтобы балансовая стоимость основного средства была равна его рыночной стоимости, вносятся корректировки. Это полезно, например, при подготовке к продаже бизнеса. Покупатель будет знать истинную стоимость основного средства.

Можно привлечь независимого оценщика, который сообщит текущую рыночную стоимость объекта.

Корректировка стоимости не требуется. Однако, проведя процедуру один раз, в дальнейшем ее необходимо проводить регулярно. Периодичность переоценки определяется самой компанией, но не может проводиться чаще одного раза в год; ИП не ведет бухгалтерский учет и, соответственно, не вносит корректировки в основные средства. И ни индивидуальный предприниматель, ни компания не корректируют ничью налоговую отчетность.

Срок полезного использования основных средств

Для каждого основного средства необходимо определить срок его полезного использования. Это предполагаемый срок, в течение которого объект будет работать. Для целей налогообложения этот срок взят из классификации основных средств. В бухгалтерском учете компании определяют этот срок самостоятельно, но обычно он такой же, как и в налоговом учете.

После модернизации срок полезного использования основных средств может быть продлен. Однако сортировочную группу при этом изменить нельзя. Например, согласно классификации, электропечь относится к группе 6 и, следовательно, имеет срок полезного использования 10-15 лет. Когда печь была приобретена, компания изначально установила срок полезного использования в 10 лет. После модернизации срок службы печи может быть продлен до 15 лет, что является максимальным сроком службы для данной группы.

Если ваше ОС не относится к какой-либо классификации, срок службы можно установить самостоятельно, исходя из срока эксплуатации, указанного в технической документации или рекомендациях производителя.

Учет основных средств

Метод учета основных средств зависит от вида деятельности и системы налогообложения.

Бухгалтерский учет. Предприниматели не ведут бухгалтерский учет, в том числе учет основных средств.

Предприниматели отражают основные средства в бухгалтерском учете по первоначальной стоимости, а затем постепенно амортизируют их как расход. Это называется амортизацией. О том, как рассчитывается амортизация и как ведется учет, рассказывается в отдельной статье.

Налоговый учет. Предприятия и индивидуальные предприниматели в налоговой системе учитывают основные средства в налоговом учете так же, как и в бухгалтерском. То есть они учитывают первоначальную стоимость основного средства и начисляют по нему амортизацию.

Корпорации и индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения «доходы минус расходы», амортизируют основные средства по полной стоимости в год их приобретения. При упрощенной системе налогообложения «доходы» основные средства вообще не отражаются в налоговом учете.

Компании и индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения, должны учитывать амортизацию при расчете остаточной стоимости основных средств, то есть разницу между первоначальной стоимостью и накопленной амортизацией. Остаточная стоимость всех основных средств налогоплательщика упрощенки не должна превышать 150 млн рублей.

Предприниматели на патентной системе не учитывают основные средства и не рассчитывают остаточную стоимость.

Что такое инвентарный объект

Для целей бухгалтерского учета основные средства являются материально-производственными запасами. Предприниматели присваивают каждому объекту инвентарный номер и ведут индивидуальные карточки. Формат этих карточек может быть разработан самой компанией или взят из бухгалтерской программы.

Инвентарные объекты вместе со всеми комплектующими являются основными средствами. Например, в качестве инвентарных объектов в транспортные средства входят запасные части, наборы инструментов, аптечки и прицепы.

Основные средства состоят из множества частей. Если их сроки полезного использования сильно отличаются, каждая часть считается отдельным инвентарным элементом. Например, основные средства авиакомпании — это самолеты. Срок полезного использования корпуса самолета составляет 20-30 лет, а двигатели рассчитаны на 10 лет. После этого корпус самолета становится инвентарным элементом, а двигатель — отдельным.

Как учесть расходы на содержание ОС

Денежные средства, затраченные компаниями на содержание и ремонт основных средств, учитываются в составе расходов, уменьшая налоговую базу. К таким расходам относятся текущий и капитальный ремонт, техника, ремонт транспортных средств и прочие работы.

Если работы по основному средству имеют первый допустимый показатель — срок полезного использования, мощность, качество выпускаемой продукции, — то расходы увеличивают первоначальную стоимость объекта. Например, к зданию завода пристроен гараж для автомобилей компании. В этом случае бухгалтер отражает затраты на строительство гаража как инвестиции в нециклический актив и увеличивает стоимость актива на эту сумму после завершения работ.

Модернизация основных средств отражается в карточке инвентарного объекта. Если характеристики или назначение основного средства существенно изменились, необходимо завести новую карточку. Например, если ручной станок работает в автоматическом режиме и управляется с помощью пульта дистанционного управления. Старая карточка должна быть сохранена как источник информации.

Списание основных средств

Если основное средство предприятия перестало приносить прибыль, если оно было продано или если срок его эксплуатации истек, основное средство должно быть выведено из эксплуатации. Для этого необходимо собрать комиссию, в которую входит главный бухгалтер.

Комиссия рассматривает вопрос и подписывает акт о списании. Он может быть составлен по единой форме или по другим формам, используемым на предприятии.

Затраты, необходимые для демонтажа ОС, например, демонтаж, услуги перевозчика, утилизация, признаются прочими расходами. Деньги, полученные от продажи основных средств, считаются прочими доходами.

Что важно запомнить

- Основные средства — это активы предприятия, которые стоят более 100 000 и используются не менее одного года.

- Основные средства должны использоваться в операционной деятельности и приносить доход предприятию.

- Основные средства имеют полезный срок службы. Этот срок может быть увеличен после модернизации ОС.

- Учет основных средств ведется только в организации — отдельные предприятия не ведут бухгалтерский учет. Налоговый учет основных средств зависит от формы налогообложения бизнеса.

Telegram-канал: 60, 885 читателей.

Что такое основные средства и как вести их учет

Почти все организации и предприниматели владеют или арендуют основные средства. Этот краткий контрольный список по бухгалтерскому и налоговому учету основных средств поможет вам понять основные правила и избежать путаницы с законодательными нормами.

Статья по теме:

- Какие активы относятся к основным средствам?

- Бухгалтерский и налоговый учет основных средств

Какое имущество относится к основным средствам

К основным средствам относятся здания, сооружения, машины и оборудование для производства работ и энергии, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, инвентарь и принадлежности производственного и хозяйственного назначения, животные для работы, производства и разведения, многолетние насаждения, дороги на территории предприятия и другие сопутствующие объекты.

Обратите внимание, что налоговый и бухгалтерский учет также различаются, поэтому бухгалтерам следует убедиться, что они не ошибаются. Амортизация программного обеспечения, предназначенного для продажи на рынке, для целей налогообложения рассчитывается линейным способом в течение срока полезного использования, равного трем годам. Это также относится к основным средствам. Таким образом, один и тот же актив может считаться основным средством для целей налогового учета, но не считаться таковым для целей бухгалтерского учета.

Бухгалтерский учет. К основным средствам для целей бухгалтерского учета относятся материальные активы, способные приносить организации доход в будущем и предназначенные для использования в течение периода, превышающего 12 месяцев, или в течение обычного операционного цикла, превышающего 12 месяцев (абз.) 11 ПБУ 6/2020).

Ранее учет основных средств регулировался ПБУ 6/01. В этом нормативном акте был еще один обязательный критерий для распределения прав собственности на основные средства. Он заключался в том, что организация не должна планировать будущую перепродажу объекта. Теперь этот критерий отменен. Однако существует категория «активы, предназначенные для долгосрочной продажи», в которую входят основные средства, такие как основные средства, использование которых прекратилось после принятия решения о продаже и для которых была определена возможность перепродажи. Использование не предполагается.

Налоговый учет . Материальными активами признаются активы, одновременно отвечающие следующим трем критериям (статья 257 Налогового кодекса РФ)

- Используется в качестве средства труда для производства или реализации товаров (работ, услуг) либо для обеспечения деятельности организации.

- Срок полезного использования превышает 12 месяцев.

- Первоначальная стоимость имущества превышает 100 000 рублей.

Обратите внимание, что обязательного лимита стоимости основных средств для целей бухгалтерского учета нет. Организация вправе определить его самостоятельно с учетом критериев существенности. Подробнее об этом читайте в статье «Как учесть основные средства стоимостью до 100 000 рублей».

Электронная справка онлайн; Экстерн предлагает 14 дней бесплатно!

Бухгалтерский и налоговый учет основных средств

В чем основные различия между налогом на имущество и бухгалтерским учетом? Объясняем ниже.

Бухгалтерский учет ОС

Порядок бухгалтерского учета основных средств регулируется ПБУ 6/2020. В нем бухгалтеры могут найти ответы на вопросы о рынке, выбытии и других важных нюансах учета основных средств.

Дата принятия основных средств к бухгалтерскому учету. Принятие объекта основных средств к бухгалтерскому учету осуществляется на дату завершения капитальных вложений на приобретение или создание. Это означает, что должны быть произведены все затраты на приобретение (создание) и четко определена его высота. Кроме того, основное средство должно находиться в состоянии, пригодном для эксплуатации.

Ставки. Основные средства отражаются в учете по первоначальной стоимости. Это полная сумма капитальных вложений, включая оплату поставщикам, предоставление в пользование и аренду, оплату подрядчикам, затраты, информационные расходы, вознаграждение посредникам, пошлины и т. д. Входной НДС при формировании первоначальной стоимости не учитывается.

Все затраты на приобретение основных средств собираются на специальном счете 08 «Капитальные вложения». На счете 01 этот актив отражается только на дату ввода в эксплуатацию.

Счет 08 Кредит 60 — приобретены основные средства, например, расходы на доставку.

Счет 19 Кредит 60 — на рынке предъявлен НДС.

Счет 01 Кредит 08 — основные средства эксплуатируются.

Единица учета основных средств. Это инвентарный объект. Это натуральный объект, часть или группа объектов одного типа. Бухгалтер присваивает каждому инвентарному объекту свой инвентарный номер и оформляет отдельную карточку.

Инвентарным объектом также признаются значительные затраты на ремонт, технический осмотр и эксплуатацию основных средств. Эти работы проводятся регулярно в течение 12 месяцев (или в течение обычного операционного цикла, если он превышает 12 месяцев).

Амортизация. Когда предприятие получает фиксированный элемент книги, его стоимость должна постепенно погашаться за счет амортизации. Это должно происходить на регулярной ежемесячной основе. Предприятия с упрощенными методами учета могут самостоятельно определять период амортизации (месяц, год и т. д.).

Для расчета амортизации необходимо определить срок полезного использования, остаточную стоимость и метод начисления амортизации (статьи 35 и 36 ФСБУ 6/2020):

- Прямая амортизация,

- Метод начисления амортизации,

- В зависимости от объема производства (загрузки).

Начисление амортизации начинается на дату отражения в учете ППА и прекращается на дату начисления амортизации. В учетной политике можно определить и другие даты: начисление амортизации начинается с первого числа месяца признания НПА и прекращается с первого числа месяца после начисления амортизации.

Подробнее о правилах начисления амортизации читайте в статье «Амортизация инспекций в бухгалтерском учете».

Амортизация не начисляется по инвестиционному имуществу с учетом регулируемой стоимости, основным средствам с неизменным потребительским свойством (участки, музейные объекты, водные ресурсы и т.д.), а также по операционным и внеоперационным операциям операционного и внеоперационного назначения. Применение законодательства РФ по подготовке и мобилизации.

Корректировка. Первоначальная стоимость основных средств может изменяться в результате корректировки, проведения мероприятий по улучшению или восстановлению, частичной ликвидации, начисления амортизации и изменения суммы ликвидационных обязательств. Корректировка производится по всем основным средствам, входящим в однородную группу объектов. Корректировки могут производиться двумя способами: во-первых, путем пересчета первоначальной стоимости и амортизации; во-вторых, путем нахождения разницы между первоначальной стоимостью и амортизацией и последующего пересчета полученной суммы.

В бухгалтерском учете изменения в первоначальных затратах отражаются на счете 01.

Соответствующий счет зависит от причины изменения первоначальных затрат. Счет 08 — в случае увеличения вследствие последующих капитальных вложений — расчеты по счетам 91 и 91-2 — в случае уменьшения первоначальной стоимости вследствие девальвации при отсутствии корректировки.

Подробнее об обесценении стоимости основных средств читайте в статье Обесценение стоимости основных средств: правила, учет и примеры.

Эксплуатационные расходы. Затраты на обеспечение работоспособности и нормального функционирования основного средства называются эксплуатационными расходами или прочими операционными расходами. Они включают в себя техническое обслуживание, текущий ремонт, износ, чистоту, безопасность и коммунальные услуги (для имущества). Они могут учитываться различными способами:

- Затраты на другие активы — если ППА предназначен для их производства или создания,

- Административные или коммерческие расходы — когда основные средства используются для обычной деятельности, но не участвуют в производстве товаров, выполнении работ или оказании услуг.

- Прочие расходы — в других случаях.

Амортизация основных средств. Основные средства, которые были физически выведены из состава организации (например, проданы или уничтожены) или утратили способность приносить организации экономическую выгоду в будущем, подлежат бухгалтерской амортизации.

Выбытие должно быть документально подтверждено. В случае продажи, обмена, пожертвования в уставный капитал и другой передачи другим лицам подтверждением может служить акт приема-передачи, ДДС или другая документация. При списании неиспользуемых, непригодных или устаревших основных средств требуется акт комиссии и приказ ответственного лица о списании. Выбытие отражается в инвентаризационной ведомости, после чего организация хранит ее не менее пяти лет.

Независимо от причины списания необходимо выполнить следующие действия

- Начислить амортизацию по амортизируемым основным средствам,

- Сформировать учетную стоимость основного средства,

- Амортизировать балансовую стоимость основного средства; и

- снять накопленную переоценку основного средства.

Налоговый учет ОС

Порядок налогового учета основных средств регулируется Федеральным налоговым кодексом РФ. Основное отличие налогового учета от бухгалтерского заключается в ограничении расходов. Налоговый кодекс устанавливает, что основные средства, как правило, амортизируются ежемесячно и списываются на расходы поэтапно. Однако амортизировать можно только активы стоимостью более 100 000 рублей (ст. 256 НК РФ). Все, что дешевле этой суммы, бухгалтер должен амортизировать единовременно для целей налогового учета.

Поступление основных средств. При покупке основного средства определяется его первоначальная стоимость. Она равна общей сумме затрат на приобретение, доставку и транспортировку объекта в состоянии, пригодном для использования. Первоначальная стоимость не включает НДС.

Напомним, что в налоговом учете необходимо учитывать следующие особенности

- Инвестиционная недвижимость не рассматривается в качестве основного средства (если она не предназначена для сдачи в аренду до продажи).

- При этом в стоимость основного средства не включаются проценты по займу,

- Хотя первоначальная стоимость кредита остается неизменной, даже если он выплачивается позже (в рассрочку),

- Затраты на ввод в эксплуатацию, произведенные для приведения основного средства в состояние, пригодное для использования, включаются в первоначальную стоимость.

Момент ввода в эксплуатацию — это событие, определяющее и документально подтверждающее подготовку объекта основных средств к использованию. Если возникает неясность в связи с определением подготовки как операционной позиции, то датой начала использования объекта в деятельности организации (письмо Минфина от 21 июня 2012 г. N 03-03— 06/1/45357, 20. 05. 2019 г. от N 03-03-06/1/35949, 10. 02. 2020 г. n (от 03-05-05-01/8435).

Срок полезного использования. Срок начисления амортизации напрямую зависит от срока полезного использования. Определив срок (его можно посмотреть в Паспорте ОС или определить с помощью комиссии работников), нужно найти группу распада, к которой относится основное средство; для поиска нужной группы воспользуйтесь Интерактивным справочником ОКОФ; для поиска нужной группы воспользуйтесь Интерактивным справочником ОКОФ; для поиска нужной группы воспользуйтесь Интерактивным справочником ОКОФ.

Амортизация. Амортизацию следует начислять с первого дня месяца, следующего за месяцем эксплуатации. Амортизация начисляется исходя из срока службы и стоимости основного средства. То, какая стоимость берется за основу, зависит от выбранного метода начисления амортизации.

- Линейный — амортизация рассчитывается ежемесячно как произведение первоначальной стоимости основного средства и коэффициента убыли.

- Нелинейный — амортизация начисляется на всю группу (подгруппу) ослабления, а не на отдельный ППС. Сумма определяется на начало месяца по общему остатку амортизационной группы х (коэффициент амортизации / 100).

Каждой амортизационной группе присваивается определенный коэффициент амортизации.

Если необходимо применить понижающую премию, то основное средство должно быть включено в понижающую группу (подгруппу) с первой стоимости от понижающей премии.

Корректировки. Результаты корректировок стоимости основных средств не признаются в качестве доходов или расходов. Иными словами, они не учитываются при расчете налога. Корректировки не изменяют стоимость основного средства и не влияют на амортизацию.

Рыночная стоимость . Налоговый учет требует определения рыночной стоимости при получении или передаче основных средств, а также по договорам мены и в контролируемых сделках. Рыночная стоимость — это цена, согласованная с контрагентом (в случае с несамостоятельными лицами), цена идентичного имущества из состава государственного имущества в соответствии с методологией капитала 14.3 Налогового кодекса РФ, или цена, по которой аналогичные основные средства были проданы несамостоятельным лицам.

Расходы на содержание. По общему правилу расходы на содержание МП признаются в составе расходов на производство и реализацию в течение соответствующего периода. К ним относятся:

- Материалы, используемые в связи с обслуживанием и эксплуатацией — с даты фактического потребления,

- стоимость услуг сторонних организаций по обслуживанию и содержанию основных средств — с даты подписания акта,

- затраты на ремонтные работы — в течение отчетного периода (которые могут быть покрыты за счет резервов на будущий ремонт основного средства).

Если эти затраты осуществляются в процессе реконфигурации (модернизации, пополнения, переоборудования, технического перераспределения), то смотрите увеличение первоначальной стоимости ОПС.

Учет основных средств

Материальные активы организации (ОС) — это та часть имущества организации, которая участвует в производственном процессе и оказании услуг. Основные средства для целей налогового учета подробно описаны в статье 4 ПБУ 6/2020 и статье 257 Налогового кодекса РФ. По определению, к основным средствам относятся недвижимость, транспорт, различное производственное оборудование, запасы и т. д. Готовая продукция не относится к основным средствам. Чтобы быть отнесенным к категории основных средств, имущество должно иметь срок полезного использования более 12 месяцев и превышать лимит первоначальной стоимости. Налоговый учет основных средств различается у компаний на ОСНО и УСН. Об учете основных средств для компаний на ОСНО и УСН читайте в этой статье. О необходимости оформления документов при перемещении имущества рассказывается в другой статье.

Как определить стоимость основных средств (ОС)?

- Денежные средства, уплаченные поставщикам основных средств по договорам купли-продажи,

- Расходы на строительство, возведение и монтаж основных средств,

- коренные улучшения земельного участка,

- подготовка технической документации,

- Организация стройки,

- Авторский надзор,

- Улучшение или восстановление основных фондов,

- Стоимость доставки и установки операционных систем на объект,

- место эксплуатации и тестирования.

Согласно налоговому законодательству РФ, к первоначальным затратам относятся расходы на приобретение, строительство ППА, расходы на доставку и подготовку к эксплуатации. Сюда также входит амортизация оборудования, используемого при производстве ППС, заработная плата и премии строителям, затраты на материалы и сырье.

Если СПП принимается в дар, то стоимость определяется по среднерыночной цене на день принятия к учету.

Важно помнить: компании на ОСНО не включают НДС в первоначальную стоимость основных средств.

Как принять к учету основное средство?

Первоначальная стоимость основных средств аккумулируется на счете 08 «Вложения во внеоборотные активы». После проведения подготовительных работ (монтажа, строительства) основное средство официально вводится в эксплуатацию.

- ДТ 08 — КТ 60 (76) — Сумма условно-постоянных расходов на приобретение ППА, доставку, монтаж и установку (без НДС)

- ДТ 1 9-КТ 60 (76) — о сумме НДС, заявленной контрагентами,

- ДТ 6 8-КТ 19 — о сумме скидки по НДС, заявленной контрагентом,

- ДТ 0 1-КТ 08 — на сумму первоначальной стоимости объекта.

Оформите принятие объекта основных средств к учету актом приема-передачи объекта основных средств. Создается в произвольной форме или в единичном экземпляре.

- № о с-1- для основных средств,

- № О С-1а — для зданий и сооружений,

- № О С-1Б — по группе выбытия активов.

Вносите правовую информацию в инвентарные карточки (книги, календари) учета основных средств. Придерживайтесь их в любом формате или используйте рекомендованные ОС-6, ОС-6А, ОС-6Б.

Начисление амортизации на стоимость основного средства

В течение срока полезного использования стоимость основного средства постепенно снимается. В бухгалтерском учете амортизация может начисляться одним из трех способов: уменьшением остатка, линейно пропорционально объему производства или способом. В налоговом учете применяется один из двух методов: линейный или нелинейный.

Основным методом расчета амортизации в обоих видах учета является постоянная амортизация. В налоговом учете он предполагает деление первоначальной стоимости основного средства на линейную амортизацию в течение срока полезного использования и суммы. В бухгалтерском учете из учетной стоимости отнимается остаточная стоимость и делится на оставшийся срок полезного использования. О том, как рассчитывается каждый показатель, мы рассказывали в статье «Амортизация основных средств».

Даже если организация использует линейный метод начисления амортизации и в бухгалтерском, и в налоговом учете, остаточная стоимость все равно разная. Амортизация одинакова только при соблюдении трех условий

- ликвидационная стоимость основного средства в бухгалтерском учете равна нулю,

- в налоговом учете не применялась амортизационная премия,

- срок полезного использования в бухгалтерском и налоговом учете одинаков.

Начисление амортизации в бухгалтерском учете — если это определено в учетной политике (ст. 33 ФСБУ 6/2020) — начинается с месяца принятия или следующего месяца принятия основного средства к бухгалтерскому учету. В налоговом учете — с месяца, следующего за месяцем, в котором основное средство принято к учету (ст. 259 НК РФ).

Например, в случае с землей, если объект не меняется со временем, амортизировать его не нужно.

Пример: компания ОСНО приобрела оборудование для стоматологической клиники стоимостью 60 000 рублей (в том числе НДС 10 000 рублей).

Д0 8-К60-Оборудование стоматологической клиники стоимость ю-50, 000 руб,

Д1 9-К6 0-НДС НДС по счетам-фактурам, полученным от поставщиков — 10, 000 руб,

Д6 8-К1 9-Вычет НДС — 10, 000 руб,

D0 8-K60 — оплата за доставку и подключение оборудования — 10, 000 рублей (без НДС),

D0 1-K08 — положение машины в эксплуатации — 70, 000 рублей.

Выгодный срок службы — 5 лет — на это время устраняется амортизация и снижаются затраты. Стоимость дурака — 5000 руб.

Амортизация = (первоначальная стоимость — ликвидационная стоимость) / СПИ (в месяцах).

Амортизация = (60 000-5 000) / 60 = 916,67 рублей — оборудование амортизируется за один месяц. Соответственно, за год эта сумма равна 916,67 х 12 = 11 000 рублей. Дата ввода оборудования в эксплуатацию — 1 июля 2022 года.

Это означает, что 31 июля 2022 года (если иное не предусмотрено в УП) необходимо произвести следующую регистрацию.

Д2 0-К02- 916, амортизация 67 руб.

Если ежемесячная амортизация в бухгалтерском и налоговом учете не совпадает, возникает временная разница в налогооблагаемой стоимости (п. 10 и 11 ПБУ 18/02).

Подробнее об амортизации основных средств в этой статье, см. подробнее.

Как отразить выбытие основного средства?

Амортизация начисляется по двум причинам — основное средство перестало приносить экономическую выгоду (но принадлежит компании), либо право собственности на объект перешло к другому лицу.

1. Экономическая «бесполезность»

Оценочная комиссия должна изучить объект и принять решение о его выбытии, подписав закон (либо по форме № S-4, либо разработав собственную форму).

Д01. в-К01- снять первоначальную стоимость объекта Д0 2-К01. в- накопленная амортизация Д91-2 1-К01. в- снять учетную стоимость Д9 1-К60- снять спешную стоимость объекта.

2. Продажа основного средства

D01. C-K01- удаляет первоначальную стоимость объекта

D0 2-K01. C- удалить накопленный распад

D6 2-K01. C-Удаление учетных ценностей

D6 2-K6 8-Назначение НДС

D6 2-K60 (70) — признание расходов от продажи основных средств

D1 9-K60 — признание НДС, начисленного подрядчиками

Д6 8-К19 — скидка по входному НДС

Д6 2-К91-1 — отражение прочих доходов от реализации основных средств

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Этот сервис располагает к комфортному сотрудничеству бухгалтеров и руководителей.

Основные средства в бухгалтерском учете (нюансы)

Основные средства в бухгалтерском учете — важный и в некоторых отношениях сложный сектор учета. Ведь каждое движение основного средства (приобретение у предприятия или выбытие из производства) требует от бухгалтера организации четкого понимания правил и норм учета, относящихся именно к основным средствам. О том, что необходимо знать специалистам в первую очередь, мы расскажем в этой статье.

В этом вам помогут документы и формы:

- Учет основных средств компании в 2022-2026 гг.

- Порядок учета контроля за поступлением основных средств компании

- Начисление амортизации и корректировка стоимости основных средств в бухгалтерском учете

- Организация учета продажи основных средств

- О чем нужно помнить при продаже незавершенных объектов

- Бухгалтерский оттенок передачи основных средств в утвержденный капитал ООО

- Учет клиринговых активов

- Последствия.

Учет основных средств на предприятии в 2022 — 2026 годах

Во-первых, бухгалтерам в бизнесе необходимо четко понимать различия и сходства между подходом к отражению ОС и отражением поведения в учете НПС и налоговом учете.

Для того чтобы предприятие учитывало определенное оборудование в качестве основного средства как в бухгалтерском, так и в налоговом учете, объект должен соответствовать следующим критериям

- Предполагаемый срок использования объекта превышает 12 месяцев,

- объект приобретается для использования в деятельности компании, а не для перепродажи; и

- актив может принести экономическую выгоду предприятию.

- Первоначальная стоимость превышает 100 000 рублей для целей налогового учета, сумму, утвержденную предприятием с 2022 года (статья 6/2020 ПБУ «Основные средства») или 40 000 рублей до конца 2021 года (статья 5 ПБУ 6/01″).

С 2022 года ПБУ 6/01 «Учет нормативных активов» утрачивает силу и заменяется двумя новыми ФСА 6/2020 «Нормативные активы» и ФСА 26/2020 «Капитальные вложения». Об изменениях в новых стандартах бухгалтерского ОС по сравнению с ПБУ 6/01 подробно рассказали эксперты КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите на готовое решение.

01. 01. 2022 Ранее первоначальная стоимость ОС в бухгалтерском учете не совпадала с соответствующей налоговой отчетностью. Оборудование считалось стоимостью более 40 000 рублей, в бухгалтерском учете учитывалось более 100 000 рублей. Налоговый учет. Однако с 01. 01. 2022 г. вступил в силу ФСБУ 6/2020, ППА стал признаваться активом, а его стоимость определяется предприятием самостоятельно. Чтобы избежать временных разниц между налоговым и бухгалтерским учетом, предлагается утвердить учетную стоимость актива в размере 100 000 рублей.

Если вы хотите установить ограничения по стоимости основных средств в бухгалтерском учете в соответствии с ПБУ 6/2020, найдите готовое решение в КонсультантПлюс Если у вас нет доступа к системе К+, получите тестовый доступ. Это бесплатно.

Все предприятия, за исключением тех, которые могут составлять упрощенную отчетность, должны будут скорректировать стоимость своих основных средств с 1 января 2022 года. Исключите объекты, первоначальная стоимость которых ниже нового порога. По оставшимся объектам пересчитайте накопленную амортизацию с учетом ликвидационной стоимости. Разница должна быть перечислена на счет 84 (ст. 49 SGLP, июнь 2020 г.).

Каждый объект основных средств относится к определенной амортизационной группе, и его стоимость списывается на расходы в течение определенного периода.

Порядок бухучета поступления ОС в фирме

Когда организация приобретает (или получает) основное средство, задача профессионального бухгалтера — обеспечить точное отражение факта поступления основного средства в организацию и его учет в последующей бухгалтерской отчетности.

Первое, что необходимо сделать в этой ситуации, — определить первоначальную стоимость объекта основных средств. Поэтому важно знать, из чего состоит эта стоимость.

В соответствии с ФСБУ 6/2020 и ПБУ 6/01 первоначальная стоимость определяется путем суммирования всех затрат, понесенных компанией на приобретение объекта и его доведение до состояния, пригодного для использования в производстве.

- Цена приобретения или строительства. Если средства индивидуальной защиты изготовлены для предприятия подрядчиком, то стоимость можно подтвердить актом приема-передачи, накладной или актом выполненных работ.

Важно: цена должна быть включена в первоначальную стоимость без учета НДС; НДС включается в стоимость СИЗ только в том случае, если компания использует СИЗ для деятельности, не облагаемой НДС.

- Сумма, потраченная на доставку товара от производителя (предыдущего владельца) до компании. В случае с бухгалтерскими услугами эта часть первоначальной стоимости ОС подтверждается товарной накладной или коносаментом (если компания привезла ОС самостоятельно).

- Затраты, которые компания понесла для того, чтобы сделать объект пригодным для использования в производстве. В эту группу расходов входят затраты на установку, отладку и прочие расходы.

- Если компания ввозит основные средства из-за границы, то в первоначальные затраты могут быть включены также таможенные пошлины и сборы, указанные в декларации. На это, в частности, обратила внимание ФНС России в письме от 22 апреля 2014 г. № ГД-4-3/7660@.

- Государственные пошлины нужно платить только в том случае, если их уплата необходима для объектов, используемых предприятием в производстве. Эти расходы можно определить простым платежным поручением на уплату таможенных пошлин.

- Прочие расходы, которые предприятие понесло в связи с приобретением основных средств.

Примечание: Принципиальное различие между бухгалтерским и налоговым учетом заключается в том, что проценты могут быть включены в первоначальную стоимость инвестиционных активов, что утверждено приказом Минфина России от 10 июня 2008 г. № 107Н. В налоговом учете проценты всегда являются нефункциональным выходом.

Каковы оттенки принятия к учету в бухгалтерском и налоговом учете объектов недвижимости, вы можете узнать из готовых решений КонсультантПлюс. Вы можете получить бесплатный пробный доступ к правовой системе.

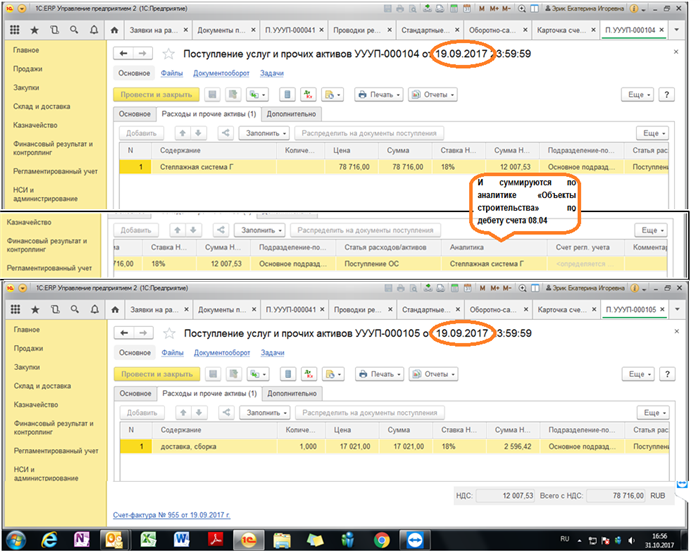

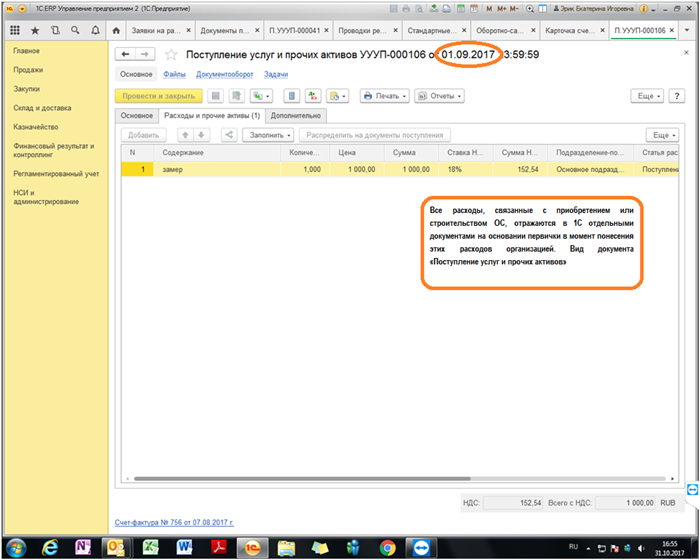

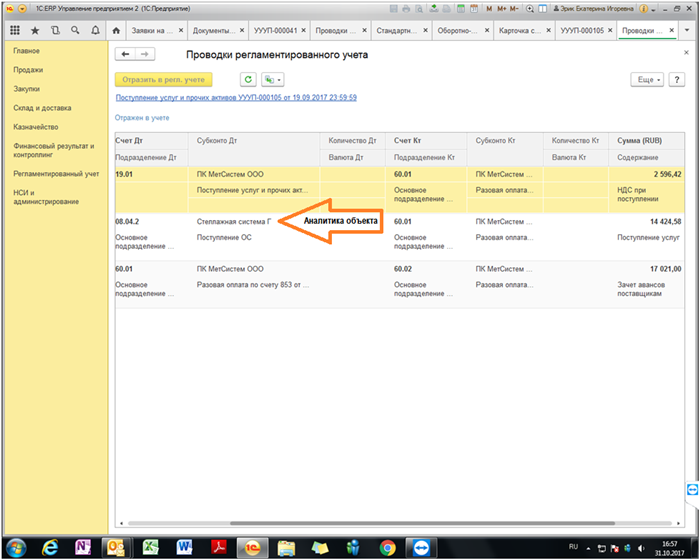

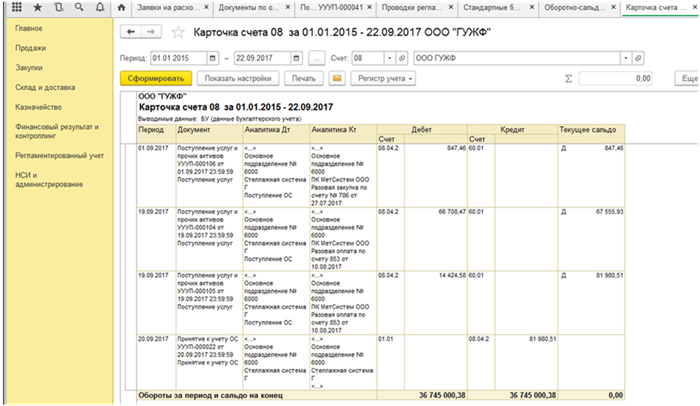

Ниже приведен пример состава затрат на основные средства в бухгалтерском учете по данным 1С ERP версии 8.3.

Все затраты, связанные с приобретением и/или строительством объекта основных средств, учитываются на счете 08. 04 и идентифицируются в отчете «Карточка счета».

Специалисты компании могут учитывать такие объекты для расчета итоговой величины первоначальной стоимости актива. Для этого компания должна составить акт о движении поступлений активов и открыть специальную инвентарную карточку объекта.

Эксперты «КонсультантПлюс» подробно рассказали, как учесть НПА для целей налога на прибыль. Чтобы все сделать правильно, получите тестовый доступ к системе и переходите на готовое решение. Это можно сделать бесплатно.

Важно! Отметим, что этот процесс не влияет на срок принятия к учету, даже если ОС необходимо зарегистрировать в государственных органах. Этот момент в любом случае наступает в тот день, когда определяется первоначальная стоимость основного средства.

Амортизация и переоценка ОС в бухучете

В течение операционного периода компания амортизирует основное средство. Это означает, что мы постепенно переносим затраты на счет.

Примечание: Амортизация основных средств, бывших в употреблении, не должна прерываться. Исключение составляют активы компании и основные средства, которые находились в эксплуатации более трех месяцев и восстановление которых должно занять более 12 месяцев (п. 17, 23 ПБУ 6/01).

Однако профессиональные бухгалтеры должны помнить, что некоторые категории активов амортизировать не нужно. К ним относятся, например, участки.

Подробнее о порядке расчета амортизации и ее бухгалтерской визуализации читайте в разделе «Методы начисления амортизации в бухгалтерском учете».

Компания также имеет право переоценить свои основные средства, то есть пересчитать как стоимость основных средств, так и ранее начисленную амортизацию. Корректировка стоимости может быть отражена по-новому. В проводке Дт 02 — Кт 01 вся амортизация удаляется, а счет 01 устанавливается на рыночную стоимость. Однако это можно сделать и в прежнем порядке (ст. 17 ПБУ 6/2020). В соответствии с положением (ст. 38 ПБУ 6/2020), амортизация ОС должна проверяться не реже одного раза в год, 31 декабря.

О том, как на практике подготовить переоценку основных средств по правилам ФСБУ 6/2020, читайте в Готовом решении КонсультантПлюс; если у вас нет доступа к системе К+, получите онлайн доступ к бесплатной пробной версии.

Организация бухгалтерского учета при продаже ОС

Если компания решила продать средства индивидуальной защиты, бухгалтер обязан достоверно отразить факты продажи в бухгалтерском отчете Каковы бухгалтерские последствия продажи СИЗ?

1. на дату продажи (перехода права собственности к новому владельцу) компания-продавец должна признать выручку. Эта выручка учитывается как прочие доходы и аккумулируется на счете 91 (кредит).

Важно: Выручкой является только чистая цена продажи без учета НДС. Однако она признается путем сначала зачисления всей суммы дохода на счет 91, а затем списания суммы НДС по средствам индивидуальной защиты со счета 91 в корреспонденции со счетом 68.

2. продажа основного средства влечет за собой необходимость отнесения остаточной стоимости основного средства на прочие расходы предприятия.

Подробнее об учете продажи основных средств читайте здесь.

Что касается документального оформления продажи основных средств, то предприятиям следует помнить, что факт передачи основных средств покупателю гарантируется актом приема-передачи.

Что важно помнить при продаже недостроенных объектов

На практике часто случается, что компании решают продать незавершенные будущие объекты основных средств (например, склады или здания). Здесь также необходимо помнить о некоторых особенностях учета.

В частности, выручка от продажи таких незавершенных товаров также считается прочим доходом и зачисляется на счет 91 вместе с суммой, уплаченной покупателем за товары.

Однако, поскольку незавершенные товары еще не приняты компанией к учету в качестве основных средств, первоначальные затраты не производятся. Возникает вопрос о том, что должно быть включено в затраты.

Важно: Как сказано в пунктах 11, 14. 1, 16 и 19 ПБУ 10/99, утвержденного приказом Минфина России от 5 июня 1999 года № 33н, в данном случае по статье «Прочие расходы» (дебет счета 91) у предприятия учитываются затраты, уже понесенные в связи со строительством объекта основных средств (фактическая фактическая стоимость имущества на дату продажи) и, если применимо, расходы, связанные с продажей (например, брокерские комиссионные и т.д.). ) .

Как и в случае с продажей основных средств, выручка начисляется (и отражается в бухгалтерском учете) на дату перехода права собственности к покупателю.

Нюансы бухучета передачи ОС в уставный капитал ООО

Если компания решает перевести ранее созданный актив на закон другой организации, следует напомнить, что этот переход также должен быть оформлен соответствующим законом. Он может быть составлен как в свободной форме, так и с использованием моделей в формате ОС-1. В этом случае по такому законодательству важна остаточная стоимость основного средства и сумма НДС, которую компания должна восстановить в связи с передачей основного средства в качестве сбора в другой капитал. Компания.

Форму ОС-1 можно скачать бесплатно, нажав на картинку ниже.

Дальнее зарубежье. Переданный объект ГЧП оценивается участниками принимающей организации для определения размера их вклада в ГЧП. Поэтому предприятию важно понимать, что если участник оценивает ГЧП по стоимости, превышающей его учетную стоимость, то эта разница относится предприятием на выручку (кредит счета 91 по дебету счета 76, оформленный кредит счета 91, третье лицо (с учетом обязательств бизнеса по вкладу в уставный капитал). В противном случае, если акционер оценил основные средства по меньшей стоимости, чем указано в бухгалтерской документации предприятия, это свидетельствует о том, что на практике задолженность по сбору перед АК не была погашена в полном объеме. Поэтому разницу следует включить в состав прочих расходов и отнести на счет 91

где должна быть отражена амортизация основных средств, полученных в качестве сбора в пользу КБ.

Ликвидация ОС в бухучете

Ликвидация основных средств имеет несколько особенностей учета.

Во-первых, поскольку предприятие не получает никаких доходов от ППС, компания должна отразить только расход по счету. В этом случае расходы (отражаемые по счету 91) включают

- остаточную стоимость ликвидированного ППА,

- сумму расходов на работы, непосредственно связанные с ликвидацией ГЧП (как собственные задачи, так и задачи третьих лиц); и

- сумма НДС, которую предприятие должно было принять к возмещению в связи с выбытием основного средства.

отраженных при выбытии основных средств, см. документ «Выбытие активов в бухгалтерском учете (оттенки)».

Во-вторых, специалистам, ответственным за учет основных средств, следует помнить, что в результате ликвидации предприятия они получат новые акции. В соответствии с другими увеличениями доходов бизнеса, счет 10 (дебет) должен быть подотчетным (кредит 91).

Подробнее о том, как учесть затраты на ликвидацию основных средств, см.

Итоги

Учет основных средств в 2022-2026 годах будет осуществляться по новым правилам FAS 6/2020 «Основные средства»; PBS 6/01, действовавший до конца 2021 года, утратил силу. Согласно новому стандарту, основные средства должны приниматься к учету с даты, когда они становятся доступными для использования. Затем, при продаже ОС, полученное вознаграждение включается в состав выручки, а остаточная стоимость ОС — в состав затрат. Аналогичные правила применяются при продаже незавершенного производства. При этом специалистам важно помнить, что в налоговом учете стоимостная база для признания основных средств составляет 100 000 рублей, а в бухгалтерском она утверждается компанией.

Порядок учета основных средств: законодательство

В БУ основные средства принимаются к учету в качестве активов (ст. 4 ПБУ 6/01).

- Если они используются в течение длительного периода времени (более 12 месяцев),

- они не предназначены для перепродажи. Это означает, что активы предназначены для использования в производстве продукции, выполнении работ (оказании услуг), для управленческих нужд, для финансовой аренды и т. д.

- Если актив используется с целью получения дохода в будущем.

В БУ активы, имеющие признаки ОС и стоимостью более 40 000 рублей, всегда признаются в качестве ОС.

Активы стоимостью менее 40 000 рублей могут быть отражены в составе ОС, т. е. как «материалы» на счете 10. Стоимостные критерии отнесения активов к основным средствам приведены в пункте 5 ПБУ 6/01.

Состав основных средств указан в пункте 5 ПБУ 6/01. Например, к основным средствам относятся

- Недвижимость (здания, земля и другие объекты, требующие государственной регистрации права собственности),

- Оборудование, машины, приборы, вычислительная техника и инвентарь,

- автотранспортные средства,

- Природные ресурсы (водные и другие природные ресурсы),

- Капитальные вложения в арендованные основные средства,

- Продуктивные и племенные животные, многолетние растения,

- другие аналогичные активы.

Основные средства разрешается принимать к учету по стоимости приобретения (ст. 7 ПБУ 6/01).

При приобретении ОС на возмездной основе первоначальная стоимость определяется по всем фактическим затратам, связанным с приобретением ОС и подготовкой его к эксплуатации (ст. 8 ПБУ 6/01).

- Самоучитель по бухгалтерскому учету 1С 8. 3,

- Самостоятельное изучение 1С ЗУП 8. 3.

- Суммы, уплаченные поставщикам.

- Таможенные пошлины и другие невозмещаемые налоги,

- транспортные и другие расходы, связанные с приобретением основных средств,

- Вознаграждение, выплаченное организации-посреднику, приобретающей основное средство.

- Прочие расходы, непосредственно связанные с приобретением, строительством или монтажом основного средства.

Займы и проценты по займам учитываются в первоначальной стоимости СПП только в том случае, если эта статья ПД 15/2008 стр. 7 ПБ 15/2008).

Для того чтобы отнести СПП к инвестиционным активам, необходимо определить критерии для их точного определения в учетной политике.

Если основное средство оплачивается не средними средствами, то определяется первоначальная стоимость актива (п. 11 ПБУ 6/01).

- Например, в полной стоимости оприходованных ценностей (без НДС), в обычной отпускной цене товаров, переданных в обмен на объект ОС,

- Если невозможно определить цену отправляемых ценностей, на рынке приобретается аналогичный фиксированный коэффициент.

В случае безвозмездного получения ППА первоначальная стоимость определяется в составе неактивов по рыночной стоимости ППС на дату принятия к учету (период 10 ПБУ 6/01).

Независимо от способа получения основного средства в первоначальную стоимость элемента актива включаются все прочие расходы, связанные с его получением (период 12 ПБУ 6/01).

Сумма НДС и других возмещаемых налогов не включается в первоначальную стоимость ОС.

НДС включается в стоимость ППАС по работам, не облагаемым НДС (ст. 170 НК РФ).

Затраты на приобретение основных средств и подготовку их к эксплуатации отражаются по ДТ 08 «Вложения в нециклические активы» (Инструкция по применению планов счетов бухгалтерского учета, утвержденная приказом Министерства финансов Российской Федерации от 31. 10. 2000 Г. N 94Н).

Оборудование, требующее сборки (монтажа), подлежит учету на счете 07 «Оборудование к установке». Как правило, это оборудование, которое необходимо крепить к стенам, полу и другим элементам здания.

Компоненты этого оборудования, включая запасные части, также учитываются по счету 07. После передачи в монтаж они списываются с кредита счета 07 на счет 08. (План, Приказ Минфина РФ от 31. 10. 2000 N 94Н).

Организация применяет упрощенные способы ведения бухгалтерского учета

Организации, имеющие право применять упрощенные способы ведения бухгалтерского учета, в том числе упрощенную бухгалтерскую отчетность, могут формировать первоначальную стоимость основных средств с учетом только цен поставщика и затрат на монтаж. Остальные расходы включаются как фиксированная сумма в расходы по обычным видам деятельности (п. 8. 1 ПБУ 6/01).

Такой способ формирования первоначальной стоимости основного средства должен быть определен учетной политикой.

Первоначальная стоимость ОС в налоговом учете

В налоговом учете активы различают на амортизируемые и неамортизируемые.

Амортизируемым имуществом признается имущество, которое имеет (п. 256 ст. 256 НК РФ):

- 12 месяцев срока полезного использования,

- Первоначальная стоимость составляет 100 000 рублей и более.

К основным средствам относятся амортизируемое имущество, которое является средством труда в деятельности организации (пункт 1 статьи 257, раздел 1 ФЗ РФ).

Первоначальная стоимость основного средства определяется исходя из всех фактических затрат на приобретение, сооружение, изготовление, доставку и приведение объекта основных средств в рабочее состояние (пункт 1 статьи 257 Налогового кодекса РФ). (Федерация):

При получении основного средства в качестве вклада в уставный капитал его первоначальная стоимость определяется как остаточная стоимость объекта ОС передающей стороны (пункты 2, 1 и 1 статьи 277 Налогового кодекса РФ).

При безвозмездной передаче объекта основных средств первоначальная стоимость определяется исходя из рыночной стоимости на дату принятия к бухгалтерскому учету в качестве основного средства, но не ниже остаточной стоимости передающей стороны (пункт 1 статьи 257 Закона, Налоговый кодекс РФ; пункт 8 статьи 250 Налогового кодекса РФ).

Стоимость неучтенных объектов, выявленных при инвентаризации основных средств, определяется по рыночной стоимости основных средств на дату принятия к учету (пункт 20 статьи 250 Налогового кодекса РФ).

В первоначальную стоимость основных средств не включаются суммы НДС и акциза (пункт 1 статьи 257 Налогового кодекса РФ).

НДС включается в стоимость ППАС по работам, не облагаемым НДС (ст. 170 НК РФ).

Прочие расходы на приобретение основных средств принимаются к налоговому учету по стоимости основного средства, если не установлен особый порядок учета (пункт 1 статьи 257 НК РФ).

Так, например, проценты по заемным средствам, привлеченным для приобретения основного средства, не увеличивают стоимость основного средства с точки зрения налогового учета. Все проценты по заемным обязательствам любого вида включаются в состав внереализационных расходов (письмо ФНС России от 29 сентября 2014 г. N ГД-4-3/19855, письмо Минфина России от 10. 03. 2015 N 03-03-10/12339, письмо Минфина России от 26 апреля 2013 г. письмо Минфина России N 03-03-06/1/14650).

Амортизация ОС

Амортизация ОС в бухгалтерском учете

Стоимость основных средств погашается за счет накопленной амортизации. Оплата начинается в месяце, следующем за принятием объекта к бухгалтерскому учету, и заканчивается в месяце, следующем за выбытием ОС или полной оплатой расходов. Основные средства (статьи 17, 21 и 22 ПБУ 6/01).

Для начисления амортизации начисленных обязательств (ст. 18 ПБУ 6/01) возможны следующие способы.

- Линейный метод,

- Метод уменьшаемого остатка,

- метод амортизации затрат по суммарному сроку полезного использования (СПИ),

- метод амортизации затрат в зависимости от объема продукции (проектный).

Методы начисления амортизации определяются учетной политикой. Для групп однородных основных средств могут быть выбраны разные методы начисления амортизации.

Если основные средства используются для сезонной деятельности, то амортизация начисляется исходя из годовой нормы амортизации и распределяется равномерно в соответствии с программой использования основных средств (п. 56 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина РФ от 13 октября 2003 г. N 91Н).

Амортизация не начисляется (ст. 17, п. 23 ПБУ 6/01):

- Основные средства законсервированы как недвижимое имущество на срок более трех месяцев.

- Восстановительные работы по объектам основных средств проводятся в течение не менее 12 месяцев.

- Потребительские свойства объектов ОС не изменяются в процессе эксплуатации. Например, к таким объектам относятся.

- Участок,

- Объекты природопользования,

- Музейные предметы,

Начисленная сумма отражается в соответствующем отчетном периоде независимо от результатов деятельности организации (п. 24 ПБУ 6/01).

Амортизация ОС в налоговом учете

Стоимость основных средств для ЭА начинается с месяца, следующего за моментом возникновения основного средства, и погашается путем начисления амортизации, независимо от даты государственной регистрации права, с прекращением погашения в следующем месяце. после выбытия основного средства или полного погашения затрат (пункт 4 статьи 259 Налогового кодекса РФ, пункт 5 статьи 259.1 Налогового кодекса РФ).

По объектам, используемым безвозмездно для реконструкции и модернизации продолжительностью более трех месяцев или одного года, амортизация не начисляется до момента возврата ОС (пункт 2 статьи 322 Налогового кодекса РФ, пункт 3 статьи 256 Налогового кодекса РФ, пункт 7 статьи 259.1 Налогового кодекса РФ).

Начисление амортизации не прекращается в случае инертных активов.

Возможны следующие методы начисления амортизации (ст. 259, п. 1 Налогового кодекса РФ).

- Линейный метод,

- Нелинейный метод.

Один из методов начисления амортизации должен быть определен учетной политикой.

- Здания, сооружения и передаточные устройства включаются в пределах 8-10,

- Они используются только для осуществления деятельности, связанной с добычей углеводородного сырья на новых морских месторождениях углеводородов (п. 1 ст. 275.2 НК РФ).

Амортизация не начисляется по следующим объектам (статья 256 Налогового кодекса РФ)

- Объекты земле- и природопользования,

- Находится в недвижимом имуществе более 3 мес,

- находящиеся на реконструкции и модернизации более 12 месяцев,

- объекты внешнего благоустройства (лесное хозяйство, содержание дорог и т.д.),

- предметы искусства, книги и брошюры,

- Кроме того, недвижимость, используемая для предпринимательской деятельности, принадлежащая бюджетным или некоммерческим организациям,

- и т. д.

Амортизационная премия в налоговом учете

В НЭ при вводе основного средства в эксплуатацию доля амортизации в первоначальной стоимости может быть учтена единовременно в составе расходов на капитальные вложения (п. 9 ст. 258 НК РФ). (Российская Федерация):

- 10% и менее для основных средств, входящих в амортизационные группы 1 — 2 и 8 — 10,

- не более 30% для основных средств, входящих в амортизационные группы 3 — 7.

Расходы на капитальные вложения признаются в качестве косвенного расхода в том периоде, в котором они были произведены (пункт 3 статьи 272 Налогового кодекса РФ).

Сумма амортизационной премии возмещается в случае реализации товаров ранее пяти лет с даты ввода в эксплуатацию взаимозависимым лицам налогоплательщика.

Она включается в состав внереализационных доходов того периода, в котором произошла реализация, и одновременно увеличивает остаточную стоимость объекта на момент продажи (пункт 9 статьи 258 Налогового кодекса РФ; пункт 1 статьи 258 Налогового кодекса РФ). (пункт 1 статьи 268 Налогового кодекса РФ).

Изменение первоначальной стоимости ОС

После принятия на учет объекта основных средств его первоначальная стоимость не изменяется, за исключением следующих случаев

- реконструкции, модернизации или иного завершения строительства объекта основных средств либо частичной ликвидации объекта основных средств (пункт 14 ПБУ 6/01, пункт 2 статьи 257 Налогового кодекса РФ),

- переоценка основных средств (пункт 14 ПБУ 6/01). Стоимость основных средств изменяется только в рамках системы бухгалтерского учета. При переоценке в бухгалтерском учете стоимость основного средства не изменяется.

Переоценка ОС

Корректировка стоимости основных средств в ОС производится ежегодно на конец отчетного года (31 декабря). Корректировка осуществляется путем пересчета (ст. 15 ПБУ 6/01).

- Первоначальная или текущая (восстановительная) стоимость основного средства,

- накопленная амортизация за весь период использования основного средства.

Результаты переоценки не отражаются в налоговом учете и не изменяют первоначальную или восстановительную стоимость основного средства, а также накопленную амортизацию (ст. 257, пп. 6 п. 1 НК РФ). СА.

Если ежегодную корректировку стоимости ОС планируется проводить в ОС, то это нужно прописать в учетной политике.

Подробнее о переоценке основных средств.

Восстановление ОС

В БУ первоначальная стоимость ОС увеличивается на затраты на модернизацию и реконструкцию, если в результате работ

- улучшены первоначально принятые нормативные показатели эксплуатации (например, СПИ, мощность, качество использования) (п. 14, 27 ПБУ 6/01).

Затраты на ремонт БУ не увеличивают стоимость ОС, а относятся на расходы по обычным видам деятельности в том отчетном периоде, в котором они произведены (п. 5, 7, 67 методических указаний ПБУ 10/99). Учет основных средств, утвержденный постановлением Министерства финансов Российской Федерации от 13 октября 2003 г. N 91н.

В соответствии с ЭП расходы на модернизацию, переоборудование и достройку объектов изменяют их первоначальную стоимость, если эти работы были произведены (ст. 2 ст. 257 НК РФ):

- изменению технического или служебного назначения основного средства, появлению новых свойств, например, возможности увеличения нагрузки; и

- улучшение производственного потенциала и характеристик объектов основных средств,

- улучшение технических и финансовых показателей основного средства, модернизация и замена устаревшего и естественно изношенного оборудования на новое, более производительное.

Расходы на ремонт ОС не увеличивают стоимость ОПС, а относятся на прочие расходы в том отчетном периоде, в котором они были произведены (ст. 260 НК РФ).

Учреждение вправе создать резерв на будущий ремонт основных средств в ОС. (Это право должно быть определено в соответствии со статьей 324 Налогового кодекса РФ).

См. также:

Помогла ли статья?

Получите еще один секретный бонус и полный доступ к справочной системе «Бухгалтерский эксперт8» на 14 дней бесплатно.

Похожие публикации

- Каско Премиум учет в 1сСтрахование по Каско, в отличие от осаго, происходит исключительно по вариантам.

- Регистрация документов на оплату основных средств и НМА УСН.

- 1с Ненужные активы пожизненные выплатыПрограмма 1с 8. 3 Бухгалтерия реализует учет переписных листов, выданных сотрудникам.

- План строительства объектов основных средств в 1с (подготовка)В данной системе показано, как зарегистрировать строительство или ввод в эксплуатацию основного средства в 1С.

Оцените этот пост.

(7 оценок, среднее: от 5 до 5.00)

Читать.

Вы можете пояснить свой вклад в комментарии ниже. Обратите внимание! В комментариях наши эксперты не отвечают на вопросы о программе 1С или законодательстве, вы можете задать их экспертам Myalpari