Тот же индекс гибкости — один из ключевых показателей финансовой устойчивости бизнеса, определяющий уровень его платежеспособности, зависимость от внешних займов, перспективы расширения и модернизации производства. О том, как он рассчитывается, мы расскажем в нашей статье.

Что представляет собой коэффициент маневренности собственных оборотных средств

Данный показатель является одним из ключевых индикаторов финансовой эффективности бизнеса и отражает то, что подрывает рентабельность, отражая способность компании обеспечивать высокий уровень собственных средств и пополнять их за счет внутренних ресурсов (не кредитов). Эффективное сокращение затрат.

Кроме того, индекс может быть использован для оценки

- Какую часть капитала фирмы составляет общий капитал бизнеса и какая часть их делового капитала находится в коммерческом цикле,

- В какой степени производство товаров и услуг для бизнеса будет дифференцировано в будущем,

- Каков уровень готовности к возможному выходу на внешние кредитные рынки.

Как вычислить коэффициент

Существует несколько видов расчетов этого показателя, все они в той или иной мере определяют величину одинакового движения капитала и собственного капитала бизнеса.

Расчеты обоих показателей используются в балансах предприятий.

Как правило, для этого используются маркеры по строкам.

- 1100 (сумма всех показателей раздела 1),

- 1300 (сумма всех показателей раздела 3).

Вид коэффициента, который необходимо определить, выглядит следующим образом

км = (стр.1300 — стр.1000) / стр.1300.

Существует еще один вариант расчета рассматриваемого коэффициента — путем прибавления к структуре вида показателя по строке 1400 бухгалтерского баланса (то есть наш долгосрочный долг постоянен). Такой подход используется, когда у бизнеса есть кредит на значительную сумму.

Тип заполняется в объеме 1400 строк:

km = ((стр. 1300 + стр. 1400) — стр. 1100) / стр.1300.

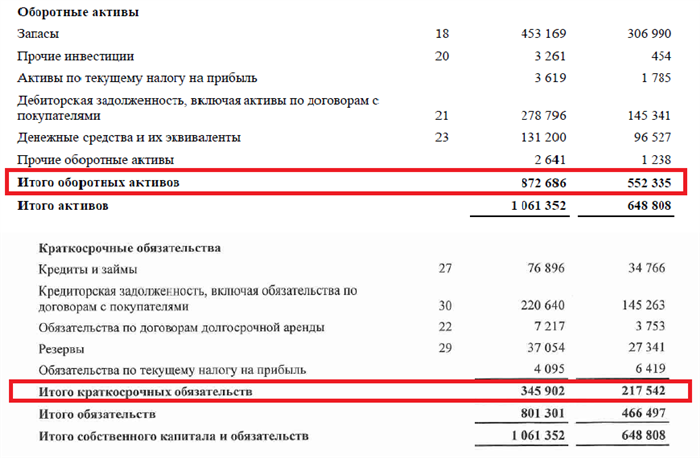

Существует и другой подход к расчету индекса гибкости собственного капитала компании. Он заключается в определении разницы между числом баланса 1200 (т. е. суммой элементов раздела 2) и числом строки 1500 (разницей между числом элементов раздела 5 и стоимостью того же актива. ).

Этот подход рекомендуется для предприятий со значительным объемом краткосрочной задолженности, т. е. кредитов, которые должны быть выплачены в течение 12 месяцев.

Типы гибкости речи определяются следующим образом.

(1200 страниц — 1500 страниц) / стр.1300.

Как интерпретировать коэффициент

Является ли собственная цена индекса гибкости оптимальной? Современные экономисты считают, что таковой можно считать цену в диапазоне от 0,3 до 0,6.

Если индекс меньше 0,3, это может свидетельствовать о том, что у компании очень высокая кредитная нагрузка или недостаточная рентабельность. Если же показатель выше 0. 6, это может говорить о том, что средства вкладываются в производство неэффективно, а у бизнеса большая сумма уходит на погашение кредитов.

Важно! В отраслях, которые считаются очень прибыльными, таких как консалтинг и информационные технологии, относительно низкие значения индекса — даже менее 0,3 — могут быть приемлемы для руководства предприятия или инвесторов. В менее прибыльных отраслях, таких как переработка, коэффициент ниже 0. 6 был бы особенно желателен.

Кроме того, полезно рассчитать индекс гибкости запасов с течением времени, например, за несколько месяцев. Если окажется, что он устойчиво снижается (или постоянно поддерживается на низком уровне) или повышается (или остается высоким), то такая статистика может оказаться более полезной для руководства предприятия или инвесторов, чем индекс, рассчитанный в каждый конкретный момент времени.

Итоги

Индекс гибкости — один из ключевых показателей платежеспособности предприятия и его способности модернизировать и расширять производственные мощности. Он может рассчитываться по-разному, в зависимости от того, какие обязательства имеет предприятие — долгосрочные или краткосрочные.

Важно интерпретировать коэффициенты с учетом отраслевых особенностей бизнеса. Также рекомендуется быть динамичным и наблюдательным.

Ознакомиться с характеристиками других индексов и проанализировать финансовую устойчивость бизнеса вы можете в статье.

- ‘Индекс мгновенной ликвидности (балансовые типы)’

- ‘Индекс быстрой ликвидности (балансовые вложения)’

Коэффициент мобильности имущества

Равная мобильность — характеризует причины наличия активов в обороте по отношению к валюте баланса.

Индекс мобильности активов рассчитывается программой Finanalysis в блоке «Анализ стабильности рынка» как коэффициент мобильности всех средств.

Коэффициент мобильности имущества — что показывает

Индекс мобильности активов характеризует долю средств, направляемых на погашение долга.

Коэффициент мобильности имущества — формула

Общие типы факторов для расчета

| Кми= | Оборотные активы |

| Валюта |

Тип расчета на основе данных бухгалтерского баланса

| Kми = | p. 1200 |

| p. 1700 |

Чем выше индекс активов, тем легче расплачиваться с кредиторами.

Средние статистические значения коэффициента по годам для предприятий РФ*

| Размер прибыли | Годовая цена, относительные единицы | ||||||||||

| 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | |

| Очень малые и средние предприятия (прибыль)< 10 млн. руб.) | 0. 515 | 0. 554 | 0. 477 | 0. 477 | 0. 582 | 0. 564 | 0. 500 | 0. 542 | 0. 513 | 0. 473 | 0. 437 |

| Микробизнес (выручка менее 10 миллионов)< 120 млн. руб.) | 0. 639 | 0. 796 | 0. 578 | 0. 618 | 0. 615 | 0. 627 | 0. 633 | 0. 634 | 0. 494 | 0. 575 | 0. 535 |

| Малые и средние предприятия (выручка менее 120 млн руб.)< 800 млн. руб.) | 0. 634 | 0. 633 | 0. 604 | 0. 738 | 0. 598 | 0. 594 | 0. 609 | 0. 612 | 0. 605 | 0. 610 | 0. 608 |

| Средний бизнес (выручка в рублях менее 800 млн. дел)< 2 млрд. руб.) | 0. 563 | 0. 563 | 0. 527 | 0. 563 | 0. 536 | 0. 607 | 0. 586 | 0. 574 | 0. 563 | 0. 564 | 0. 542 |

| Крупные предприятия (фрикционы с выручкой от 20 млрд) | 0. 446 | 0. 432 | 0. 399 | 0. 395 | 0. 402 | 0. 405 | 0. 400 | 0. 415 | 0. 413 | 0. 398 | 0. 408 |

| Все организации | 0. 506 | 0. 531 | 0. 456 | 0. 491 | 0. 462 | 0. 472 | 0. 470 | 0. 483 | 0. 464 | 0. 462 | 0. 458 |

*Цены в таблице рассчитаны по данным Росстата и Федеральной налоговой службы (Гир Бо)

Средние значения индексов по видам деятельности: индекс мобильности имущества по отраслям

Синонимы

- Индекс мобильности всех активов

Была ли полезна эта страница?

Еще найдено про коэффициент мобильности имущества

- Страница «Индекс мобильности всего капитала Индекс мобильности активов Синонимы индекса мобильности» также была полезна. Смотрите также Финансовое программное обеспечение Программное обеспечение Программное обеспечение

- Mobility Authority Mobility Index Mobility Index показывает активный индекс синонимов mobility sales circle of mobility pages

- Индекс мобильности Индекс мобильности Индекс мобильности Оборотные активы показывает ускорение оборачиваемости активов Оборотные активы Мобильность. См. также программное обеспечение для финансового анализа.

- Анализ финансового состояния в динамике 01. 01. Цена коэффициента мобильности на 2021 год составляет 0. 335, что находится в пределах допустимого уровня, а собственные средства организации являются мобильными. Составляющая оборотных средств коэффициента мобильности по всем фондам У5 отражает долю мобильной части оборотных средств во всех активах

- Этот показатель рассчитывается как отношение оборотных средств фирмы к стоимости всех активов фирмы в индексе мотивации фирмы. Данный показатель рассчитывается как отношение наиболее мобильной части оборотных средств к стоимости компании. Совокупные активы.

- Модель оценки кредитного риска заемщиков компании на основе базовых финансовых показателей ba sc sc mobwc oner

- Финансовый анализ бизнеса на основе бухгалтерского баланса В то же время доля основных и вспомогательных материалов в стоимости имущества снизилась на 2,1 процентного пункта до 12,7 %. Это означает, что оценка стоимости уменьшилась за счет обеспечения производственными фондами. При оценке стоимости структуры долгосрочных инвестиций можно сделать вывод, что на 01. 01. 2020 U16 мобильные и основные средства 0. 721 3. 138 3. 22 0. 082 6 устойчивые фонды U17 0. 693.

- Можно сделать следующие выводы, при условии возможности банкротства предприятий, основанных на российской модели поддержания платежеспособности. В 2015 и 2017 годах, по сравнению с предыдущим годом, анализируемый показатель увеличился на 0. 024 прироста, что свидетельствует о незначительном увеличении степени мобильности объектов недвижимости.

- Все активы мобильности промышленная недвижимость выбор рынка стабильности фактор мобильности и основных фондов обращения мобильности коэффициент мобильности.

- PoE определение мобильности активов Мобильность имущества характеризует причины обращения активов относительно валюты баланса.

- Анализ финансового положения для определения кредитоспособности организации Коэффициент обеспеченности запасов показывает, в какой степени запасы компании обеспечены одним оборотным капиталом, и рассчитывается как отношение одного оборотного капитала к сумме запасов. Ликвидность оборотного капитала показывает величину оборотного капитала в процентах от общей суммы активов и рассчитывается следующим образом.

- Анализ финансовых результатов деятельности предприятия Замедление оборачиваемости оборотных средств в отчетном году привело к увеличению времени обращения оборотных средств на три дня. Сумма дополнительно привлеченных оборотных средств за счет снижения оборачиваемости составила 22 572,9 тыс. рублей. Индекс эффективности использования нематериальных активов Показатель Д6 отражает эффективность использования нематериальных активов. Индекс оборачиваемости нематериальных активов снизился. К разрешенным обязательствам относятся все обязательства организации, за исключением доходов будущих периодов, признанных организацией в связи с получением государственной помощи и безвозмездным получением имущества. Организации, не имеющие обязательств Чем лучше коэффициент чистых активов, тем лучше коэффициент чистых активов.

- Анализ баланса коммерческой организации с использованием финансовых показателей Коэффициент промежуточной ликвидности 2. 968 2. 61 9-0. 370 Коэффициент текущей ликвидности 2. 988 2. 61 8-0. 370 Увеличение доли оборотных активов и соответствующее снижение доли внеоборотных активов. Увеличение доли ликвидных активов и соответствующее снижение на 0. 007 доли внеоборотных активов в активах коммерческих организаций также можно охарактеризовать положительно, так как это свидетельствует о постоянном увеличении Увеличение на 0,007 доли ликвидных активов в активах коммерческой организации и соответствующее снижение на 0,007 доли неликвидных активов в активах коммерческой организации также можно охарактеризовать положительно, так как это свидетельствует о некотором повышении ликвидности ее активов. Увеличение доли внеоборотных активов в активах коммерческой организации как на начало, так и на конец отчетного года также может быть охарактеризовано положительно.

- Комплексный анализ экономической устойчивости специализированных факторных предприятий и индикаторных показателей этой группы формируется путем сопоставления источников покрытия условно с определенной группой недвижимости. Данная группа показателей может рассматриваться как индикатор второй группы показателей капитализации. Основным показателем финансовой устойчивости первой группы капитализации является следующий коэффициент автономии K AVT — определяется коэффициентом мобильности k man. sk — определяется как отношение уставного капитала к объему акций.

- Методы анализа имущественного положения коммерческих организаций по элементам балансаНаименование финансового элементаТип расчетаТип валюты балансаДинамика валюты баланса на конец периода. Ее увеличение свидетельствует о снижении мобильности имущества и поэтому заслуживает отрицательной оценки.

- Числовая цена Индекс промышленной собственности Индекс финансовых показателей У10 0. 607 0. 567 0. 636 0. 604 0. 633 0. 623 0. 624 0. 612 0. 614 0. 614 0. 637 0. 637 У10 0. 607 0. 567 0. 667 0. 636 0. 604 0. 633 0. 623 0. 624 0. 612 0. 614 0. 614 0. 637 0. 637 0. 637 0. 637S 0. 637 Воплощенный капитал U16 1. 025 1, 135 0. 844 0. 944 0. 965 0. 859 0. 893 0. 888 0. 936 0. 893 0. 860

- Если для пополнения наиболее мобильной части имущества организации использовались критерии экономической устойчивости и пассивной структуры, то в начале года, когда было использовано только 15,85% того же эквивалентного капитала, оборотные средства на конец года составляли более половины — 54,96%.

- Влияние IFFA на результаты анализа финансового состояния ПАО «Ростелеком» в первой группе — показатель общей оборачиваемости кругооборота задачи «Мобильные активы». В следующей группе представлены различные данные по рентабельности26 доходности совокупных активов long. В данном исследовании были применены обычные методы расчета этих показателей и сделаны следующие допущения, обусловленные тем, что формат отчета. Модуль 2 115 165 155 750 40 585 77 185 76 93 3-252 Недвижимость 534 950 560 972 26 022 549 457 548 63 4-823 3 Собственный капитал

- Особенности интерпретации результатов анализа финансового состояния сельскохозяйственных организаций Чем выше удельный вес основных средств и соответственно ниже скорость обращения капитала, тем ниже должен быть обычный предел коэффициента финансового рычага В противном случае ликвидность имущества недостаточна, а бизнес регулярно торгуется

- Оптимизация структуры баланса как фактор повышения финансовой устойчивости организации Заемные средства 54314 69617 138796 — немобильные 6280 7498 16764 — мобильные 8244 19965 1416 Бухгалтерский баланс 99723 153223 303240 Бухгалтерский баланс 99723 153223 3 03 240 Через. На основе вспомогательных данных были проанализированы некоторые коэффициенты. Таблица 6 Таблица 6 — Анализ коэффициентов финансовой устойчивости для ООО «Джумайловское» Тип собственности Тип

Коэффициент мобильности оборотных средств

Коэффициент мобильности оборотных средств — определение

Коэффициент ликвидности оборотных средств — определяется путем деления наиболее ликвидной части ликвидных активов (денежных средств и финансовых вложений) на стоимость ликвидных активов.

Коэффициент маневренности оборотного капитала рассчитывается в программе «ФинАнализ» в блоке «Анализ рыночной устойчивости» следующим образом: коэффициент маневренности оборотного капитала …..

Коэффициент мобильности оборотных средств — что показывает

Коэффициент ликвидности оборотного капитала — это отношение средств, доступных для погашения, к общей сумме средств, использованных для погашения краткосрочных кредитов и займов.

Коэффициент мобильности оборотных средств — формула

Общая формула расчета показателя выглядит следующим образом

| КМос.= | Денежные средства + финансовые вложения |

| Оборотные активы |

Тип расчета на основе данных бухгалтерского баланса:.

| KМос. = | (стр. 1240 Форма 1 + стр. 1250 Форма 1) |

| стр. 1200 Форма 1 |

Коэффициент мобильности оборотных средств — значение

Текущее увеличение показателя ликвидности активов свидетельствует об ускорении оборачиваемости активов.

Синонимы

- Коэффициент текущей ликвидности активов

Была ли полезна эта страница?

Еще найдено про коэффициент мобильности оборотных средств

- Анализ устойчивости рынка Индекс текущей ликвидности активов как показатель ликвидности оборотного капитала.Скачать ФинАналоги Индекс текущей ликвидности активов — что показывает индекс

- Анализ динамики финансового состояния Значение коэффициента ликвидности на 1 января 2021 года составляет 0,335, что находится в пределах допустимого уровня. Это означает, что собственные средства организации достаточно ликвидны и их часть не вложена в основные средства и другие внеоборотные активы. Коэффициент ликвидности U5 для всех фондов отражает долю ликвидной части активов в оборотных средствах к общей сумме активов организации.

- U5 U5 Финансовая мобильность Капитал Числовые цены правил

- Библиотека отображения индексов мобильности Ablos 1 P. 1200 K. edipos 1 2 Скорость движения мобильных активов — цена ускорения обращения оборотных средств приводит к высвобождению оборотных средств.

- Анализ финансового положения для определения кредитоспособности организации Коэффициент обеспеченности запасов показывает, в какой степени запасы компании обеспечены одним оборотным капиталом, и рассчитывается как отношение одного оборотного капитала к сумме запасов. Ликвидность оборотного капитала показывает величину оборотного капитала в процентах от общей суммы активов и рассчитывается следующим образом.

- Коэффициент мобильности капитала движения O P R S F C E Коэффициент мобильности капитала движения Коэффициент мобильности капитала движения — Определение Коэффициент мобильности капитала движения — Определяется путем деления наиболее мобильного

- U5 Группа U5 Группа U6 Классификация бизнеса и источник его формирования U7 Причина создания резервов и расходов с использованием показателя

- U5 Финансовый анализ компании на основе бухгалтерского баланса 0. 419 0. 758 0. 763 0. 005 6 U6 0. 243 Индекс мобильности капитала 0. 243 0. 054 0. 004 7 Индекс запасов и индекс обеспеченности затрат

- Влияние МСФО на результаты ПАО «Ростелеком» МФРСКК Мобильный круг Круг Круг Круг 3, 125 2, 929 0. 196 6. 2

- Фактор рыночной мобильности Фактор стабильности Фактор мобильности Мобильность Мобильные и фиксированные фонды Все мобильности

- Анализ источников финансирования деятельности нашего имущественного фактора. Анализ деятельности предприятия.

- Очень важной характеристикой оценки рыночной и финансовой устойчивости предприятия, стабильности его финансового положения является коэффициент мобильности, который показывает, что общая сумма собственных источников оборотных средств и часть этих же средств являются более кинетичной частью. Оборотные активы предприятия.

- Показатель индекса мобильных и иммобилизованных средств индекс мобильного и иммобилизованного капитала показывает, какая часть капитала предприятия приходится на активы, не являющиеся оборотными индекс мобильного и иммобилизованного капитала

- Анализ финансовой деятельности компанииВ данном случае период нахождения капитала в активах организации уменьшился на 1, составив 352 дня.

- Анализ деятельности При этом период капитала в активах агентства увеличился на 1, составив 352 дня.

- Модель оценки кредитного риска корпоративных заемщиков на основе базовых финансовых показателей и гибкости капитала SC-VA SC MOBWC OA Energy Mobility OA WB WEC

- Многоуровневый факторный анализ бизнес-показателей агропроизводителейФакторная модель скорости движения мобильных активов компании

- Капитал трафика Скорость трафика мобильных активов синонимы индекс Капитал трафика Скорость трафика Скорость трафика Скорость трафика Капитал трафика стр.

- Трафик Капитал Трафик Скорость Синонимы Индекс Мобильный Капитал Трафик Капитал Трафик Капитал Трафик Капитал Трафик Капитал Трафик Капитал Трафик Капитал Трафик Капитал Трафик Капитал Трафик Капитал Трафик Капитал Трафик Капитал Трафик Капитал Трафик Капитал Трафик Капитал

- Индекс финансовой стабильности показывает, в какой степени активы компании финансируются из надежных долгосрочных источников. Другими словами, он показывает долю источников финансирования хозяйственной деятельности. Анализируя индексы финансовой стабильности приведенных ниже типов, можно сказать, что чем ближе цена к 1, тем стабильнее компания, так как доля долгосрочных источников финансирования более устойчива. Краткосрочные. Идеальная цена, равная 1, говорит о том, что компания не привлекает краткосрочные источники финансирования, однако это не всегда экономически верно. Индекс финансовой устойчивости — балансовый тип (форма 1): kfinu = (стр. 1300 + стр. 1400) / стр. 1700. При расшифровке линейного показателя тип имеет вид: kfinu = (ksob + obds) / pobshch, где ksob — собственный капитал, свободные резервы, Обдс — долгосрочные займы и кредиты (обязательства), привлекательность периода которых превышает один год, Побщ — серия обязательств (разные балансы). Значение строки 1700 баланса состоит из суммы значений строк 1300, 1400 и 1500, следовательно, П. 1500 является краткосрочным обязательством, поэтому значение строки 1700 баланса может быть рассчитано. 1500 — это краткосрочное обязательство, а ставка, близкая к 1, говорит о том, насколько краткосрочно предприятие было закредитовано. Низкие ставки по краткосрочным займам — это именно то, что называется финансовыми

Анализ финансовой устойчивости: Что это такое?

Что показывает коэффициент финансовой устойчивости

Выясните, насколько компания зависит от источников заемных средств,

Анализ финансовой устойчивости предприятия: зачем проводится

- понять, может ли компания освободиться от долгов; и

- определить, какие перспективы ожидают компанию, если в структуре капитала ничего не изменится.

- Оценка проводится с помощью следующей информации. -Оценка финансового положения предприятия, финансового состояния предприятия и его финансового положения:

Абсолютные цены. Это те же самые энергетические и чистые активы,

- Соответствующие индексы. Это различные индексы, основанные на взаимосвязи между пассивными факторами и активами.

- Сортировочный подход. Предполагает существование четырех типов финансовой устойчивости компании, начиная от абсолютной независимости и заканчивая кризисом.

- В процессе анализа финансовой устойчивости результаты расчета индекса сравниваются с нормативной ценой.

С чем сравнивать результат расчета и какие выводы сделать

Значение коэффициента выше 0,95 может свидетельствовать о том, что организация неэффективно использует в своей деятельности некоторые из имеющихся возможностей финансирования в виде привлечения краткосрочных кредитов (для расширения бизнеса).

Индекс финансовой устойчивости показывает степень зависимости организации от внешнего финансирования и помогает спрогнозировать ее долгосрочную платежеспособность. Он рассчитывается на основе данных бухгалтерского баланса. Оптимальным считается значение индекса в диапазоне от 0,8 до 0,9.

Приемлемое значение индекса финансовой устойчивости для стабильной предпринимательской деятельности составляет от 0,8 до 0,9. Это базовое значение.

Нормативное значение коэффициента финансовой устойчивости

Значения индекса выше 0,9 свидетельствуют о финансовой независимости компании. Это также говорит о том, что анализируемая компания останется платежеспособной в долгосрочной перспективе.

Рассматриваемый индекс классифицируется по признаку стабильности. Он может быть абсолютным, средним или оценочным. В зависимости от типа стабильности предприятия определяют пути повышения эффективности своей деятельности.

Типы устойчивости

Абсолютную устойчивость можно установить, когда сумма запасов превышает размер самого оборотного капитала и сумму банковских кредитов на эту сумму. В этом случае учитывается финансирование отгруженной продукции и обязательства, которые банковское учреждение компенсирует при выдаче кредита. Расходы в этом случае покрываются за счет расходования того же оборотного капитала. Рассматриваемый уровень стабильности характеризуется повышением платежеспособности. Компания независима от кредиторов.

Абсолютная устойчивость

Абсолютная стабильность — редкое явление, особенно в странах СНГ. При этом соблюдаются следующие условия.

Показатель свидетельствует о том, что резервы полностью покрываются СОС. Это означает, что компания полностью независима от сторонних кредиторов.

Следует сказать, что индекс абсолютной устойчивости не всегда является положительным явлением. В некоторых случаях он свидетельствует о том, что компания не готова искать эффективные внешние источники финансирования.

Нормальная устойчивость может быть определена при одинаковом размере материальных и производственных ресурсов и одинаковых показателях размера капитала/кредита. При этом учитываются обязательства по кредиторской задолженности, которые компенсируются банковским учреждением в момент кредитования. Расходы на ведение бизнеса покрываются за счет собственного капитала и долгосрочных кредитов. Предприятия с таким индексом устойчивости характеризуются стандартной платежеспособностью, продуктивной и производительной деятельностью. Такая ситуация гарантирует платежеспособность. Нормальная устойчивость соответствует этой ситуации.

Нормальная устойчивость

Собственный капитал = средства предприятия + заемные средства

Эта конвенция подразумевает, что компания использует различные источники финансирования для покрытия своих расходов. Используются как собственные средства, так и заемные.

Неустойчивое положение означает, что платежеспособность компании снижается. В то же время есть возможность обеспечить идентичность между имеющимся капиталом и долгом. Для этого можно использовать источники финансирования и снизить напряженность финансового положения. Например, можно привлечь кредиты для увеличения капитала и использовать Фонд накопления. Расходы покрываются за счет собственного капитала, а также долгосрочных (более одного года) и краткосрочных (до одного года) кредитов.

Неустойчивое положение

Неработающие предприятия характеризуются недостаточной платежеспособностью и привлекают средства кредиторов. Однако потенциал для улучшения ситуации еще есть: НП рассматривает следующие ситуации

Собственный капитал = собственный капитал + кредитные средства + источники, снижающие финансовую нагрузку.

К источникам снижения напряженности относятся

Временно свободные средства.

- Капитальные резервы.

- Средства для стимулирования экономики.

- Кредиты.

- Наличие нестабильности является приемлемым параметром, если объем кредитов и авансов не превышает общий объем производственного капитала.

Кризисные условия допускают повышенный риск банкротства. Если рассматриваемый объем ГЧП превышает сумму ОЕМ и кредитов. Расходы могут покрываться из разных источников. Кризисное положение означает неплатежеспособность бизнеса и близость к банкротству.

Кризисное положение

Ключевая особенность КИ — невозможность покрыть долги бизнеса за счет дебиторов или ценных бумаг. Рассмотрим ситуацию кризисного положения.

Предприятие представляет собой распределительный + заемный фонд

Запасы >Ключ! В кризис имеет смысл оптимизировать структуру обязательств и сократить расходы.

Осторожно! Значение коэффициента более 0,95 может свидетельствовать о том, что компания не использует все имеющиеся возможности для расширения бизнеса, предоставляемые «быстрыми» источниками финансирования. Во многих случаях кредитная политика таких предприятий (непривлечение краткосрочных кредитов) свидетельствует о неэффективном управлении.

Рискованные коэффициенты финансовой устойчивости организации

Если коэффициент финансовой устойчивости опускается ниже 0,75, это должно быть очень тревожным сигналом для компании. Такая ситуация может не только сделать компанию финансово зависимой от кредиторов, но и свидетельствовать о риске хронического банкротства.

Знание текущего состояния финансовой устойчивости компании может помочь в разработке финансового и бизнес-плана на ближайший год. Кроме того, компаниям будет легче выстроить свою кредитную политику в соответствии с целями и текущим финансовым положением.

Итоги

Если вам необходимо подготовить финансовую и управленческую отчетность, спланировать и проанализировать свой бизнес, Seeneco — это то, что вам нужно.

Эта услуга поможет вам избежать непредвиденных ситуаций, связанных с финансовой деятельностью вашей компании: с помощью планирования Seeneco вы сможете управлять будущими доходами и расходами, предвидеть и предотвращать нехватку денежных средств. Совместимый со всеми современными платформами мобильных и стационарных устройств, он прост и удобен в использовании.

https://www. audit-it. ru/finanaliz/terms/solvency/

- https://nalog-nalog. ru/analiz_hozyajstvennoj_deyatelnosti_ahd/koefficient_finansovoj_ustojchivosti_formula_po_balansu/

- https://upr. ru/article/analiz-finansovoy-ustoychivosti-otsenivaem-strukturu-kapitala-i-dolgovuyu-nagruzku/

- https://www. klerk. ru/buh/articles/490473/

- https://assistentus. ru/vedenie-biznesa/tipy-finansovoj-ustojchivosti/

- Мобильные ресурсы в оборотных активах могут внезапно погасить обязательства в течение одного дня. Коэффициент ликвидности оборотного капитала показывает, насколько хорошо компания способна выявлять дефицит денежных средств и вовремя оплачивать счета. В то же время этот показатель свидетельствует об излишках, которые могут быть более рационально использованы в производственном цикле.

Для чего рассчитывают коэффициент мобильности оборотных средств

Рассчитанное значение коэффициента мобильности движения капитала показывает, какая часть общей массы оборотных средств является наиболее моторной. Активы, которые могут быть немедленно использованы для погашения обязательств, называются высоколиквидными.

Деньги включаются в расчетный счет организации или в кассу, представляя собой средство платежа. Аналогично, краткосрочные финансовые вложения, которые могут быть вновь конвертированы в деньги и использованы для погашения обязательств перед контрагентами.

Индекс мобильности рассчитывается как отношение суммы средств и краткосрочных финансовых вложений предприятия к сумме активов в обороте.

Как рассчитывается

Коэффициент рассчитывается с использованием элементов одной из трех обычно используемых форм отчетности: баланса, результатов использования и состояния денежных потоков. При правильном прочтении в сочетании эти три формы справки могут охарактеризовать финансовое положение любой компании.

Иными словами

Для определения этого показателя достаточно данных бухгалтерского баланса. Этот отчет содержит информацию об активах предприятия (деньги, товары, оборудование и т. д.) и обязательствах, а значит, включает сведения об источниках активов (включая акции, средства, деньги, фонды, средства, оборудование, оборудование , оборудование, инструменты, оборудование, кредиты, займы, отсрочки и авансы от контрагентов).

Другими словами, активы — это то, что приносит деньги, включая сами деньги, а обязательства дают представление об источниках этих денег.

Активы делятся на оборотные и необоротные.

К первым относятся деньги, долги покупателей и поставщиков, краткосрочные займы и товары для перепродажи.

Вторые — это имущество, оборудование и транспортные средства, используемые в бизнесе.

Введение: активы и имущество — это: активы и имущество — это актив; активы и имущество — это пассив; активы и имущество — это пассив; активы и имущество — это пассив. Активы и имущество — это активы и имущество — это активы и имущество — это активы и имущество — это активы. В классическом бухгалтерском учете актив признается не находящимся в обороте, если срок его полезного использования превышает один год.

0. 1-0. 17.

Норма

Нормативным значением принято считать Кмос >Расхождение, близкое к нулю, говорит о том, что бизнес подвержен денежному риску.

См. также. Как кассовый разрыв или нехватка наличности, кассовый разрыв обычно означает отсутствие оплаты, то есть ситуацию, когда бизнес не может оплатить свои обычные расходы за деньги.

Если KMO превышает регулируемую цену, это говорит о том, что компания эффективно использует свои наиболее ликвидные активы. Денежные средства сами по себе не генерируют прибыль. Они должны импортироваться в производственный цикл через покупку сырья или товаров для перепродажи. В противном случае их избыточное количество просто бездействует.

Рассмотрим пример расчета коэффициента перевода оборотных средств на примере ООО «Мототехника» (расчеты таблицы доступны для скачивания в формате Excel). Магазин занимается розничной продажей техники и запасных частей.

Пример расчёта

Индекс автономии (экономической независимости) (индекс собственного капитала) — это коэффициент, показывающий долю активов организации, обеспеченных собственным капиталом. Чем выше значение этого показателя, тем более устойчив бизнес в финансовом отношении и независим от внешних кредиторов. Чем выше доля нециклических активов (фондоемкость), тем выше должна быть доля тех же средств, так как для их финансирования необходимы более долгосрочные источники — тем выше индекс автономии.

Коэффициенты финансовой устойчивости

Индекс капитализации

Индекс капитализации — сравнивает сумму долгосрочных векселей к оплате с общей суммой долгосрочных источников финансирования, включая долгосрочные векселя, в дополнение к долгосрочным векселям собственных средств учреждения. Индекс капитализации позволяет оценить финансирование деятельности организации в форме собственного капитала. Индекс капитализации входит в группу «Финансовый рычаг». Это показатель, характеризующий соотношение собственного и иностранного капитала организации. Данный коэффициент позволяет оценить риск бизнеса. Чем выше коэффициент, тем больше развитие организации зависит от заемного финансирования, тем ниже ее финансовая устойчивость. В то же время более высокие значения коэффициента свидетельствуют о более высокой эффективности работы того же фонда (более высокой доходности на капитал). В этом случае собственный капитал предприятия (который не следует путать с рыночной капитализацией) рассматривается как сумма двух наиболее устойчивых обязательств — долгосрочного долга и собственного капитала.

Краткосрочный индекс

Коэффициент краткосрочной задолженности — отношение краткосрочной задолженности организации к общей сумме внешнего долга (доля общей задолженности, которую необходимо погасить в краткосрочной перспективе). По мере роста процентных ставок зависимость организации от краткосрочной задолженности увеличивается, и ей необходимо повышать ликвидность своих активов для обеспечения платежеспособности и финансовой стабильности.

Индекс ликвидности активов

Индекс ликвидности активов — характеризует отраслевые особенности организации. Он показывает долю оборотных активов в общей сумме активов предприятия.

Коэффициент ликвидности оборотного капитала

Коэффициент ликвидности оборотного капитала — показывает соотношение средств, доступных для немедленной оплаты, к общей сумме средств, используемых для погашения краткосрочной задолженности.

Показатель сохранности запасов

Показатель сохранности запасов указывает на то, в какой степени запасы покрываются за счет капитала или требуют привлечения заемных средств.

Коэффициент оборотного капитала — характеризует, в какой степени запасы покрываются капиталом или требуется ли привлечение заемных средств.

Коэффициент обеспеченности собственными оборотными средствами — характеризует наличие у компании собственных оборотных средств, необходимых для обеспечения финансовой устойчивости. Данный коэффициент не получил широкого распространения на Западе. В российской практике этот показатель был нормативно введен Распоряжением Федеральной службы по делам о банкротстве от 12 августа 1994 г. N 31-р и ныне утратившим силу Постановлением Правительства РФ от 20 мая 1994 г. N 498 «О некоторых мерах». направленных на исполнение законодательства о банкротстве (несостоятельности) предприятий». Согласно этим документам, данный коэффициент используется в качестве индикатора неплатежеспособности организации.

Коэффициент покрытия инвестиций

Коэффициент покрытия инвестиций (долгосрочной финансовой независимости) показывает, какая часть активов финансируется за счет устойчивых источников (собственного капитала или долгосрочных кредитов). Этот показатель позволяет инвесторам оценить ожидаемый успех бизнеса и вероятность банкротства или неплатежеспособности. Коэффициент покрытия инвестиций следует анализировать в соотношении с другими финансовыми коэффициентами, т. е. ликвидностью и платежеспособностью.

Коэффициент покрытия процентов.

Процентный индекс (ICR) — характеризует способность организации выполнять свои кредитные обязательства. Индекс сравнивает EBIT за определенный период по кредитным обязательствам и проценты за тот же период. Чем выше процентный индекс, тем сильнее финансовое положение организации. Однако если индекс очень высок, это свидетельствует о чрезмерно осторожном подходе к кредитованию, что может привести к ухудшению показателей собственного капитала.

Движущий капитал.

Движущий капитал — индекс характеризует часть одного и того же фонда, являющегося источником компенсации движения или торгуемых активов на срок менее одного года. Величина движения одноименного капитала численно равна превышению оборотных средств над краткосрочными обязательствами, а изменения в составе его компонентов прямо или косвенно влияют на размер и качество этой величины. В принципе, закономерное увеличение движения капитала считается положительной тенденцией. Однако могут быть и исключения. Например, увеличение данного индекса не улучшает качественный состав того же движения капитала из-за повышения нестабильных требований.

Индекс финансового рычага.

Индекс финансового рычага (индекс задолженности) — это показатель доли заемных средств по отношению к собственному капиталу бизнеса. Термин «финансовый рычаг» часто используется в более общем смысле и обозначает основной подход к финансированию бизнеса, при котором финансовый рычаг формируется с помощью заемного капитала для увеличения доходности на тот же капитал, вложенный в бизнес. Если цена индекса очень высока, организация теряет финансовую независимость, и ее финансовое положение становится очень неустойчивым. Такой организации сложнее получать кредиты. Очень низкая цена индекса свидетельствует об упущенной возможности улучшить показатели акций за счет привлечения заемного капитала в бизнес. Нормальная цена индекса финансового рычага зависит от отрасли, размера предприятия и даже способа организации (капиталоемкое или трудоемкое производство). Поэтому его следует оценивать в динамике и сравнивать с аналогичными индексами бизнеса.

Чистая стоимость (собственный капитал предприятия)

Чистая стоимость (капитал компании) — активы, находящиеся в распоряжении компании, за вычетом различных обязательств. Это сумма собственного капитала организации. Он указывает на размер капитала, которым организация может располагать после погашения долгов, кредитов и других обязательств и который может быть использован для распределения активов между собственниками. Он также характеризует ликвидность организации и показывает, сколько финансовых ресурсов останется у учредителей компании после ее ликвидации. Отрицательная величина чистых активов свидетельствует о банкротстве организации, указывая на то, что бизнес полностью зависит от кредиторов и не имеет собственного капитала. Чистые активы должны быть не только положительными, но и превышать уставный капитал организации. Это означает, что организация в ходе своей деятельности обеспечила прирост первоначального капитала и не растратила его. Чистые активы могут опускаться ниже уставного капитала только в течение первых нескольких лет деятельности вновь созданной организации. Если в дальнейшем чистые активы опускаются ниже уставного капитала, Гражданский кодекс и Закон об акционерных обществах требуют, чтобы уставный капитал был уменьшен до размера чистых активов. Если уставный капитал организации уже находится на минимальном уровне, встает вопрос о ее выживании.

Оборотный капитал — это собственный капитал предприятия, стоимость которого может быть перенесена на текущие расходы в течение производственного или сбытового цикла.

Что такое оборотный капитал и как его рассчитать

Более точное название показателя — чистый оборотный капитал, показаны варианты обоих.

Размер оборотного капитала компании — важный показатель, характеризующий ее текущее (краткосрочное) финансовое положение.

Чтобы объяснить, что такое оборотный капитал, необходимо сначала определить, что такое собственный капитал в целом и как строится основная финансовая отчетность (отчет о финансовом положении или баланс).

Собственные средства или капитал компании — это собственные средства компании. Что это значит;.

У каждой компании есть активы и обязательства. У компании — недвижимость, деньги, финансовые вложения и различные обязательства контрагентов компании — это так. Пассивы — это сумма того, что компания должна другим. К ним относятся полученные кредиты и займы, различные обязательства, возникшие в ходе ведения бизнеса, например, обязательства по выплате заработной платы сотрудникам, поставка товаров по предоплате и оплата услуг, полученных компанией. .

Разница между активами и обязательствами компании — это собственный капитал компании.

Для лучшего понимания вы можете применить это к себе. Допустим, у вас есть квартира, машина, вы ждете зарплату в конце месяца, у вас есть банковский депозит и право собственности. Все это — ваши активы. Но у вас есть долг по ипотеке, вы должны платить за обучение детей в музыкальной школе — это ваши обязательства. А ваш капитал — это разница между всеми вашими активами и обязательствами.

Размер собственного капитала — важный показатель финансового состояния. Если ваши обязательства больше, чем вы имеете, ваш собственный капитал отрицателен, и это повод для беспокойства.

Основной формой финансовой информации компании является ее финансовое положение, обычно называемое балансом. На одной стороне баланса находятся активы, а на другой — обязательства. Пассив — это обязательства и собственный капитал компании. Баланс означает, что сумма активов всегда равна сумме обязательств.

Чтобы понять природу капитала, важно знать, что активы в балансе располагаются в порядке возрастания или, напротив, в порядке убывания ликвидности. В то же время обязательства на пассивной стороне упорядочены в соответствии с выпусками, которые, в свою очередь, соответствуют порядку активов. Например, если в балансе на первом месте записаны низколиквидные активы, а на последнем — деньги, которые являются высоколиквидным активом, то обязательства упорядочиваются от наибольшего к наименьшему.

При этом активы делятся на два раздела — долгосрочные и высвобождаемые. Пассив также делится на баланс с долгосрочными (просроченными более чем на год) и краткосрочными обязательствами.

Этот раздел является частным случаем того же капитала. Она показывает величину оборотного капитала как разницу между оборотными активами и краткосрочными обязательствами.

Таким образом, собственный капитал характеризует финансовое положение бизнеса в целом, а собственный капитал — финансовое положение за очень короткий промежуток времени.

Величина собственного капитала показывает, насколько стабилен бизнес в каждом производственном или коммерческом цикле. Показатель движения помогает понять, грозит ли бизнесу опасность погашения текущих обязательств и насколько срочно он нуждается в привлечении средств.

Положительная динамика капитала обычно свидетельствует о краткосрочном финансовом здоровье компании. Компания имеет доступ к достаточному количеству ликвидных средств для погашения своих краткосрочных обязательств и самостоятельного финансирования бизнеса.

Отрицательный движущийся капитал обычно означает, что активы используются неэффективно. Из-за отрицательного движимого капитала бизнес может столкнуться с кризисом ликвидности, и компании придется занимать деньги или увеличивать кредиты, чтобы заполнить так называемый «денежный вакуум».

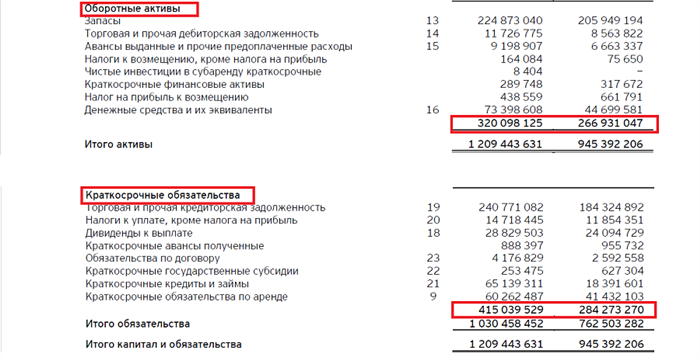

Этот показатель рассчитывается как разница между общей суммой оборотных активов и общей суммой краткосрочных обязательств.

Как рассчитать оборотный капитал

oc = o a-co, где.

OC — глава движения, OA — актив, CO — краткосрочные обязательства.

В балансе компании цена расчета движимого капитала обозначается непосредственно как «совокупность оборотных активов» и «совокупность краткосрочных обязательств».

Что такое активы приводного капитала

Помимо суммы краткосрочных обязательств и суммы оборотных активов, знание более детального состава и структуры этих активов, а также пассивных данных, полезно для лучшего понимания краткосрочной финансовой устойчивости — капитала и его непосредственных составляющих. Такой детальный анализ дает возможность более точно понять эффективность деятельности компании.

Компоненты оборотного капитала

Важно различать эти группы оборотных активов.

Запасы

- Дебиторская задолженность

- Денежные средства и краткосрочные финансовые вложения

- Прочие оборотные активы

- Из краткосрочных обязательств важно выделить

Обязательства

- Финансовые обязательства

- Прочие краткосрочные обязательства

- К оборотным средствам относятся наиболее ликвидные активы. Однако критерием скорости движения является даже не ликвидность, а то, как стоимость этих активов переносится на затраты. Если стоимость оборудования составляет часть себестоимости, то стоимость расходных материалов переносится на общую стоимость по мере их использования, так как они амортизируются. Таким образом, станки не являются активами, а металл, обработанный на этих станках, является оборотным активом.

Оборотные активы

Товарно-материальные запасы включают в себя сырье для производства, материалы, уже использованные в процессе, и всю готовую продукцию, которая еще не продана.

Запасы

Счет дебиторской задолженности — это обязательства партнера перед компанией, возникшие в ходе сотрудничества. Счета бывают двух типов и возникают двумя способами

Дебиторская задолженность

Обязательства по оплате услуг поставщиков и подрядчиков. Такие обязательства возникают, когда компания платит подрядчикам и поставщикам за сырье или услуги и ожидает, что партнер выполнит свои обязательства перед ними.

- Обязательства по оплате покупателям продукции на основе подготовки к поставке. Такие обязательства возникают, когда компания продает товар или услугу клиенту и ожидает оплаты за свою работу.

- Это наиболее ликвидные активы компании. Компания ожидает краткосрочной отдачи от инвестиций в течение года и может использовать деньги на свои нужды в любое время.

Деньги и краткосрочные финансовые вложения

К этим данным относятся текучие активы или обязательства компании помимо ее основной деятельности. Например, к таким прочим оборотным активам могут относиться штрафы и компенсации в пользу компании, присужденные на основании судебных решений.

Прочие оборотные активы

Все краткосрочные обязательства — это финансовые средства или активы, которые компания должна погасить в течение одного года.

Краткосрочные обязательства

Счета к оплате — это дебиторская задолженность. Это обязательства, возникающие в ходе обычной работы перед партнерами фирмы. Как и дебиторская задолженность, счета к оплате бывают двух типов и могут быть предоставлены двумя способами.

Кредиторская задолженность

Обязательства поставщиков и подрядчиков по оплате их продукции или услуг. Такие обязательства возникают, когда компания получает материалы, пользуется услугами поставщика или подрядчика или должна оплатить счет-фактуру.

- Обязательства по выполнению обязательств перед клиентами. Такое обязательство возникает, когда компания получила от клиента аванс и должна предоставить товары или оплатить услуги.

- К ним относятся кредиты и займы, а также выпущенные долговые обязательства.

Финансовый долг

К ним относятся как обязательства, связанные с основной деятельностью компании, так и различные непроизводственные или некоммерческие обязательства. Например, к ним относятся

Другие краткосрочные обязательства

Обязательства по заработной плате или социальному страхованию,

- обязательства по выплате дивидендов,

- обязательства по уплате налогов,

- штрафы и т. д.

- Различные сравнения и сопоставления элементов капитала, как между собой, так и с другими показателями, дают более подробную информацию о текущем финансовом положении бизнеса.

Крупные суммы капитала — это целый комплекс безопасности и финансовых сил. Большой капитал — это запас прочности при коротких или сезонных скачках.

Всегда ли хорошо, когда оборотный капитал большой?

Однако большие объемы собственного капитала могут свидетельствовать о том, что у компании есть избыток акций, что повышает надежность, или указывать на то, что она не вкладывает слишком много средств в рост.

Например, у «Сургутнефтегаза» около 1,4 триллиона. Денежные резервы компании могут самостоятельно покрыть все ее текущие обязательства, но компания держит банковские депозиты на сумму более 1 трлн. В любой момент времени.

ПАО «Сургутнефтегаз» — пример отличного главы по движению капитала

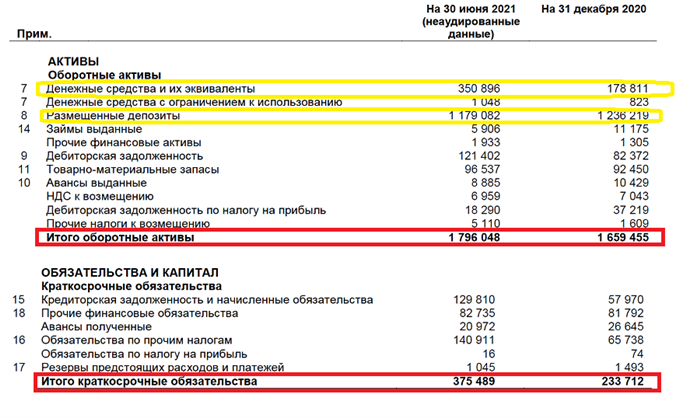

Эффективность капитала движения может сильно варьироваться в зависимости от бизнес-модели или операционной единицы компании. В некоторых случаях отрицательный капитал движения является совершенно нормальным явлением. Отрицательный капитал менее важен, если у предприятия короткий цикл производства или продаж, или, другими словами, высокая оборачиваемость. Примером может служить продуктовый магазин с большим ежедневным денежным потоком и значительно обновляющимся ассортиментом на полках. Например, если взглянуть на баланс «Магнита», то можно заметить, что краткосрочная задолженность компании стабильно превышает ее распределение. Однако это никоим образом не мешает розничной сети работать.

Всегда ли плохо, когда оборотный капитал отрицательный?

Отрицательный капитал чистого движения на примере ПАО «Магнит».

Напротив, для компаний, производящих дорогую, капиталоемкую продукцию, например авиастроителей, движущего капитала достаточно, и отрицательный капитал может стать серьезной проблемой.

Motion Capital — важный показатель, но он дает лишь полное представление о текущем финансовом положении компании. Кроме того, работая только с показателем капитала, вы можете не знать о важных процессах, происходящих в компании. Если предположить, что активы компании почти полностью состояли из денежных средств на счете, то через год размер краткосрочных обязательств и оборотных активов остался прежним, но вместо денежных средств на счете у компании теперь есть отложенные требования; сумма Движущего капитала осталась прежней, но способность компании выполнять обязательства резко изменилась .

Тонкие настройки

В результате финансовые аналитики изучают финансовое положение компании с большей детализацией и глубиной, используя различные измерения, проводимые по элементу капитала.

Примером такой детальной корректировки является индекс капитала.

ooc = (o a-kfv) — (k o-kzs), где

OOC — операционный капитал — OA — ACCRES — KFV — краткосрочные финансовые вложения — KO — краткосрочные обязательства — KZS — краткосрочные займы.

Иными словами, при расчете операционного капитала не учитываются активы и финансовые обязательства; в примере с «Сургутнефтегазом» цены основного и операционного капитала сильно отличаются.

Показатель ликвидности движения может быть получен путем деления суммы оборотных активов на сумму краткосрочных обязательств (CTL = OA / KO). Этот показатель отражает уровень платежеспособности в краткосрочной перспективе.

Помимо операционного капитала и индекса текущей ликвидности, в финансовом анализе широко используется показатель, основанный на компоненте «капитал реализации».

Как он рассчитывается: сумма денежных средств и финансовых вложений делится на сумму активов в обороте. Что показывает: уровень ликвидности оборотных средств.

Как рассчитывается: сумма оборотных активов, деленная на сумму совокупных активов. Что показывает: уровень ликвидности активов.

Показатель главы движения.

- Как рассчитывается: собственный капитал через величину оборотных активов минус величина необоротных активов. На что указывает: степень финансовой устойчивости.

Как рассчитывается: размер выручки, деленный на среднегодовой размер собственного капитала. На что указывает: эффективность управления собственным капиталом.

Индекс скорости движения транспорта.

- Как рассчитывается: сумма выручки, деленная на среднегодовую стоимость счета. Что показывает: эффективность управления спросом.

Показатель скорости движения

- Как рассчитывается: сумма выручки, деленная на среднегодовую величину оборотных средств. Что показывает: эффективность использования оборотных средств.

Термин, означающий вероятность быстрой продажи актива по рыночной стоимости или близкой к ней. Детали Средства, используемые для финансирования. Основные виды ценных бумаг: акции (дают право собственности владельцу), облигации (долговые ценные бумаги) и их производные. Прочее pan Метод расчета: сумма выручки, деленная на среднегодовую стоимость счета. Что показывает: эффективность управления спросом.

Индикатор скорости движения.