связанных единым комплексом услуг) в связи с многочисленными жалобами, поступившими в Лоспотребназор от потребителей финансовых услуг, на отказ страховщиков аннулировать страховые полисы в случае досрочного погашения кредита (когда кредит и страховка стали недействительными), и эта ситуация изменится с 1 сентября 2020 года. Будет интересно посмотреть, как это изменится с 1 сентября 2020 года.

Кредит был погашен досрочно, а страховка возвращена.

В конце 2019 года были приняты поправки в Закон о потребительском кредите, позволяющие потребителям возвращать часть суммы, уплаченной за страховку.

(Ссылка: Федеральный закон от 27 декабря 2019 г. № 483-ФЗ «О внесении изменений в статьи 7 и 11 Федерального закона «О потребительском кредите (займе)» и «О внесении изменений в статью 9.1 Федерального закона «Об ипотечном кредите (займе) (залоге недвижимости)»), вступающие в силу с 1 сентября 2020 года и 27 декабря 2019 года. (Федеральный закон от 26 декабря 2019 г. № 489-ФЗ «О внесении изменений в статью 958 части второй Гражданского кодекса Российской Федерации», вступает в силу с 26 июня 2020 г.).

Таким образом, с 1 сентября 2020 года страховщики обязаны возвращать часть премии заемщикам, полностью и досрочно погасившим потребительский кредит или заем, при соблюдении следующих условий

— Заемщик застрахован по полису добровольного страхования, гарантирующему исполнение обязательств по кредиту или займу.

— Если заемщик обращается с просьбой о частичном возврате страховых взносов,

— отсутствует событие, указывающее на страховой случай.

Это означает, что страховая компания может вернуть часть премии за период, когда страхование больше не требуется в связи с погашением займа (кредита). Страховщик (или уполномоченное им лицо) должен вернуть деньги потребителю в течение семи рабочих дней с момента получения заявления.

Если заемщик оформил страховку через банк, то вернуть деньги должен банк.

Нововведение не распространяется на договоры, заключенные до 1 сентября 2020 года.

Данное изменение коснулось и Гражданского кодекса РФ. Это связано с тем, что действующая редакция, в частности статья 958, не предусматривает возврата страховых взносов в подобных случаях.

Потребителям, заключившим застрахованные кредитные договоры до 1 сентября 2020 года, необходимо это сделать.

В практике применения Закона о возврате страховых взносов при досрочном погашении кредитов в 2019 году были разработаны следующие инициативы.

Возможность возврата части платежей, уже произведенных по страховому полису, зависит от того, как в полисе установлена страховая сумма (сумма, выплачиваемая в случае страхового случая). Если она равна остатку по кредиту и уменьшается по мере погашения кредита, потребитель может получить обратно уплаченную страховку.

Если страховая сумма не зависит от остатка по кредиту, потребитель не может требовать возврата страховки при отказе от полиса.

Для ознакомления: см. Пересмотр практики рассмотрения судами споров, возникающих из отношений по дополнительному личному страхованию, связанному с потребительским кредитом, утвержденный Определением Департамента Верховного Суда Российской Федерации от 6 мая 2019 г. — Определение Совета по гражданскому судопроизводству Верховного Суда Российской Федерации Дело № 16-кг от 3 марта 2019 г. (18-55 — Апелляционное определение Московского городского судьи от 28 июня 2016 г., 33-19693/2016).

Как вернуть страховку при досрочном погашении кредита

Практически каждый человек хотя бы раз в жизни получал кредит. Банки почти всегда предлагают заемщикам подписать страховой полис. Юрист Ольга Алешина выяснила, в каких случаях страховка по кредиту может быть возвращена и как это делается.

Как правило, банки предлагают подписать страховые полисы при выдаче крупных кредитов. Страховка — это дополнительная гарантия возврата средств в случае непредвиденных обстоятельств (это может быть смерть или болезнь заемщика, потеря работы, порча или уничтожение имущества, приобретенного в кредит).

При оформлении потребительского кредита закон не обязывает заемщика приобретать страховой полис. Страхование может быть осуществлено только с письменного согласия. Банки обязаны предлагать своим клиентам различные варианты кредитов — как застрахованные, так и незастрахованные. В то же время кредиты без страховки могут выдаваться под более высокие проценты. Поэтому заемщику следует просчитать, что для него выгоднее. Является ли более низкая процентная ставка и страховые выплаты, или более высокая процентная ставка без затрат на уплату страховых взносов.

Если заемщик подписывает кредитный договор, предусматривающий страховой рынок, страховка должна быть заключена в течение 30 дней с момента подписания. В противном случае банк имеет право увеличить процентную ставку по кредиту, если такой срок предусмотрен договором. Если договор не предусматривает такой срок, банк может потребовать его расторжения и вернуть сумму кредита с процентами.

Однако это правило не распространяется на ипотечные кредиты. В этом случае закон обязывает заемщика застраховать жилье, купленное в кредит. Если этого не сделать в указанный в договоре срок, банк может либо сам застраховать жилье и взыскать с заемщика стоимость страховки, либо потребовать досрочного расторжения договора и возврата всей суммы долга с процентами.

Что такое «период охлаждения»?

По закону заемщику дается 14 календарных дней на то, чтобы подумать о приобретении страхового полиса. Это так называемый «период ожидания»; с 1 сентября 2020 года право заемщика отказаться от страховки должно быть включено в кредитный договор.

Заемщик должен письменно уведомить страховую компанию о своем желании отказаться от страховки. Если сотрудник банка или страховой компании отказывается принять такое заявление, заявление должно быть отправлено по почте заказным письмом с уведомлением и описью вложений. Двухнедельный срок исчисляется с даты отправки до почтового штемпеля; заявление должно быть отправлено в банк или страховую компанию в течение двух недель с даты отправки. В соответствии с законом, освобождение от уплаты страховых взносов не распространяется только на ипотечное страхование.

Льготный период распространяется как на индивидуальное, так и на групповое страхование. Если у вас индивидуальная страховка, обратитесь в свою страховую компанию. Если это групповая страховка и заемщик застрахован через банк, банк также должен быть уведомлен». Кстати, некоторые недобросовестные страховые компании могут отказывать в возврате страховых выплат, мотивируя это тем, что это невозможно, если заемщик застрахован по коллективному договору, но такой отказ незаконен.

Уже выплаченные страховые взносы должны быть возвращены в течение 10 рабочих дней. Если страховой случай произойдет в период отказа от страховки, в выплате будет отказано; страховка не может быть отменена после истечения 14 дней.

После отказа от страхового полиса банк оставляет за собой право пересмотреть и увеличить процентную ставку по кредиту.

Для заемщиков, оформивших кредит после 1 сентября 2020 года

Многие люди досрочно погашают кредит. Очевидно, что после погашения кредита заемщику больше не нужно будет оформлять страховку: при досрочном погашении кредита после 1 сентября 2020 года банк или страховщик обязан вернуть заемщику часть страховых средств. Это возможно при одновременном выполнении следующих условий

1. кредитный договор должен быть заключен после 1 сентября 2020 года2. страхование является необязательным и оформляется при получении кредита3. кредит был полностью погашен раньше запланированного срока.

4. во время действия полиса не произошло никаких страховых случаев (например, не было болезни или потери работы, за которую была выплачена страховка)

5. страховка не возвращается автоматически. После погашения кредита заемщик должен обратиться в банк или страховую компанию с заявлением о возврате ряда страховых взносов и просьбой об отказе от возмещения части страховых взносов. Средства должны быть возвращены в течение семи рабочих дней с момента получения запроса заемщика.

6. Возврату подлежат не все страховые полисы, а только сумма, соответствующая времени прекращения действия полиса. Например, при оформлении кредита на пять лет страховая сумма составляет 15 000 рублей, после досрочного погашения кредита за два года возвращается часть премии в размере 9 000 рублей.

Если кредит получен до 1 сентября 2020 года

При досрочном погашении кредита, полученного до 1 сентября 2020 года, премия не возвращается. Заемщики, обратившиеся в свой банк с таким требованием, получат отказ.

В некоторых случаях страховка может быть возвращена по решению суда. При разрешении таких споров суд анализирует правила и условия страхования конкретной компании, то есть страховки и кредита. Поэтому изучите их перед подготовкой иска.

Если в условиях страхования указано, что первоначальная страховая сумма по кредиту не была изменена с помощью страхового полиса, то при досрочном погашении долга страховка не возвращается. Таких случаев подавляющее большинство.

Однако если по условиям договора выплата страховки зависит от остатка задолженности по кредиту, то при досрочном погашении кредита премия возвращается пропорционально сроку действия договора страхования, который был досрочно исчерпан. Такие условия договора выполняются, но крайне редко, поскольку не соответствуют интересам страховой компании.

Перед обращением в суд первое, что нужно сделать, — направить дело в банк или страховую компанию, указав требование вернуть часть премии. В случае отказа или неполучения ответа в течение 30 дней следует обратиться к финансовому омбудсмену. Он должен выносить предварительные решения по спорам между физическими лицами и финансовыми учреждениями. Услуги омбудсмена бесплатны для граждан. Если сумма претензий не превышает 500 000 рублей и с момента, когда вам стало известно о нарушении ваших прав, прошло не более трех лет, обращение к финансовому посреднику является обязательным.

Отправьте заявление финансовому омбудсмену и приложите к нему копии подтверждающих документов (страховых и кредитных договоров, контрактов, заявлений и ответов страховщиков). Ваше обращение должно быть рассмотрено в течение 15 дней. Если посредник откажется удовлетворить ваше требование, вы можете обратиться в суд. Если вы обойдете эту процедуру и обратитесь непосредственно в суд, ваша претензия будет возвращена, так как процедура вынесения промежуточного решения не соблюдена.

Как вернуть страховку при досрочном погашении кредита

Люди часто закрывают страхование жизни и здоровья вместе с кредитом. Часто они даже не знают, что страховку можно вернуть при досрочном погашении кредита. Как получить всю премию или ее часть, и в чем большие плюсы возврата страховки при досрочном погашении кредита?

Обязательно ли оформлять страховку по кредит

Прежде чем решать вопрос с возвратом страховки, нужно сначала выяснить, нужно ли вам ее покупать.SO: Есть только один случай, когда страховка обязательна. Если вы получаете кредит на покупку квартиры и не гарантируете, что он не сработает.

Во всех остальных случаях закрывать залог по кредиту не нужно. Банк не может заставить вас купить ее или выдать кредит только потому, что вы отказываетесь покупать страховку — это незаконно. Вы можете предложить заемщикам альтернативу кредиту. Обычно банки лишь увеличивают процентную ставку по кредиту. Однако стоит отметить, что разница между застрахованным и незастрахованным кредитом может составлять значительный процент за один год.

Если вы действительно получаете кредит с гарантией собственности, то банк обеспечивает вам страхование жизни и здоровья, а также потери работы. Таким образом, он защищается от невозврата кредита. При наступлении страхового случая страховая компания выплачивает кредит от вашего имени.

Важно: как правило, заемщики не оплачивают стоимость всех страховок сразу. Банк лишь добавляет стоимость полиса к сумме кредита, поэтому ежемесячные платежи немного увеличиваются.

В каких случаях можно вернуть часть страховки

Сделать это можно только при одновременном выполнении следующих условий

- Страховой полис был заключен после 1 сентября 2020 года. Впоследствии страховщик или банк приобрел полис за счет части премии, где заемщик является частью премии, в случае досрочного погашения кредита. Однако к сентябрю 2020 года банк не мог вернуть страховой полис. Возврат мог быть осуществлен только в том случае, если страховка была привязана к кредиту и сроку его погашения.

- Страховка не является обязательной, и вы страхуете ее вместе с кредитом. Однако если вы покупаете страховку после получения кредита, вы имеете полное право отказаться от его погашения.

- В период погашения кредита страховой случай не наступил. Вы должны выплачивать кредит без помощи страховой компании. Если вы потеряете работу и страховая компания начнет выплачивать кредит от вашего имени, вы ничего не получите обратно.

- Вы выплатили кредит полностью и досрочно. Если вы выплатили кредит частично, то вы закрыли весь кредит до запланированного срока, но страховая компания оставляет себе премию.

Как вернуть деньги за страховку при досрочном погашении кредита

Если вы полностью и досрочно погасили долг перед банком, вам необходимо обратиться к своему страховщику. Страховые взносы автоматически не возвращаются.

Возьмите с собой эти документы:

- Копию кредитного договора,

- копию паспорта,

- справку из банка о полном и досрочном погашении кредита,

- Заявление о частичном применении части премии. Законом не определена единая форма, которую можно составлять самостоятельно. Однако страховщики обычно имеют свои стандартные формы, которые заполняются в их офисах.

Исключение: если страховой полис заключается в рамках кредита, все эти документы могут быть направлены в банк одновременно.

Возврат страховки при досрочном погашении кредита

Большинство банков гарантируют риск при выдаче кредита, навязывая страхование заемщика. Это увеличивает стоимость кредита и влечет дополнительные расходы для клиента. В некоторых случаях сам заемщик вдруг хочет застраховаться от риска, если он не вернет долг вовремя. Тогда желания клиента и банка совпадают. Однако если происходит досрочное погашение кредита, большинство заемщиков считают необходимым вернуть часть денег, потраченных на страховку. Если страховка точная, а кредит выплачивается в течение одного-двух лет, а не пяти-десяти, то максимальное желание вполне обоснованно.

28. 07. 20 9912 8 Поделиться.Brobank. ru Клавдия Трескова писательLike us — Подпишитесь на телеграм-канал brobank.ru и не пропустите ни одной новости!О писателе.

Эксперт в области финансовой азбуки и инвестиций. Высшее экономическое образование. Более 15 лет опыта работы в банковском секторе. Регулярно повышает квалификацию, посещает занятия по финансовым и инвестиционным вопросам, что подтверждается сертификатами Союза развития Банка России, «Финансовой азбуки», «Нетологии» и других образовательных платформ.Сравни.ру, Тинькофф Инвестиции, GPB Investments, работает с другими финансовыми изданиями. treskova@brobank.ru Открытый профиль

Как получить возмещение по страховке при досрочном погашении кредита? Бробанк также узнал, как каждый может получить деньги обратно от страховой компании, даже если кредит погашен гораздо раньше срока.

| Максимальная сумма. | 2 000₽ |

| PSC. | 19. 956%-39. 841%. |

| Кредит | 13-84 месяца |

| Мин. | 100 000₽ |

| лет | 21-75 |

| Разрешение | 5 мин. |

Закрытие договора страхования

Зачем платить за страховку при оформлении кредита

Страхование кредита — распространенная практика. Таким образом банк снижает свой риск, если заемщик перестанет вносить платежи из-за травмы, инвалидности, потери или смерти. При наступлении страхового случая страховщик начинает выплаты по кредиту.

Большинство видов страхования являются добровольными. Поэтому заемщик может отказаться оплачивать полис при получении кредита. Однако банк имеет право повысить процентную ставку.

По некоторым видам страхования плата в пользу страховщика взимается непосредственно со счета заемщика. В результате клиент получает меньше, чем просил. По сути, заемщик оплачивает страховой полис из своих кредитных средств. В противном случае между страховой компанией и заемщиком заключается отдельный страховой полис.

Страхование кредита является обязательным только в двух случаях

- При оформлении автокредита. Целью страхования является автомобиль. Заемщик обязан оплатить страховку KTEO, а также каско.

- При оформлении ипотечного кредита. Объектом страхования является приобретаемое заемщиком имущество.

В целом страховая сумма примерно равна сумме кредита. В некоторых случаях она будет несколько меньше. Как правило, срок страхования равен сроку действия кредитного договора. Однако он может быть меньше или, в редких случаях, больше срока кредита.

Можно ли вообще вернуть деньги

Ранее статья 958 Гражданского кодекса РФ предусматривала, что при досрочном отказе выгодоприобретателя или застрахованного лица от договора страхования уплаченные страховой компании страховые взносы не подлежат возврату, если иное не предусмотрено договором. Это означает, что страховая компания не может на законных основаниях вернуть уплаченные средства. Поэтому, если в тексте договора страхования указано, что страховая компания не вернет деньги в случае досрочного погашения кредита, суды не смогут помочь решить этот вопрос.

Если в тексте страхового полиса нет прямого указания на то, что выплата должна быть произведена, можно попытаться вернуть часть уже выплаченной страховой компании суммы. Возможно, там есть формулировка, что возвращается только часть премии за вычетом административных расходов. Обратите внимание, что эти суммы могут составлять до 90-95%. В этом случае дождаться возврата более 5-10 % может быть очень сложно и требует привлечения опытного юриста.

- После окончательного погашения кредита,

- после подачи заявления на возврат в страховую компанию.

Сегодня каждая страховая компания имеет право на страховую сумму в течение всего срока действия полиса. Поэтому заемщик может потребовать сумму только в том случае, если страховой риск исключен. Период после досрочного погашения кредита подпадает под эти правила. За исключением случаев, когда возмещение компенсации прямо запрещено договором страхования. Согласно статье 958 Гражданского кодекса Российской Федерации, если страховой случай невозможен и страховой риск истек, договор страхования прекращается до истечения срока его действия. Страховой случай. Это досрочное погашение кредита, если договоры взаимосвязаны.

Как вернуть часть суммы от оплаты страховки

Деньги, потраченные на премию, могут быть возвращены в двух случаях. Это когда наступил период ожидания или досрочное погашение кредита. Прежде чем подавать заявление на возврат, внимательно изучите текст документа. В нем должна быть разъяснена процедура возмещения. На самом деле текст полиса следует изучить еще до его подписания.

Некоторые страховщики затрудняют получение компенсации через суд, поскольку условия полиса весьма неоднозначны. Потом уже поздно винить банк или страховую компанию. Ведь оформляя кредит и оплачивая договор, заемщик добровольно соглашается с установленными правилами. Доказать, что страховка была навязана в принудительном порядке, практически невозможно.

Первое, на что должен обратить внимание заемщик, — это то, что страховой полис напрямую связан с кредитом. Если это отдельный полис, например полис от несчастного случая, не связанный с кредитом, страховщик откажет в возмещении части полиса, оплаченной без страхового случая.

Период охлаждения

Самое простое возмещение стоимости, уплаченной за полис, возможно в течение 14 дней после подписания договора. Для некоторых компаний этот срок может превышать 21, 25 или 30 дней, но 14 дней — это минимальный установленный законом предел. Если в течение этого срока кредит будет погашен досрочно, страховая компания обязана без проблем вернуть деньги. Для этого напишите заявление в страховую компанию, указав реквизиты счета, на который будет возвращена сумма.

Если кредит не выплачен и страховка аннулирована, банк может увеличить процентную ставку.

Досрочное погашение кредита

Заранее проверьте связь между договорным страхованием и кредитом. В некоторых случаях часть премии может быть возвращена только в том случае, если это прямо указано в договоре. Например, может быть оговорка, что при досрочном погашении кредита страховщик обязан вернуть часть средств в связи с прекращением страхового риска. Если между договором и кредитом нет прямой связи, страховщик вправе ничего не возвращать, и это не является нарушением закона.

- Напишите заявление в банк о досрочном погашении кредита. Положите сумму на свой счет с учетом всех процентов, которые будут начислены до следующей даты погашения. Если вы не написали заявление другим способом, указанным в договоре, или не уведомили банк о досрочном погашении, с вашего счета будет списана только сумма следующего погашения.

- Попросите банк предоставить документы, подтверждающие погашение кредита. Приложите их к заявлению, которое вы подаете в страховую компанию. Докажите, почему страховая компания обязана вернуть часть платежа. Обоснуйте конкретные пункты договорного страхового полиса. Порядок возмещения ущерба здесь уже определен.

Если страховщик согласится с вашими доводами, деньги будут зачислены на ваш счет в течение 10 рабочих дней.

Взыскание страховки усложняется, если заемщик участвует в групповом договоре страхования. В этом случае второй стороной договора является не физическое лицо, а банк, представляющий страховой полис.

Куда обращаться за возвратом денег

- Копию кредитного договора,

- Паспорт,

- справка, подтверждающая погашение кредита и отсутствие задолженности перед банком,

- копия квитанции об оплате по страховому полису,

- любой дополнительный страховой полис,

- Копия чека или квитанции, подтверждающей погашение кредита,

- заявление о том, почему страховщик должен вернуть часть денег, выплаченных по полису.

Сделайте копии всех документов. Если заявление отправляется по почте или с курьером, а не лично, особенно важно сохранить оригиналы. Это пригодится в случае судебного разбирательства.

Не расторгайте страховой полис до тех пор, пока проблема не будет решена с возвратом страховой суммы. В противном случае получить компенсацию от страховщика будет практически невозможно.

Вы можете потребовать возмещения от своего банка, только если страховщик является дочерней компанией банка или если страховка входит в базовый пакет кредитных услуг. Однако в любом случае вы должны обратиться и в страховую компанию. Если страховая компания отказывает вам в возмещении, сохраните все письменные ответы. Они могут пригодиться при подаче заявления в Центральный банк, Лос Потребназур или в суд.

Что говорит судебная практика

Нередки случаи, когда страховщики отказываются выплачивать часть страхового возмещения при досрочном погашении кредита. Именно поэтому в этой области существует очень обширная судебная практика. Сложно сказать однозначно, кто именно обращается в суд. Бывает, что решение принимает местный суд, но апелляция в Верховный суд требует другой позиции.

Страховые компании знают толк в договорах, и здесь очень много вариаций и толкований. Без помощи квалифицированного юриста здесь не обойтись. Поэтому эксперты рекомендуют обращаться за советами по формулировкам кредитных и страховых полисов до их подписания. Это поможет сэкономить время и деньги. Особенно важно сделать это, если потенциальный заемщик заранее предполагает, что будет погашать кредит раньше установленного срока. Если речь идет о большой сумме кредита, такой подход позволяет сэкономить сотни тысяч рублей.

Когда страховку вернут, а когда нет

- Жизнь и здоровье — к страховым случаям относятся смерть, болезнь, травма или увечье, произошедшие в период действия кредитного договора, если это полная страховка, а не отдельная, не связанная с кредитом.

- Потеря работы — только если заемщик теряет работу, а не инициативу — страховка вступает в силу при сокращении штата или ликвидации компании.

- Потеря права собственности на недвижимость — титульное страхование ипотеки,

- Финансовый риск в части, касающейся невозможности погашения кредита,

- страхование имущества и ОСАГО.

При страховании автотранспорта и ипотечном страховании имущества часть премии не возвращается.

Страховщики платят премии, но не возвращают часть платежей клиента. Страховые компании уплачивают страховые взносы, но не возмещают часть уплаченных клиентом взносов.

- Гражданский кодекс Российской Федерации Статья 958. Ранние жалобы по страховым полисам.

- Статья Центрального банка Российской Федерации. Как расторгнуть договор.

C 1 сентября можно вернуть деньги при досрочном погашении кредита. Как сделать возврат

Начало осени для жителей России начинается с изменений в законодательстве, которые могут коснуться каждого. Одно из них — возврат средств при досрочном погашении кредитов. Какую сумму можно вернуть и как это сделать — подскажет жизнь.

Стоит отметить, что не все могут рассчитывать на выплаты от страховых компаний. Нововведение распространяется на договоры, заключенные 1 сентября 2020 года или после этой даты.

Если же договор был заключен до даты нововведения, то заемщику будет возвращена премия на тех же условиях, о которых рассказал юрист Павел Уткин. Это означает, что если в договоре был такой пункт, то часть премии может быть возвращена, исходя из конкретных условий, указанных в документе. Если же такого пункта нет и страховщик отказывается возвращать деньги, то единственный выход — обращение в суд.

Калькулятор возврата страховки при досрочном погашении

С помощью этого калькулятора можно рассчитать сумму страховки, которую можно вернуть в случае досрочного погашения. Он подходит для банков Согаз, ВТБ, Сбербанк и других крупных банков. Расчет производится в зависимости от вида и правил, используемых в страховом полисе.

Основные поля для расчета

- Размер страховой премии. При получении кредита ваш банк подключает вас к программе группового страхования. Одновременно с приобретением кредита увеличивается сумма кредита. Вы также получаете сумму страхового взноса. В некоторых случаях вы можете выплатить ее досрочно.

- Дата начала страхования. Обычно совпадает с датой выплаты кредита. Это дата вступления полиса в силу.

- Срок кредита = срок страхования. Обычно в месяцах.

- Дата полного досрочного погашения. Это дата, когда деньги были списаны в счет полного досрочного погашения и сумма задолженности перед банком равна нулю. Если досрочное погашение всегда производится в дату следующего транша, то это будет дата, ближайшая к следующему траншу.

Кирилл, «Тест: как правильно платить за кредит?» и получил 10 баллов.

Возврат начиная с 2020 года

С сентября 2020 года закон предусматривает, что размер выплачиваемой страховки прямо пропорционален оставшемуся времени кредита. В законе не упоминается ставка возмещения.

483-ФЗ.Пункт 10 статьи 1 Федерального закона № 483 о возврате страховки в случае досрочного погашения.27. 12. 2019

В случае полного и досрочного исполнения заемщиком обязательства, возникшего из потребительского кредита (займа), кредитор и (или) третье лицо, действующее в интересах заемщика, оказывают услугу или услуги, в результате чего заемщик освобождается от обязательств, указанных в абзаце первом пункта 7 статьи 7 настоящего Федерального закона. Заемщики, застрахованные по полису личного страхования, в соответствии с которым они обязаны по требованию заемщика об исключении из числа застрахованных лиц по полису личного страхования вернуть заемщику сумму, на которую они застрахованы. Положения этой части применяются только в том случае, если отсутствуют факты, характерные для страхового случая застрахованного лица.

Другими словами, человек имеет вид

Сумма возврата = страховая сумма * (срок кредита — номер месяца кредита) / срок кредита

Однако банки всегда возвращают гораздо меньше. Тут помогает обращение к финансовому омбудсмену и потом в суд.

Что делать, если вернули меньше?

Банк вернет меньше денег, чем вы сможете получить от человека. В этом случае вы должны сами разобраться, в чем причина. Вам понадобятся знания математики, юридические знания — нужно прочитать договор и понять, о чем идет речь.

Дело в том, что банки обычно зарабатывают на заемщиках и стараются поставить на потребительские кредиты два-три-четыре предохранителя. Обычно первый — жизнь и инвалидность (обязательный), второй — здоровье, потеря работы и так далее — необязательный. Я видел случаи, когда навязывали VZR (выезд за границу). Для снижения платы за кредит требуется только одна страховка. Другую нужно отменить в течение 14 дней (период ожидания). Если вы этого не сделаете, то потеряете свои деньги.

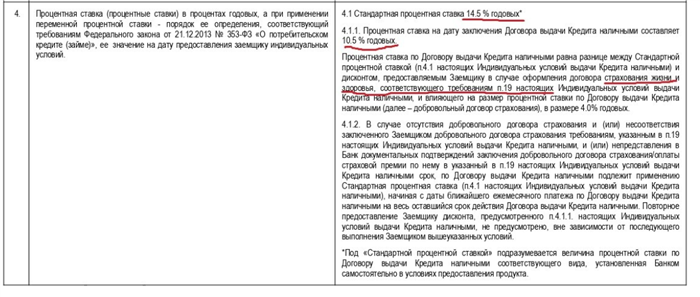

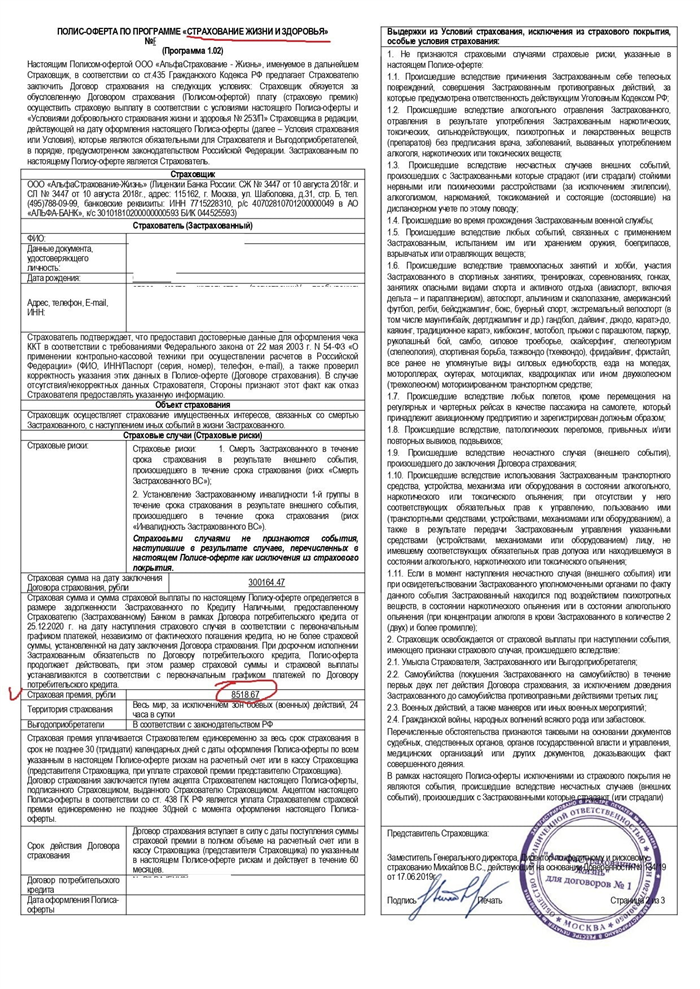

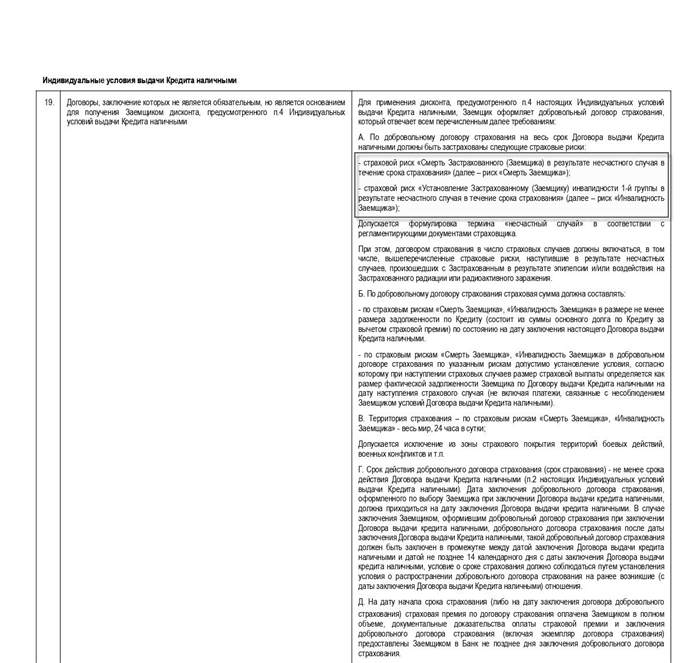

Сумма, которую вам возместят, рассчитывается на основе вашей обязательной страховки. И эта сумма гораздо меньше, чем дополнительная — по. Рассмотрим пример — Альфа-банк и его индивидуальные условия кредитования. Там четко прописано, что при наличии медицинской страховки коэффициент будет равен 10,5. Однако фраза медицинское страхование подразумевает страхование и страхование риска смерти.

Мнение эксперта.Екатерина Капризова.

Банковский эксперт, специалист по кредитам и картам. Более 10 лет работала кредитным специалистом, специалистом по РКО и казначеем в коммерческих банках Российской Федерации.

Всегда нужно учитывать, какие риски действительно гарантированы. Медицинское страхование — это не обязательно страхование здоровья (т.е. риска заболевания). Самое главное в страховом полисе — это риск.

Альфа-Банк предлагает два страховых полиса, которые оба называются медицинским страхованием.

Однако на практике действует только один полис обязательного страхования. Это полис на сумму 8518 рублей, и по этому страхованию получают прибыль.

Какой страховой риск предлагает наименьшую процентную ставку, также указывается в индивидуальных условиях кредитного договора.

Как видно из текста во врезке, более низкая процентная ставка предлагается, если в полис включены здоровье и инвалидность. Возврат средств осуществляется по этому договору. Прежде чем обращаться в банк, следует изучить свою документацию и понять, какие полисы являются обязательными и как в них учитывается возврат страховых взносов.

Если вы считаете, что правы и что банк должен был вернуть большую сумму, будьте готовы обратиться с заявлением в банк и к финансовому омбудсмену.

Как возвращать деньги, если банк не прав?

Чтобы получить свои деньги обратно, вам нужно будет заполнить заявление.

- Заявление в банк на имя страховой компании с просьбой вернуть определенную сумму денег. Вам нужно будет указать все дополнительные суммы, которые не были выплачены, и предоставить расчеты. Форма заявления должна быть составлена на основе шаблона, размещенного на сайте финансового посредника (ссылка на шаблон заявления).

- Если ответа от банка или страховой компании не последовало, следует подать апелляцию в офис финансового омбудсмена, указав сумму и приложив ответ банка (или написав, что ответ не был получен).

- В случае подачи апелляции банк окажется неправ и должен вернуть вам деньги в соответствии с решением финансового омбудсмена. Если банк отказывается, вам остается только обратиться в суд. Однако решение омбудсмена на вашей стороне, и у вас есть все шансы на победу.

Формула расчета суммы к возврату

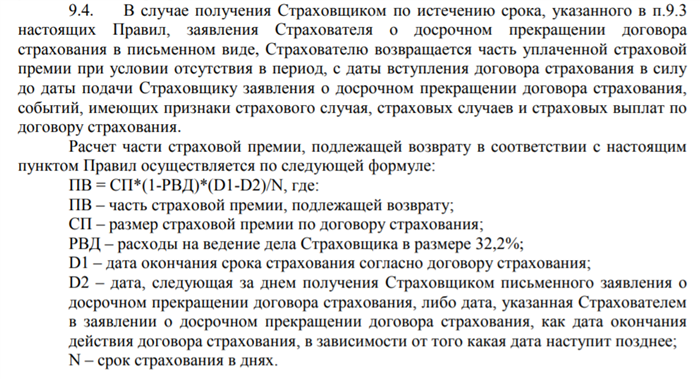

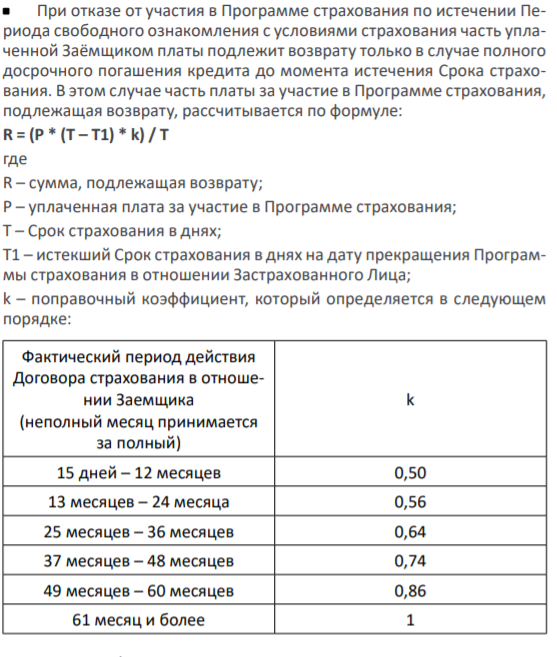

Эти инструкции распространяются на кредиты, взятые до сентября 2020 года. Существует две формулы для расчета суммы погашения. В них используется месяц или день. Ниже приведен пример формулы из полиса комбо-плана ипотечного банка.

Кроме того, андеррайтеры могут увеличить коэффициент стоимости владения по мере приближения к концу кредита. Например, вот скриншот страхового полиса Райффайзен Банка.

Суть Коэффициента К(это было до 2020 года)

Суть этого коэффициента заключается в том, что он является фактором, объясняющим стоимость ведения бизнеса для страховых компаний. Он измеряется в процентах и делится в формуле на коэффициент 10, то есть на 100. Этот фактор имеет различные названия.

- Стоимость приобретения страхового бизнеса, процент Процент

- Коэффициент модификации

- Доля расходов на получение премии.

Эта ставка включает в себя расходы на привлечение агентов, прочие аквизиционные расходы и услуги по оформлению полиса.

Есть ли смысл добиваться уменьшения коэффициента К?

Судебные дела показывают, что снизить эту ставку невозможно. Это грабеж, хотя страховщики будут доводить его до ума.

Ниже приведено судебное решение, в котором заемщик пытается оспорить применение коэффициентов

2-2116/2017

ОМСК Первомайский районный суд

От 24 августа 2017 г.

Д. А. к Страховому акционерному обществу «ВСК» об отмене п. 8.4 Правил № 8.4, которым отказано в удовлетворении требований Д. А., путем применения понижающего коэффициента 0. 1, взыскании премии по оставшейся страховке и денежной компенсации морального вреда, ДТП, утвержденного генеральным директором ОСАО «ВСК» ПНД, 8,4 и ок комбинированной страховки от болезни и потери дохода.

Но без особых последствий.

Возврат страховки при досрочном погашении кредита

По закону российские банки могут требовать от заемщиков поручительства только имуществом или иными активами, оформленными в качестве гарантии. На практике все оказывается иначе. Часто навязываются другие виды страхования. Например, некоторые банки снижают процентные ставки, если клиент соглашается дополнительно гарантировать жизнь и здоровье. Еще один пункт добавляется к стоимости кредита. Можно ли вернуть страховку при досрочном погашении потребительского кредита?

Возврат страховки при досрочном погашении кредита – реально ли это?

Полисы имущественного страхования автоматически аннулируются после того, как будет сообщено о заключении договора с банком. Однако некоторые полисы, в частности жизни и здоровья, продолжают действовать до наступления страхового случая. И погашение кредита — не повод прекращать выполнение обязательств.

Некоторые банки не хотят одобрять заявку на кредит, если клиент не желает страховаться добровольно. Так поступают Совконбанк, Московский кредитный банк (МКБ) и Русфинансбанк.

Кредиты «Рефинансирование».Банк ВТБ, № 1000.

3. 9-39. 9%.Ежегодно.До 40 000 000 000.До 7 летКредит получен.

Если отдельная премия не уплачивается, страховая сумма включается в основную сумму долга и начисляются проценты. Переплата получается огромной.

Страхование жизни и здоровья — добровольные услуги. Страховые полисы можно без проблем аннулировать в течение 30 дней с момента оформления полиса. После этого срока возврат страховых взносов затруднен.

До сентября 2020 года не было четкого ответа на вопрос: «Вернут ли мне часть страховой премии?». Не было однозначного ответа на вопрос «да». Все зависело от условий, прописанных в договоре. Если в договоре был пункт о возврате средств, то часть денег можно было вернуть, если полис был погашен досрочно. Если пункта не было, то с финансами можно было попрощаться.

Что изменилось в сентябре 2020 года? С 1 сентября не нужно искать специальные оговорки в письменных договорах. При досрочном погашении страховщик обязан вернуть часть премии. Разумеется, если в период страхования не произошло страхового случая.

Это нововведение распространяется только на договоры, заключенные после 1 сентября 2020 года.

Кредиты «Рефинансирование».Хоум Банк, организация № 316.

От 2. 9 до 26. 9%.Ежегодно.До 3 млнДо 7 летКредит получен.

Некоторые заемщики просят банк вернуть страховые взносы, но для этого нужно обращаться непосредственно в страховую компанию. Например, Альфа-Банк сотрудничает с «АльфаСтрахованием» и «Ренессансом». Вам следует обратиться к ним, а не в банк.

- Застрахованный паспорт,

- Согласие на заключение кредитного договора с банком; и

- Справка о том, что кредит погашен и банк не имеет претензий,

- Заявление (на имя руководителя страховой организации) с указанием причин отказа от договора страхования.

Застрахованное лицо никогда не должно отказываться от полиса по собственной воле. Это расценивается как отказ от страхования и означает, что страховая компания не вернет деньги.

Если условия страхования (договор) не предусматривают возврата страховых взносов, страховая компания имеет законное право не возвращать деньги. Однако и в этом случае вы можете получить свои деньги обратно, обратившись к компетентному юристу.

Страховой договор, подписанный с банком

Если страховой полис был заключен напрямую с банком до сентября 2020 года, шансов вернуть деньги немного. Это связано с тем, что потраченная сумма определяется не как страховые взносы, а как комиссионный доход банка.

Некоторые кредитные организации являются исключением из этого правила. Например, Зубелбанк. При досрочном погашении кредита в Зубелбанке страховка должна быть возвращена. Если клиент участвует в специальной программе Зубелбанка по страхованию физических лиц. В этом случае от страхования жизни и здоровья можно отказаться в любой момент. Срок возврата страховки зависит от времени принятия решения об отказе. Средний срок составляет 30 дней.

Судебная практика при досрочном погашении кредита для возврата страховки

Даже если договор предусматривает возврат страховых взносов, на практике это не всегда выполняется. Чтобы добиться справедливости, необходимо обратиться в суд.

Вы должны обратиться в суд по месту жительства. Если учитываются права потребителя, вам не придется платить государственную пошлину, как в других случаях.

Помощник судьи подает следующие документы.

- Гражданский кодекс Российской Федерации,

- Федеральный закон «О защите прав потребителей».

Также читайте здесь:.

Часто юристы предлагают использовать формулировки кредитного договора для обоснования апелляции. Звучит она по-другому, но смысл ее заключается в следующем. «В течение срока действия кредитного договора страховка должна оставаться в силе». Мы обнаружили, что если кредитный договор расторгнут, то страховка больше не действует.

Можно использовать другой «пункт». Согласно гражданскому законодательству, страхование прекращается, если больше нет риска наступления страхового случая. А поскольку кредитный договор утратил силу, то и риск перестает существовать вместе с банковским договором.

Согласно судебной практике, в большинстве случаев суды принимают решение в пользу заемщика, и деньги все же возвращаются.

Если суд принимает решение в пользу застрахованного, страховая организация должна определить счет, на который будут возвращены деньги.

Возврат страховки по кредиту при досрочном погашении

В процессе оформления кредита банковская организация может различными способами включить в страховку пакет дополнительных услуг. В результате таких действий при досрочном погашении кредитных средств заемщики сталкиваются с рядом проблем, связанных с невозможностью вернуть страховые средства.

Что такое кредитное страхование?Условия прекращения действия страхового полисаКак возвращается часть страховой премии?Куда можно подать заявление?Необходимые документы.Что делать, если страхование входит в пакет дополнительных услуг?Помощь некоммерческим организациям в защите их правСудебная практика по возврату страховых взносовОсобенности возврата страховки при досрочном погашении в ВТБ 24 и Ренессанс Кредит

Во многих случаях заемщикам приходится отстаивать свои права непосредственно в судебных органах, поскольку отказ от уплаты страховых взносов за весь срок действия кредитного договора является незаконным.

Что такое страховка по кредиту?

Страховой полис защищает банк от неспособности заемщика вернуть взятые в кредит средства. Таким образом, страхование кредита в первую очередь защищает интересы банка, и эта услуга может быть включена в пакет дополнительных услуг, заявленных как обязательные при подаче заявки на кредит.

Страхование на основании договора — услуга, заключаемая на этапе получения основного денежного займа. В этом случае страхование включает в себя выплату определенных средств. Специальные средства могут быть выплачены вместе с основным ежемесячным платежом и погашением основного взноса.

Условия досрочного прекращения договора страхования

После окончания срока действия кредита необходимо попытаться вернуть хотя бы часть уплаченной премии непосредственно страховой компании. Для досрочного погашения кредита необходимо обратиться в основную страховую компанию с пакетом следующих документов

- Копия основного кредитного договора,

- паспорт заемщика,

- справку о том, что сумма кредита выплачена в полном объеме,

- Заявление, предусматривающее возможность досрочного отказа от основного полиса страхования и частичного возмещения страховой суммы.

Эти документы необходимо предоставить непосредственно в страховую компанию.

Как вернуть часть страховой премии?

Для частичного возврата страховых средств заемщики могут воспользоваться двумя способами

- Обратиться непосредственно в банк, в котором был оформлен кредит. Однако этот вариант возможен только в том случае, если кредит был приобретен вместе с базовым пакетом услуг при получении кредита. В этом случае заявление следует подавать сразу после погашения кредита. В любом случае перед визитом в банк следует перечитать кредитный договор, чтобы убедиться, что страховка подлежит возврату.

- Обращение клиента в страховую компанию с определенным пакетом документов. Страховщику необходимо предоставить документацию, включающую паспорт, полис, справку об отсутствии задолженности и информацию о счете для передачи полиса. К заявлению также должны быть приложены все чеки, подтверждающие все платежи по данной услуге.

Куда обращаться?

В случае досрочного погашения кредита необходимо подать заявление в банк или непосредственно в страховую компанию, чтобы прекратить действие основного страхового полиса. Необходимо сохранять всю документацию, включая отказы банков и страховых компаний. Все это может помочь при вынесении положительного решения в суде.

Необходимые документы

Порядок возмещения страховки предусматривает предварительный сбор основных документов, необходимых для подачи заявления с копией. Для обращения в страховую компанию необходимы следующие пакеты документов

- Паспорт,

- действующий кредитный договор,

- оригинал страхового полиса,

- справки из банка, подтверждающие наличие всех платежей.

Что делать, если страховка входит в пакет дополнительных услуг?

Иногда в процессе оформления кредита банки сообщают, что существуют специальные программы страхования кредитов, которые предлагает сама кредитная организация. Это означает, что страховая компания не участвует в страховании, а услуга официально считается прямым платежом банку.

Поэтому заемщик не может обратиться в суд с требованием вернуть страховку. Это связано с тем, что он добровольно согласился на дополнительную поставку банку по договору, названному после оформления премии по кредиту. Но в любом случае вы можете попытаться решить вопрос в суде, а также обратиться за помощью в различные юридические организации, чтобы хотя бы частично решить вопрос с процентами комиссии.

Помощь некоммерческих организаций защиты прав

Обратившись к узкоспециализированным профессионалам в этой области, вы всегда сможете вернуть часть своей премии. Существуют некоммерческие организации, которые могут защитить права потребителей кредитных услуг, участвующих в обязательном страховании.

Эти организации могут предложить широкий спектр услуг и являются официальными представителями для решения различных вопросов с целью получения компенсации за полное погашение кредита.

Судебная практика по возврату средств

При самостоятельном общении с банковской организацией возникает ряд трудностей, когда банк отказывается выплачивать страховое покрытие. Именно для этого сегодня существуют бесплатные организации, предлагающие юридические услуги по взысканию страховых взносов в счет погашения кредитов.

Специалисты этих учреждений выполняют довольно значительную регулярную работу и имеют богатый опыт разрешения самых разных ситуаций в банковской организации. Помощь заемщикам предлагается по всем направлениям, и во многих случаях решение суда остается за заемщиком, а он получает часть премии.

При этом любые выплаты, навязанные банком по условиям кредитного договора (условия которого предусматривают возможность возврата страховых средств).

Высококвалифицированные юристы консультируют клиентов по вопросам сбора перечня документов, необходимых на каждом этапе процесса возврата. Качественные претензии готовятся авторитетными специалистами и подаются непосредственно в финансовое учреждение. Специалисты консультируют клиентов по вопросам составления претензий, помогая решить проблемы с возвратом. В этом случае клиент освобождается от непосредственного участия в процессе судебного урегулирования, если оформит соответствующую доверенность на юридическое лицо, имеющее право представлять интересы заемщика на заседании.

Особенности возврата страховки при досрочном погашении в ВТБ 24 и Ренессанс кредит

В ВТБ 24 действует собственная программа страхования. Программа имеет определенные положения, которые позволяют заемщику в любой момент отказаться от договора, а внесенные страховые платежи не подлежат возврату.

Страховщики имеют право вернуть клиенту выплаченную сумму только в том случае, если клиент подаст заявление в течение пяти рабочих дней с момента непосредственного заключения договора страхования. Кроме того, с 2016 года действует закон, предусматривающий возможность отказа от всех видов страхования, навязываемых банками.

Это положение напрямую распространяется на все договоры, заключенные ВТБ24 . Однако банки предусматривают тонкий нюанс: если клиент заключает договор участия в групповом страховании, вернуть страховку нельзя.

Условия возврата средств в рамках процедуры страхования банковской организации «Анагенниси» практически идентичны. Если риск наступления страхового случая отсутствует, клиент может потребовать расторжения договора страхования. Премии частично возвращаются в соответствии с полисом, и эта система распространяется также на досрочное погашение кредитов. Любой отказ банка может быть оспорен в суде со ссылкой на кредитный договор, если в нем есть соответствующая формулировка.