В пояснительной статье представлен перечень местных налогов и местных взносов — коммерческих взносов.

В Российской Федерации существует два местных налога: земельный налог, регулируемый главой 31 Федерального налогового кодекса РФ, и налог на имущество физических лиц, регулируемый главой 32 Федерального налогового кодекса РФ.

29. 11. Согласно части 4 статьи 4 Федерального закона от 2014 года N 382-ФЗ, коммерческие взносы могут быть введены в трех городах — Москве, Санкт-Петербурге и Севастополе — с 7 января 2015 года. В муниципальных образованиях, не входящих в территорию этих городов, торговые взносы могут быть введены только после опубликования соответствующего федерального закона.

После введения торгового взноса его налоговая ставка устанавливается в пределах, установленных главой 33 Налогового кодекса РФ, которая может определять его льготы, основания и порядок.

Иные обязательные элементы коммерческих вкладов напрямую регулируются главой 33 Налогового кодекса РФ.

В настоящее время коммерческие вклады введены только в городе Москве и действуют с 1 июля 2015 года (Закон города Москвы от 17. 12. 2014 N 62 «О коммерческих вкладах»).

В письме Департамента экономического развития города Москвы от 26 июня 2015 года N ДПР-20-2/1-161/15 разъясняется, что коммерческие взносы — это стабильные обязательные платежи, взимаемые с отдельных торговых объектов. Сумма уплаченных коммерческих взносов может быть вычтена непосредственно из подоходного налога, единого налога по упрощенной системе налогообложения (где объектом налогообложения являются доходы) или из налога на доходы физических лиц. В результате уплата коммерческих взносов не приводит к увеличению налогового бремени для большинства реальных налогоплательщиков.

Так, в отношении индивидуальных предпринимателей пунктом 5 статьи 225 Налогового кодекса РФ предусмотрено, что налогоплательщик имеет право уменьшить сумму налога, исчисленную по итогам налогового периода по ставке 13 % от стоимости бизнеса. Взносы были уплачены в течение этого налогового периода.

В отношении организаций пунктом 10 статьи 286 Налогового кодекса РФ предусмотрено, что налогоплательщик имеет право уменьшить сумму налога, исчисленную по итогам налогового периода (отчетного периода) (авансовый платеж). Бюджеты субъектов Российской Федерации, включая муниципальные образования (бюджеты городов федерального значения Москвы, Санкт-Петербурга и Севастополя). В размере уплаченных органами власти коммерческих взносов, подтвержденных их взносами. Налоговый период до даты уплаты налога (авансовый платеж).

Данное положение не распространяется на индивидуальных предпринимателей и организации, не представившие уведомление о регистрации в качестве плательщика вознаграждения по субъекту предпринимательской деятельности, за который выплачивается вознаграждение.

Следует отметить, что вычет торгового сбора из общей суммы неправомерен, что разъясняется в письме Министерства экономической политики и развития г. Москвы от 26 июня 2015 г. N ДПР-20-2/1-161/15. Налоговые доходы. Налогоплательщики вправе уменьшить сумму налога, исчисленную по итогам налогового (базового) периода (авансового платежа), зачисляемого в консолидированный бюджет субъекта РФ. Это означает, что торговый сбор может быть зачтен только в счет региональной части налога на прибыль.

Местные налоги

Налоговое законодательство Российской Федерации основывается на принципе единства налоговой политики государства, что выражается, в частности, в установлении непубличного перечня налогов, действующего на всей территории страны.

Виды налогов и сборов, которые могут быть удержаны на территории государства, определяются и изменяются Налоговым кодексом Российской Федерации. Этими же нормативными актами определяется, какие налоги и сборы относятся к тому или иному уровню налоговой системы.

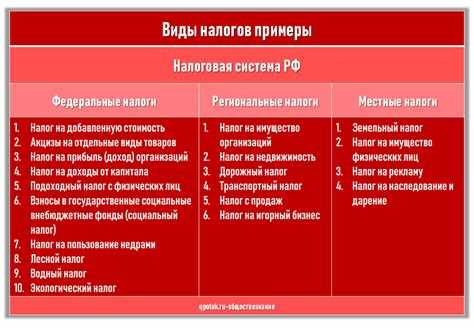

Так, Налоговый кодекс Российской Федерации устанавливает три уровня налоговой системы: федеральный, субъектов Российской Федерации и местный.

Каждый вид налога относится к тому или иному уровню исходя из объема его функций и полномочий, а его реализация возлагается на государство в целом, органы государственной власти субъектов Российской Федерации или органы местного самоуправления.

Местные налоги устанавливаются (вводятся в действие и отменяются) нормативными правовыми актами представительных органов местного самоуправления и подлежат уплате на территории соответствующих органов местного самоуправления. Специальные налоговые режимы могут отменять отдельные виды местных налогов.

Представительный орган местного самоуправления устанавливает налоговую ставку, порядок и условия уплаты налога, а также может определять налоговые вычеты, основания и порядок их применения. Местные налоги и другие элементы налогообложения налогоплательщиков определяются Налоговым кодексом Российской Федерации.

К местным налогам и сборам относятся

- Земельный налог,

- Налоги на имущество физических лиц,

- торговый сбор.

Земельный налог

Налогоплательщиками являются организации и физические лица, владеющие землей на праве собственности.

Налогом облагаются участки в пределах муниципальных границ, а налоговой базой является стоимость их недр.

Максимальная ставка налога для объектов, характеризующихся как сельскохозяйственные земли, занятые жилым резервом и приобретенные для личного подсобного сельскохозяйственного использования, но для других категорий объектов ставка налога не может превышать 1,5%.

Налог на имущество физических лиц

Налогоплательщиками являются физические лица — владельцы недвижимости: домов, квартир, дач, гаражей.

Ставка налога определяется нормативными правовыми актами представительного органа местного самоуправления.

Местные органы власти могут устанавливать дифференциацию ставок в установленных пределах в зависимости от общего фонда и вида использования объектов налогообложения.

Торговый сбор

С этой целью коммерческие взносы уплачиваются организациями и предпринимателями за осуществление коммерческой деятельности, в отношении которой введены взносы, за осуществление коммерческой деятельности, в отношении которой введены взносы.

Предприниматели, применяющие патентный режим налогообложения, и налогоплательщики, работающие в режиме единого сельскохозяйственного налога, освобождены от уплаты взносов.

ЕНВД не разрешается применять, если коммерческий вклад вводится на территории города или города федерального значения.

- Федеральный налог

- Местные налоги

У вас остались вопросы по бухучету и налогам? Задайте их бухгалтерии на форуме.

- Обеспечение качества подготовки и исполнения местных бюджетов

. Специальные налоговые режимы, местные налоги, местные налоги и сборы, санкции. При определении темпов роста местных налогов (земельного налога, налога на. Сравните темпы роста с установленными темпами роста местных налогов. И предыдущие.

Пункт 1.5 Положения о местных налогах Красноярского края, утв. Налог на недвижимость физических лиц является местным налогом (ст. 15) и определяется настоящим.

. Как и земельный налог, он относится к местным налогам. Существует также федеральный.

. Что касается размеров региональных и местных налогов. Нормативными правовыми актами представительных органов. Взыскание задолженности в части суммы местных налогов. Дополнительные налоги и сборы.

. Должны быть уплачены. Земельный налог является местным налогом, размер которого устанавливается региональным органом.

Об уплате региональных и местных налогов, пеней и штрафов соответственно (соответственно, с. 12.По состоянию на 01. 01. 2025 г. Региональные местные налоги (в том числе земельный налог).. Уплата региональных и местных налогов за тот же период.5. Положение.. Судебные иски местных органов власти в отношении суммы местного налога и сроков уплаты взноса.. Срок уплаты региональных и (или) местных налогов. Решение об этом принимается.. Это относится к местным налогам, которые исчисляются на основе примерно одинаковых. муниципального закона о местных налогах и сборах. Мы считаем, что бездействие.

. Условия предоставления льготы по местным налогам пенсионерам, являющимся государственными служащими.

Обучающий сервис

Доходы бюджета — средства, собираемые бюджетом на безвозмездной и безвозвратной основе в соответствии с законодательством Российской Федерации, свободно производимые по желанию органов государственной власти Российской Федерации, органов государственной власти субъектов Российской Федерации и органов местного самоуправления. К ним относятся. Источники средств для покрытия дефицита бюджета.

Доходы бюджета города формируются на основе обеспечения социально-экономического развития города Москвы с учетом действующего законодательства о налогах и сборах и законодательства о бюджете Российской Федерации, являющегося законом города Москвы, определяющим поступления в доходную и неналоговую части бюджета города Москвы между звеньями бюджетной системы а также поступлений между доходами.

Учет и контроль платежей в бюджет, а также пеней и штрафов осуществляет администратор доходов бюджета.

Откуда берутся доходы?

Доходы бюджета состоят из налогов, неналоговых доходов и поступлений.

Налоговые доходы бюджета города Москвы формируются за счет федеральных, региональных и местных налогов, а также доходов от применения специальных налоговых режимов.

Налог — это обязательный личный платеж, взимаемый организациями и физическими лицами в целях финансовой поддержки государства. Взнос — обязательный платеж, взимаемый с организаций и физических лиц, уплата которого является одним из условий принудительного исполнения государственными органами, органами местного самоуправления, иными признанными органами и должностными лицами своих обязанностей, включая предоставление определенных прав, по выплате заработной платы плательщику. Кроме того, выдача лицензии (лицензий) или ее уплата зависят от осуществления определенного вида деятельности на территории, где взимается взнос.

Федеральное налогообложение определяется Налоговым кодексом Российской Федерации и является обязательным на территории Российской Федерации в целом. Распределение федеральных налогов между федеральным, региональными и местными бюджетами осуществляется в соответствии с правилами, установленными Налоговым и Бюджетным кодексом Российской Федерации.

К федеральным налогам и сборам относятся. — налог на прибыль организаций- — налог на добычу полезных ископаемых- — водный налог- — налог за пользование объектами животного мира и за пользование водными ресурсами- — государственная пошлина- — налог на дополнительный доход от добычи полезных ископаемых- — налог на добычу углеводородного сырья.

Среди федеральных налогов и сборов основными налоговыми доходами бюджета города Москвы являются налог на прибыль и налог на доходы физических лиц.

Региональные налоги и сборы устанавливаются и обязательны к уплате на территории города Москвы.

К региональным налогам относятся. — налог на недвижимое имущество организаций; — транспортный налог; — налог на игорный бизнес.

Местные налоги и сборы устанавливаются нормативными правовыми актами о налогах и муниципальных сборах (Закон города Москвы федерального значения) в соответствии с Налоговым кодексом Российской Федерации.

К местным налогам и сборам относятся. -налог на имущество физических ли ц-торговые взносы.

Специальные налоговые режимы устанавливаются Налоговым кодексом Российской Федерации и могут освобождать от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов.

К специальным системам налогообложения относятся. — система налогообложения, реализующая распределительные договоры производства; — единый сельскохозяйственный налог; — патентная система налогообложения; — налог на профессиональный доход.

К неналоговым доходам бюджета города Москвы относятся. — доходы от использования имущества, принадлежащего городу Москве, помимо имущества Московского городского фонда и государственного единого имущества — городских предприятий, включая казенные предприятия — доходы от продажи имущества, принадлежащего городу Москве (за исключением акций и иных форм участия в капитале), помимо мобильного имущества городских бюджетных и автономных учреждений, а также к имуществу государственных унитарных предприятий, в том числе казенных.

Безвозмездными поступлениями являются межбюджетные трансферты (средства, предоставляемые из бюджета бюджетной системы Российской Федерации).

К несложным бюджетным доходам относятся. — Субсидии — бюджетные средства, предоставляемые в бюджет города Москвы на условиях долевого финансирования целевых расходов — Субсидии — бюджетные средства, предоставляемые в бюджет города Москвы на безвозмездной и неповторяющейся основе — Субсидии — предоставляемые на безвозмездной и безвозвратной основе на покрытие текущих расходов в бюджет города Москвы бюджетные средства — иные периодические трансферты — безвозмездные поступления от физических и юридических лиц, международных организаций и правительств.

Чтобы выполнить задание в рамках проекта «Распределенный город», необходимо зарегистрироваться в подсистеме «Открытый бюджет» города Москвы.

Федеральные, региональные и местные налоги в 2023 — 2025 годах

Федеральные, региональные и местные налоги и сборы перечислены в Налоговом кодексе Российской Федерации. В данной статье рассматривается классификация налогов (федеральные, региональные и местные), которая указывает на номер нормы, регулируемой в данной статье.

- Федеральные налоги и сборы

- Региональные налоги

- Региональные налоги и сборы

- В чем разница между налогом и отсрочкой

- Налоги и специальные режимы

- Перечень федеральных, региональных и местных налогов на 2022-2023 годы (таблица)

- Страховые взносы

- Резюме.

Федеральные налоги и сборы

Согласно статье 12 Налогового кодекса РФ, федеральные налоги и сборы являются такими обязательными платежами и должны уплачиваться в любом месте на территории Российской Федерации. В то же время только Налоговый кодекс РФ регулирует действие федеральных налогов. Действие федерального налога вводит и отменяет как налоговые, так и индивидуальные положения о своем федеральном налоге.

Федеральные налоги зачисляются в бюджет Российской Федерации под тем же названием.

В этой рубрике вы найдете материал о порядке применения QBK для различных налогов.

Порядок действий в случае ошибок в КБК подробно рассмотрен экспертами КонсультантПлюс. Получите бесплатный доступ к системе и сразу переходите к решению проблемы.

ВАЖНО! С 01. 01. 2023 года налоговые поручения изменятся в связи с введением единых налоговых платежей. Более подробно об этом рассказано в данной статье.

Региональные налоги

Региональные налоги, в том числе транспортный налог, налог на игорный бизнес и имущество организаций, в отличие от федеральных, могут регулироваться как Федеральным налоговым кодексом РФ, так и законами, издаваемыми региональными властями. Закон субъекта определяет величину сбора и наличие тех или иных льгот.

Например, глава 28 Налогового кодекса РФ определяет ставку транспортного налога в статье 361(1) ФК РФ. 10 раз.Закон города Москвы от 7 июля 2008 года «О транспортном налоге» 33 В итоговом счете на расчет налога, в частности, уже определена налоговая ставка, применяемая для расчета транспортного налога.

Платеж по данному виду налога направляется в бюджет субъекта Российской Федерации.

Важно! Налог на прибыль относится к федеральной налоговой группе, но его уплата производится в два бюджета (3 и 17% соответственно).

Местные налоги и сборы

Местные налоги регулируются Налоговым кодексом Российской Федерации и нормативными актами, разработанными на муниципальном уровне. К таким налогам относятся земельный налог и налог на имущество физических лиц. Кроме того, с 2015 года в эту группу были включены торговые взносы (закон № 382-ФЗ от 11 февраля 2014 года).

О порядке и условиях уплаты торговых взносов читайте в разделе «Торговые взносы».

Обратите внимание: к 2021 году условия уплаты транспортного и земельного налогов были унифицированы, так как они регулируются на федеральном уровне. Они больше не санкционируются местными и региональными властями.

Средства, используемые для уплаты налогов, поступают в местный бюджет.

Чем отличается налог от сбора

Различия между налогами и сборами заключаются в следующем

- Налог взимается в связи с желанием плательщика получить определенные права (разрешения или лицензии). Например, за право пользования торговым объектом — торговый сбор (т. е. взимается только в Москве, т. е. является местным сбором).

- Взнос носит разовый характер, в то время как налог уплачивается периодически.

- Цель сборов — компенсировать отдельным плательщикам дополнительные бюджетные расходы, связанные с оказанием определенных публично-правовых услуг.

Налоги и специальные режимы

Помимо вышеперечисленных групп налогов, в налоговом законодательстве Российской Федерации выделяются налоги на прибыль, налог на доходы физических лиц (индивидуальных предпринимателей), НДС, НДФЛ и другие специальные налоговые режимы. НДС, НДС, НДС организаций и физических лиц, но вводит обязанность по уплате единого налога.

Выбрать наиболее подходящую систему налогообложения вам помогут рекомендации экспертов КонсультантПлюс. Ознакомиться с ними вы можете, получив бесплатный тестовый доступ к системе.

Среди них выделяется следующая система.

Особенности исчисления и уплаты этого налога, который читается в Лубрике «УСН».

- Новый специальный статус, введенный для вновь зарегистрированных компаний с АУС Н-01.07.2022, также будет доступен с 01.01.2023 и для сотрудников ИП и организации.

О том, как работает новая система налогообложения, мы рассказывали в статье.

В чем разница между ЕСХН и обычной УСН, эксперты КонсультантПлюс подробно разобрали плюсы, за исключением налоговых нововведений. Мы выдаем бесплатный пробный доступ к системе и переходим к готовым решениям.

- Статус сельскохозяйственных товаропроизводителей,

Материалы для расчета, уплаты и сдачи отчетности по данному статусу, отнесенные к «шапке» Рубрика.

- Занимается производством продукции,

- Патентно-дипломная система.

Оттенки патентной системы налогообложения можно найти в разделе «ПСН».

Рассмотрим виды налогов и сборов в Российской Федерации.

Федеральные, региональные и местные налоги и сборы: отличия и особенности

В современном мире налоги являются неотъемлемой частью жизни всех граждан и предприятий, работающих на территории Российской Федерации. Налоги делятся на три уровня: федеральные, государственные и местные.

Чем региональные налоги отличаются от федеральных? Чем региональные налоги отличаются от местных? В чем их отличия? И каковы особенности каждого из них? В этой статье мы подробно рассмотрим различия между налогами и сборами на разных уровнях.

Федеральные налоги (ФН) взимаются на федеральном уровне и не зависят от местных властей. Региональные налоги (РН) взимаются на региональном уровне и в основном используются для развития инфраструктуры.

Местные налоги (LT) — это налоги, взимаемые на муниципальном уровне. Они являются источником дохода для муниципалитетов и муниципальных служб, организующих местную жизнь. Все вышеперечисленные налоги имеют свои особенности и различия, которые будут рассмотрены далее.

Федеральные, региональные и местные налоги и сборы

Федеральные налоги и сборы (ФНС) — это налоги и сборы, взимаемые на всей территории России и обязательные для всех налогоплательщиков. Они устанавливаются федеральным законом, а их доходы поступают в федеральный бюджет.

Региональные налоги и сборы (РН) — это налоги и сборы, взимаемые на территории отдельных регионов России. Они являются важным источником доходов для региональных бюджетов; основное отличие РН от РН заключается в том, что РН принимаются региональными парламентами, а их доходы поступают в региональные бюджеты.

Местные налоги и сборы (МНС) — это налоги и сборы, взимаемые на территории конкретного муниципалитета или города. Они являются важным источником доходов для местных бюджетов и могут отличаться от налогов и сборов, взимаемых на федеральном или региональном уровне. Существуют различия между налогами и сборами. Налоги — это обязательные платежи, устанавливаемые законодательным органом, в то время как сборы — это платежи за конкретные услуги или права, которые не являются обязательными.

- К основным федеральным налогам относятся корпоративный подоходный налог, налог на добавленную стоимость, акцизы и налог на добычу полезных ископаемых. К основным местным налогам относятся.

- К основным местным налогам относятся налог на имущество организаций, налог на игорный бизнес и транспортный налог. Основные местные налоги и сборы включают в себя корпоративный подоходный налог, налог на добавленную стоимость, налог с продаж и налог на добычу полезных ископаемых.

- Основные местные налоги и сборы включают земельный налог, налог на недвижимость и плату за парковку.

Советы по чтению: пробки выключены

| ФН | РН | МН |

|---|---|---|

| Преследуются на всей территории России | Привлекаются к ответственности на территории конкретного региона России | Взыскиваются в пределах конкретного муниципалитета или города |

| Определяются федеральным законом | Устанавливаются местными законодательными органами | Устанавливаются местными законодательными органами |

| Доходы направляются в федеральный бюджет | Доходы направляются в местный бюджет | Доходы направляются в местный бюджет |

Определение и различия между региональными, федеральными и местными налогами и сборами

Налоги и сборы являются важной составляющей доходной части бюджетов многих государств мира. По своей природе они бывают федеральными, региональными (РН) и местными и различаются по своей направленности, а также по уровню управления.

Федеральные налоги (ФН) — это налоги, собираемые на федеральном уровне и зачисляемые в федеральный бюджет. Местные налоги собираются регионами (РН), и их целью может быть развитие региона и государственных служб, а также повышение уровня жизни населения. Местные налоги собираются на местах, и их целью является поддержка развития местного населения и территории.

Разница между налогами и сборами заключается в том, что налоги — это обязательные платежи, которые могут взиматься как федеральными, так и местными органами власти. Сборы же, напротив, являются необязательными, поскольку взимаются в соответствии с определенными процедурами, установленными местными властями.

- Федеральные налоги: налог на добавленную стоимость, подоходный налог, налог на доходы физических лиц,

- Региональные налоги: налог на недвижимость, земельный налог, транспортный налог,

- Местные налоги: пользование коммунальными услугами, налог на проживание (туристический налог), налог на спортсменов (с гостиниц),

- Сборы: за пользование городскими услугами, за пользование коммунальными услугами и площадями, за владение землей, транспортный налог, экологические сборы, страховые взносы.

Читайте также: как записаться на экзамен по ПДД без Госуслуг и Автошкола: полный курс вождения.

Федеральные налоги и сборы

Многие налоги в России делятся на федеральные, региональные и местные. Федеральные налоги и сборы — это налоги, установленные федеральным законом. Они взимаются на территории страны.

Местные налоги взимаются местными законодательными органами. Они взимаются в том районе, где проживает налогоплательщик.

В чем разница между федеральными и местными налогами? Федеральные налоги взимаются на всей территории России, в то время как региональные — только в отдельных регионах.

- К федеральным налогам относятся налог на добавленную стоимость (НДС), налог на прибыль организаций и акцизы.

- К местным налогам относятся налог на недвижимость, транспортный налог и другие налоги, установленные региональным законодательством.

Федеральные налоги и сборы могут устанавливаться федеральным законом только в том случае, если они не противоречат Конституции Российской Федерации. Они должны быть равными во всех регионах страны.

В отличие от федеральных налогов, региональные налоги и сборы не распространяются на всю территорию России. Они взимаются каждым регионом в зависимости от потребностей и условий, обусловленных различными экономическими и социальными факторами.

Региональные и местные налоги и сборы

Одним из основных вопросов, интересующих налогоплательщиков, является разница между местными и федеральными налогами и сборами. В принципе, это все виды налогов, но между ними есть некоторые различия.

В отличие от федеральных налогов и сборов, местные налоги и сборы взимаются в отдельных регионах страны в соответствии с законодательством. Они используются местными властями для покрытия расходов на местные нужды и улучшение инфраструктуры. Во многих случаях местные налоги устанавливаются как процент от дохода налогоплательщика.

Местные налоги и сборы взимаются на муниципальном уровне. Они используются для поддержания различных услуг, таких как дороги, газеты и электричество. Их собирают жители муниципалитета, чтобы внести свой вклад в улучшение условий жизни.

- Местные налоги собираются на местном уровне

- Местные налоги и сборы взимаются на муниципальном уровне

- Местные налоги рассчитываются как процент от дохода, а местные налоги могут зависеть от таких факторов, как стоимость имущества.

В целом налогоплательщики должны быть готовы к тому, что местные и региональные налоги будут включены в их счета, но стоит учитывать, что они используются для повышения качества жизни и комфорта жителей муниципалитета или региона.

Читайте совет: Минимальный и максимальный размер пособия по безработице в 2023 году: как стать безработным, когда, сколько платить и как защитить свои права

Особенности и примеры

Разница между федеральными, региональными и местными налогами и сборами

Федеральные налоги (ФН) взимаются на федеральном уровне и устанавливаются во всех регионах России. Они обязательны для всех и могут быть включены в список самых известных налогов, таких как НДС, налог на доходы физических лиц и налог на прибыль организаций.

Региональные налоги (РН) — налоги, взимаемые на региональном уровне. Они могут варьироваться от региона к региону в зависимости от местных потребностей и финансовых условий. Например, в одном регионе может быть введен дополнительный налог на недвижимость, а в другом — нет.

Местные налоги и сборы — налоги и сборы, устанавливаемые на уровне муниципалитета или городских властей и взимаемые с населения в границах определенной территории. Могут включать налог на имущество физических лиц, земельный налог, адвалорный налог, налог на парковку и т. д.

Примеры местных налогов и сборов

- Налог на имущество физических лиц — взимается со всех видов имущества, например, квартир, участков, автомобилей и т. д.

- Земельный налог — взимается с землевладельцев и определяется в зависимости от площади, категории земли и территории.

- Парковочный сбор — налог, взимаемый с автовладельцев за парковку их автомобилей в городе. Размер платы обычно зависит от места парковки, дня недели и дня недели.

Местные налоги и сборы не являются обязательными для всех и могут варьироваться в зависимости от местных условий. Однако они являются важным источником дохода для местных властей и способствуют решению проблем на местном уровне.

Материалы по теме:

- Модели договоров купли-продажи: правильные аннуитеты документов

- Статья 1 Гражданского кодекса Российской Федерации: основные принципы российского градостроительного права.

- Как безопасно продать свою долю в квартире? Пошаговая инструкция!

- Автоматизированные пенсионные схемы: советы для самозанятых

- Реальный производственный календарь Владимира на 2022-2023 годы от КонсультантПлюс: комментарии, баланс работы, переработки, праздники, выплаты

- Срочные трудовые договоры: срок заключения, условия обжалования, продление

Федеральные, региональные и местные налоги

Сегодня в «Литкуб Бухгалтерии» Алексей Иванов рассказывает о том, как устроена российская система налогов и сборов и какие налоги платят компании.

Привет, меня зовут Алексей Иванов — я менеджер по знаниям, онлайн-бухгалтер и автор Telegram-канала «Бухгалтерский переводчик». Каждую пятницу в блоге «Клерк» я рассказываю о бухгалтерском учете. Начинаю с основ, а затем перехожу к более сложным вопросам. Тем, кто готовится стать бухгалтером, это помогает ближе познакомиться с профессией. Опытным архивистам — взглянуть на известные категории с другой стороны.

Мы продолжаем свое налоговое образование. Сегодня мы разбираемся, какие налоги существуют в нашей стране и где их платят. Этому посвящена глава 2 Федерального налогового кодекса РФ, которую я сверстаю в отдельный пост.

В России существует три вида налогов и сборов.

- Федеральные,

- Периодические,

- Местные.

Федеральные налоги и сборы

Национальные платежи полностью описаны в Налоговом кодексе РФ. Правила одинаковы везде, независимо от местонахождения налогоплательщика. Большинство федеральных налогов поступает сразу в федеральный бюджет, а крохи от некоторых уходят в регионы. Некоторые федеральные налоги платят все (например, НДС). Другие платят только те, кто занимается определенными видами деятельности (например, ОМС). К федеральным налогам относятся.

- Налог на добавленную стоимость (НДС),

- налог на потребление,

- подоходный налог с физических лиц (НДФЛ); и

- налог на прибыль предприятий,

- сборы за пользование объектами животного мира и водными ресурсами,

- Водный налог,

- Государственный конец,

- Налог на дополнительный доход от добычи углеводородов,

- Налог на добычу полезных ископаемых (НДПИ).

Моё дело Бюро

Справочная система и правовая система для бухгалтеров, юристов, экспертов и профессиональных консультаций.

Региональные налоги

Обязателен для уплаты на территории субъектов федерации. Общую часть разъясняет Налоговый кодекс РФ, отдельные элементы налога — региональные законы. Москва попросила регионы самостоятельно определять налоговые ставки, порядок и время взимания налога в рамках заданного коридора. Так, например, транспортный налог в Серябинском районе может быть в два раза выше, чем в Чеченской Республике. Все региональные налоги полностью собираются в региональный бюджет и уплачиваются только теми, кто имеет определенное имущество или осуществляет определенные виды деятельности. К таким налогам относятся.

- Транспортный налог,

- Налог на игорный бизнес,

- Налог на имущество организаций.

Местные налоги и сборы

Платежи должны производиться на территории города, области или другого муниципального образования. Общая часть содержится в Налоговом кодексе РФ, а отдельные элементы налогообложения определяются решениями городских советов, советов депутатов местных советов и другими нормативными актами представительных органов местного самоуправления. Совет депутатов местных советов, а также депутаты местных советов имеют возможность определять налоговые ставки, порядок и условия уплаты налогов. Все местные налоги и сборы полностью выплачиваются из бюджета местного совета и оплачиваются только теми, кто владеет определенным имуществом или осуществляет определенную деятельность. Всего существует три вида местных налогов и сборов.

- Земельный налог,

- Налоги на имущество физических лиц,

- торговый сбор.

Федеральные, региональные и местные налоги и сборы составляют так называемую ОСНО (общую систему налогообложения). Кроме того, Налоговым кодексом РФ предусмотрены специальные налоговые режимы, применение которых освобождает от обязанности по уплате некоторых налогов. Переход на них возможен для малых и средних предприятий (МСП), а также предприятий или ИП в определенных отраслях, отвечающих определенным ограничениям. Доходы от этих налогов распределяются по разным уровням бюджета. Список специальных схем выглядит следующим образом.

- Единый сельскохозяйственный налог (ЕСХН),

- Упрощенная система налогообложения (УСН),

- Налоговый режим при реализации соглашений о разделе продукции.

- Патентная система налогообложения (ПСН).

Помимо этих налогов и взносов, существуют также обязательные страховые взносы на пенсионное страхование, социальное страхование на случай временной нетрудоспособности и обязательное медицинское страхование, о которых мы писали ранее.

Вкратце мы рассмотрели статьи 12-18 Федерального налогового кодекса РФ. Если вы чувствуете, что мы сэкономили вам много времени, пожалуйста, уважайте наши комментарии , а в следующем выпуске рубрики мы расскажем, как вообще устроены налоги и сборы, особенно самые распространенные.

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Zen и YouTube. В будущем нас ждет еще больше!

Читательский giveaway: онлайн-курс Алексея Иванова «Бухгалтерский учет для бизнеса» (26 видео). В нем на примерах рассказывается о том, как понять бухгалтерскую отчетность и как использовать ее для управления бизнесом.

Бухгалтерия для бизнеса

Онлайн-курс Алексея Иванова.

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

- #LandTax.

- #Бат.

- #Налогообложение

- #Налог на прибыль

- #Транспортный налог

- #Налоги и сборы

- #Налог на имущество организаций

- #МойБизнес.

- #МойБизнес: Бюро.

- #Переводчик для бухгалтера.

Какие налоги относятся к федеральным, региональным и местным

Налоги являются основным источником государственных доходов. Налоговая система Российской Федерации включает федеральные, региональные и местные налоги — в зависимости от уровня бюджета они зачисляются. Остановимся подробнее на каждой группе.

- Федеральный налог (ФНП)

- Налог на доходы физических лиц (НДФЛ)

- Налог на добавленную стоимость (НДС)

- Налог на прибыль организаций (НПП)

- Водный налог (ВН)

- Налог на добычу полезных ископаемых (НДПИ)

- Налог на дополнительный доход от добычи углеводородов (НДПИ)

- Специальные налоги

- Специальные режимы налогообложения

- Транспортный налог (ТН)

- Налог на имущество организаций (CPT)

- Налог на игорный бизнес

- Налог на недвижимость (IPT)

- Земельный налог (ЗН)

Налоги — это обязательные безвозмездные платежи населения (физических лиц и организаций) в бюджеты различных уровней.

С 1998 года основным документом, определяющим виды налогов в стране, основания и порядок их уплаты, а также права, обязанности и ответственность участников налоговой системы, является Федеральный налоговый кодекс РФ (далее — ФК).

Согласно статье 12, в зависимости от уровня администрирования различают федеральные, региональные и местные налоги.

Событие дня

Исаак Ньютон был математиком, инженером и астрономом по натуре, а также руководителем Лондонского монетного двора в течение 30 лет.

Альтернативные факты.

Федеральные налоги (ФН)

ПФТ регулируется статьей 13 Налогового кодекса «Федеральные налоги и обязательства», которая распространяется на всю территорию Российской Федерации.

Налог на доходы физических лиц (НДФЛ)

Каждый, кто хотя бы раз работал официально, знаком с подоходным налогом с физических лиц. Помимо заработной платы, он распространяется на доходы от продажи или аренды недвижимости, продажи ценных бумаг, выигрыши от лотерей и доходы от вкладов.

Ставка подоходного налога для большинства налогоплательщиков составляет 13 %, но в некоторых случаях она увеличивается до 15 % и далее до 35 %. Подробнее в этой статье.

Налог на добавленную стоимость (НДС)

Еще один налог на платежи, к которому косвенно причастны все жители России, — НДС. Проще говоря, это надбавка, включаемая в конечную стоимость товаров, проектов и услуг.

Кто платит НДС

Организации (в том числе некоммерческие) и частные предприниматели:

- Получают прибыль на территории Российской Федерации,

- импортируют товары из стран за пределами РФ.

Как рассчитывается?

Налоговой базой (НБ) для расчета НДС является выручка компании или предпринимателя.

Законом предусмотрены три ставки коэффициента (НСТ).

- НДС по ставке 0% применяется при экспорте товаров в сфере международных перевозок, реализации ценных металлов, добытых на территории РФ, за рубежом и т. д. (полный перечень см. в ст. 164 ГПК).

- НДС по ставке 10% применяется при продаже продуктов питания, медицинских и детских товаров, книг, печатных изданий и при оказании услуг внутреннего воздушного транспорта (упомянутых в пункте 2).

- Во всех остальных случаях применяется коэффициент 20%.

Тип: рассчитывается по НДС = нб х нст: 100

Организации и предприниматели с выручкой менее 2 млн ф. ст. за последние три месяца могут подать заявление в налоговую инспекцию на отмену НДС сроком на один год.

Думаете открыть свой бизнес или расширить существующий — воспользуйтесь кредитом Совкомбанка. Калькулятор поможет вам рассчитать выгодную процентную ставку и комфортные ежемесячные платежи.

Если ваш бизнес нуждается в дополнительном финансировании, возьмите кредит Совкомбанк предлагает «легкие кредиты», «программы государственной поддержки», «банковские гарантии», «кредитные линии» и «отсрочки». Выберите наиболее удобный вариант и оставьте заявку на сайте.

Налог на прибыль организации (НПО)

ФНС финансируется в основном из Государственного фонда, но может быть пропорционально распределена между различными уровнями бюджета, например, НКО.

Налогоплательщики.

Российские компании (ООО, АО, ПАО и т.д.)

Постоянно действующие иностранные компании или иностранные компании, получающие прибыль от источников в Российской Федерации (проценты, дивиденды, комиссионные и т.д.).

Иностранные юридические лица, находящиеся под юрисдикцией РФ или признаваемые налоговыми резидентами РФ в соответствии с условиями международных договоров.

Какую сумму необходимо уплатить.

20 % от прибыли организации.

Из них только 2% перечисляется в федеральный бюджет. Остальные 18 % принадлежат субъектам РФ, под юрисдикцией которых работает компания.

Субъекты Федерации могут вводить свои значения НПО от 13,5% до 18% для отдельных категорий налогоплательщиков

НПО не платят те, кто развивает игорный бизнес, а также участники программы инновационного центра «Сколково».

Водный налог (ВН)

Водный налог платят не только предприятия, но и физические лица, использующие лицензионную воду.

- Он берет воду из водоемов,

- экспортируют с его помощью электроэнергию,

- затрагивают водные объекты.

Коэффициенты и база для расчета ВН зависят от вида использования и типа водного объекта. Перечень водных объектов, за которые не нужно платить, указан в пункте 2 статьи 333.9 Налогового кодекса.

Налог на добычу полезных ископаемых (НДПИ)

Если организация занимается добычей полезных ископаемых (и не является российской), необходимо уплатить налог на добычу полезных ископаемых.

Как рассчитывается ОКУ?

Он взимается с количества или стоимости полезных ископаемых (подробнее см. по ссылке выше).

- Если рассчитывается количество — в рублях за единицу.

- В остальных случаях — в процентных ставках.

Ставка зависит от вида полезного ископаемого, и для некоторых видов полезных ископаемых, перечисленных в статье 1, действует льготная ставка 0% или читай 0.

Налог на дополнительный доход от добычи углеводородного сырья (НДДДУС)

CMO взимается с суммы дополнительного дохода от добычи углеводородов, таких как

- Обезвоженная, обессоленная и стабилизированная нефть,

- Газовый конденсат, обработанный на месте,

- подключенный газ,

- топливный природный газ.

Ставка налога равна 50% от суммы дополнительной выручки. В данном случае дополнительная выручка — это разница между всеми доходами и расходами.

Акцизы

Акцизы — это косвенные налоги, взимаемые при производстве потребительских товаров. К ним относятся табак, алкоголь и другая спиртосодержащая продукция (лекарства, косметика и парфюмерия, бытовая химия), бензин и дизельное топливо.

Акцизы включаются в цену. Это означает, что фактически их платит конечный потребитель. На некоторые товары они достигают половины или 2/3 цены.

Специальные налоговые режимы

Некоторые организации освобождены от уплаты НДС в связи со специальным налоговым режимом.

- CAP предназначена исключительно для сельскохозяйственных производителей и рыболовства.

Переход на эту систему возможен, если доход от этих видов деятельности превышает 70%. Налоговая ставка составляет всего 6%.

- Упрощенная система налогообложения — это специальная налоговая система, которая упрощает ведение бухгалтерского учета за счет сокращения количества налогов (вместо того, чтобы платить много налогов, нужно платить только один).

Организации могут выбрать один из двух вариантов расчета налоговой базы. Это может быть доход или прибыль (т. е. сокращение расходов). Ставки, соответственно, составляют 6% или 8%, 18% или 20% (в зависимости от штата и годового дохода).

Какие налоги платят ИП на упрощенной системе налогообложения

Региональные налоги (РН)

РН определяется Налоговым кодексом и законодательством субъектов РФ. Это значит, что в данном случае могут появиться особые условия и налоговые ставки (в допустимых пределах, конечно). Все налоги уплачиваются в местный бюджет.

Транспортный налог (ТН)

Налогоплательщиками являются владельцы пневматических и гусеничных транспортных средств (автомобилей, мотоциклов, автобусов и т.д.), моторных саней и снегоходов, морского транспорта и наземного транспорта с морским.

Величина НК зависит от характеристик объекта налогообложения.

- Для воздушных судов с реактивными двигателями — от суммарной тяги всех двигателей,

- Для транспорта с другими типами двигателей — от мощности (лошадиных сил),

- Для плавучих буксирных судов — от валовой вместимости,

- Для других видов транспорта — величина ТН зависит от количества транспортных средств.

Зачем копить деньги месяцами, если можно получить желаемое сейчас, оформив кредит в СовКомбанке и подписавшись на «гарантию низкой процентной ставки», которая дает возможность вернуть проценты в конце срока кредитования. Для этого платите халву каждый месяц и не допускайте просрочек по кредиту: вы можете оставить две заявки — на кредит и на выплату процентов по нему. Мы выдаем деньги в долг на карту и доставляем их курьером.

Кроме того, региональные власти могут устанавливать прогрессивные сборы в зависимости от возраста и/или экологической категории транспортного средства. Таким образом, сумма НО может уменьшиться, но может и увеличиться в 10 и более раз.

Налог на имущество организаций (НИО)

НОИ взимается со среднегодовой остаточной (иногда кадастровой) стоимости имущества налогоплательщика (юридического лица).

Ставка налога определяется местным законодательством в пределах 2,2%. Она варьируется в зависимости от субъекта и/или категории имущества.

Налог на игорный бизнес (НИБ)

Налог уплачивается организацией, которая его приобрела.

- Прибыль,

- Плата за азартные игры,

- Отыгрыш.

Кто выплачивает наиб.

По сути, это юридические лица, работающие в игорном секторе.

Размер NIB определяется индивидуально в пределах лимитов. Маржа очень велика — например, процент, взимаемый с игорных столов, колеблется от 25 до 125 000 рублей.

Местные налоги (МН)

Его размер определяется налоговым законодательством и локальными нормативными актами, издаваемыми местными органами власти.

Налог на имущество физических лиц (НИФЛ)

В отличие от налоговых сборов, НИФЛ поступает непосредственно в муниципалитет.

Кто платит НИФЛ?

Физические лица, имеющие в собственности недвижимое имущество.

Основанием для взимания NIFL является полученная подземная стоимость.

В зависимости от типа недвижимости базовая ставка может составлять 0,1 %, 0,5 % или 2 %.

В некоторых случаях 0. 1% может уменьшиться до 0% или, наоборот, увеличиться до 0. 3% (ст. 406(3)).

Земельный налог (ЗН)

ЗП платят как обычные граждане, так и землевладельцы, владеющие землей в постоянном пользовании или пожизненном наследуемом владении.

Ставки ЗП корректируются местными органами власти, но не превышают предельного уровня:

- 0,3% от подземной стоимости сельскохозяйственных земель, занятых под ИЖС или для строительства дома,

- В противном случае ЗП в пять раз выше — 1,5%.

В чем разница между сборами и налогами

Помимо обычного упрощенного режима, российская налоговая система включает в себя взносы.

- Федеральные — государственные ставки, а также ставки за пользование природными и экологическими ресурсами,

- местные коммерческие взносы.

Ставки и налоги имеют схожие характеристики, но между ними есть и дополнительные различия.

Всегда выражается в денежном эквиваленте

Может быть выражена не только в денежном эквиваленте

Может выплачиваться регулярно

Может быть выплачена единовременно

Общая сумма зависит от нескольких факторов

Неплательщики могут быть привлечены к административной и даже уголовной ответственности

Те, кто не платит, не имеют права на получение необходимых услуг

В заключение стоит отметить, что налоги в России считаются низкими по сравнению со многими европейскими странами. Например, ставки НДФЛ в Австрии, Италии, Испании и Бельгии (и других странах) превышают 50 %, а в Великобритании ставки налога на жилье составляют 18 % или 28 % в зависимости от дохода владельца.

Однако средства, взятые в кредит, не облагаются налогом. Если вы только рассматриваете возможность получения кредита, воспользуйтесь калькулятором, чтобы оценить свои возможности. Если вас устраивает предварительный вариант калькулятора, отправьте запрос через форму ниже.