Для борьбы с задержками налогов и непредставлением отчетности у Федеральной налоговой службы есть эффективные инструменты для блокировки текущих счетов. Кроме того, налоговая служба может блокировать суммы на счетах компаний и предпринимателей напрямую, а не через суд. Таким образом, при проверке базы данных судебных приставов-исполнителей может оказаться, что обязательств нет, но на практике операции по банковским счетам приостанавливаются по решению ФНС.

Когда ФНС может блокировать счет

Статья 76 Налогового кодекса РФ предусматривает нормы, накладывающие ограничения на расходные операции и перевод электронных денежных средств в налоговую службу. Решение о наложении ареста на счет принимает руководитель налоговой службы или замещающий его руководитель.

Банковские счета могут быть арестованы в следующих случаях

- Учреждение или индивидуальный предприниматель не уплатили налоги, штрафы, пени и проценты в соответствии с платежным требованием (статья 69, пункт 2 статьи 76 Налогового кодекса Российской Федерации, подпункт 1(8)).

- Учреждение не представило налоговую декларацию в течение 10 рабочих дней со дня наступления срока платежа (п. 1(1) ст. 76 НК РФ).

- Налогоплательщик не представил в налоговый орган доказательства получения документов в электронной форме. Барьерный период в 10 дней по истечении срока передачи этих документов составляет шесть дней (ст. 23, п. 5. 1 НК РФ).

- На месте или на выезде В качестве гарантии исполнения решения налогового органа по итогам проверки (ст. 76, п. 1, 10. 2, ст. 101 Налогового кодекса РФ). Аресты накладываются только после вынесения решения о привлечении организации к ответственности (ст. 101. 10 НК РФ).

- 6 при задержке более чем на 10 дней представления нового расчета по яме или расчета страховых взносов (ст. 76, п. 3. 2 НК РФ).

- 3. 3 ст. 76 НК РФ, п. 3. 3 ст. 76 НК РФ).

После принятия решения налоговый орган оформляет решение и направляет его непосредственно в банк. Информация о блокировке счета появляется на сайте Федеральной налоговой службы на следующий день.

Если средств на счете недостаточно, платеж по жировому расчету ставится в очередь. В этом случае все поступающие на счет платежи принимаются без ограничений, а удаление производится в порядке, предусмотренном статьей 855 Гражданского кодекса. Просроченная задолженность по налогам, основанная на налоговых решениях, удаляется в третью очередь.

Как на сайте ФНС узнать о блокировке счета

Рассмотрите этот вопрос на примере организации, у которой точно есть задолженность по налогам. Эту информацию можно получить в сервисе Федеральной налоговой службы «Сведения о юридических лицах, подлежащих налогообложению». Алгоритм действий очень прост.

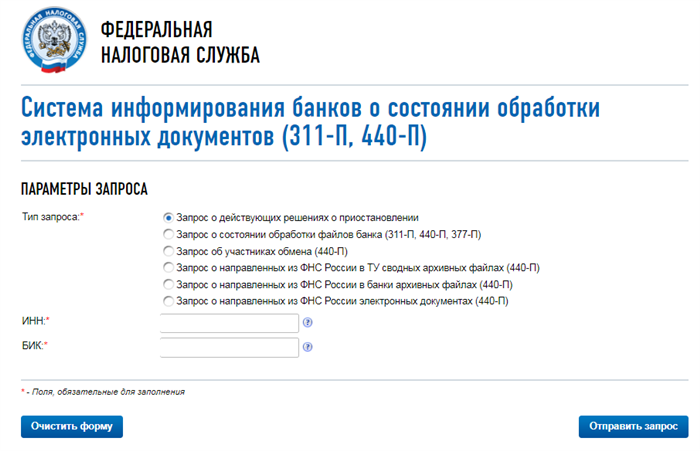

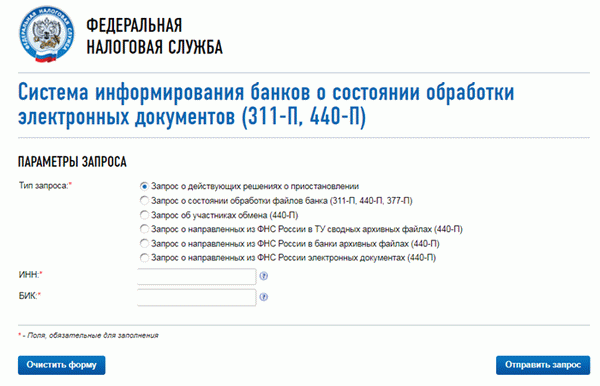

В меню необходимо выбрать первый пункт «Запрос действующего решения о приостановлении». Появятся поля для ввода данных.

- Номер НДС . Необходимо ввести номер НДС счета налогоплательщика, по которому вы хотите получить информацию.

- БИК. Сервис предназначен для банков, поэтому необходимо ввести БИК банка, делающего запрос. Простые пользователи могут ввести фактический БИК.

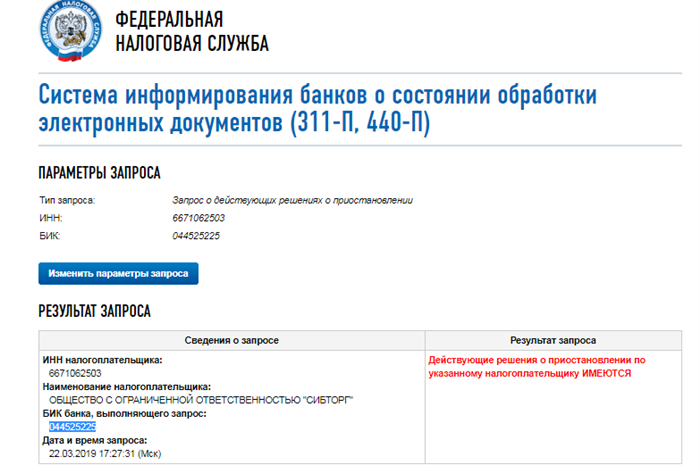

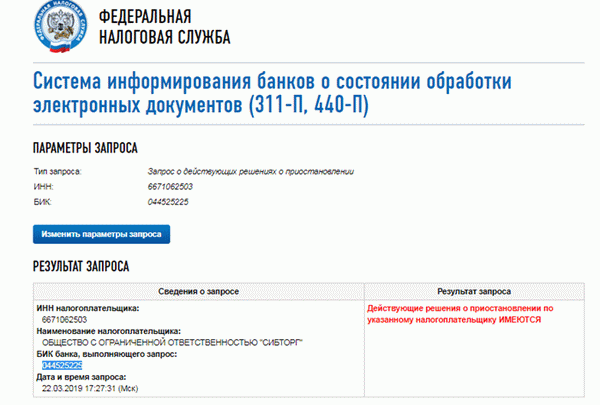

Далее пользователь должен нажать кнопку «Отправить запрос». Система возвращает результат: БИК банка введен.

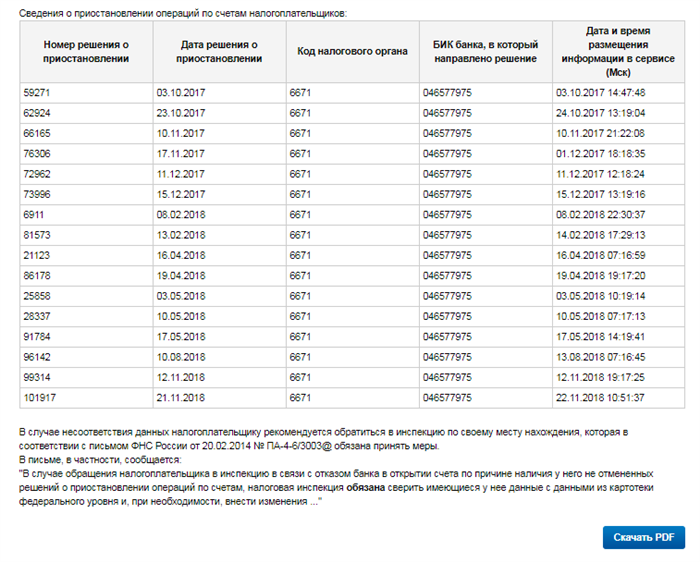

Как видите, в отношении проверяемого налогоплательщика было принято решение о приостановлении операций по расчетному счету. В таблице ниже показаны элементы системы. В ней не указаны причины ареста и сумма просроченной задолженности.

Обнаружена блокировка. Что делать?

В большинстве случаев блокировка происходит из-за неуплаты обязательных платежей. В этом случае у налогоплательщика теоретически должно быть требование от инспекции о необходимости погасить задолженность. Это означает, что он должен знать о том, что выявлена недоплата. Однако на практике это происходит не всегда. Поэтому информация о замораживании счетов часто оказывается неожиданной для налогоплательщиков. Например, типичная ситуация — счет заблокирован из-за отсутствия платежа в несколько рублей.

Что делать налогоплательщику? Как видите, ФНС предоставляет информацию о номере решения о приостановлении операций по счету. Вам следует обратиться к налоговому инспектору, чтобы выяснить, почему было принято такое решение. Часто допускаются ошибки. Например, платеж был произведен вовремя, но в ФНС информация об этом не поступила. Кстати, чтобы избежать подобных недоразумений, рекомендуется регулярно заключать соглашения с налоговыми органами.

Если в итоге выяснится, что арест был наложен неправомерно, недоимку необходимо погасить. Лучше сделать это добровольно, а можно подождать, пока на вашем счету появятся средства и сумма будет списана автоматически.

Проверить расчётный счёт в режиме онлайн

Ни один бизнес не может существовать без финансовых операций. Для этого вводится специальный банковский счет. О том, как проверить расчетный счет организации и где это можно сделать, более подробно рассказано в следующей статье.

Как проверить расчётный счёт на ограничения

Текущие счета открываются как для физических, так и для юридических лиц. Он представляет собой уникальный набор из 20 цифр. Налоговые органы (но не только) могут многое узнать о предпринимателе по этому счету.

Например: валютные операции, информация о компании. Чтобы избежать проблем с деньгами, организации должны вести строгий документооборот.

Даже малейшее нарушение может привести к нарушению финансовой деятельности компании, что может привести к полному параличу ее работы.

Приостановка финансовых операций происходит, когда юридическое лицо

- Имеет штрафы или просроченную задолженность,

- налоговые органы не располагают налоговыми декларациями,

- документы не отправлены в ФНС; или

- не сданы отчеты 6-НДФЛ,

- не отправлен отчет по страховым взносам.

Предприятия могут проверить расчетные счета, с которых производятся удержания, на сайте налогового органа. Для получения информации необходимо указать персональный номер плательщика и банковский идентификационный код.

Онлайн проверка

Имея под рукой реквизиты компании, можно легко проверить ее финансовое положение. Это можно легко сделать, не выходя из дома. Существует ряд онлайн-сервисов, хранящих информацию о блоке.

- Через специальные сервисы на сайте Zuberbank,

- Через официальный портал Федеральной налоговой службы,

- через сайт Федеральной службы судебных приставов-исполнителей,

- через проект «Государственная газета».

Чтобы проверить, заблокирован ли ваш расчетный счет, необходимо указать реквизиты вашей организации.

Если вы пользуетесь сервисом, предоставляющим платные услуги по извлечению сведений из ЕГРЮЛ, вам следует знать, что люди, занимающиеся такой деятельностью, могут оказаться мошенниками.

Проверка по ИНН

При наличии данных о регистрационном номере налогоплательщика следует обратиться в Пенсионный фонд РФ или Федеральную налоговую службу для подтверждения приостановления финансовой деятельности.

Информацию о номерах НДС можно получить у создателя бизнеса. Если он откажется предоставить информацию, против него может быть возбуждено судебное дело. Если с компанией был заключен официальный договор, то в этом документе также содержится информация об идентификационном номере налогоплательщика физического лица.

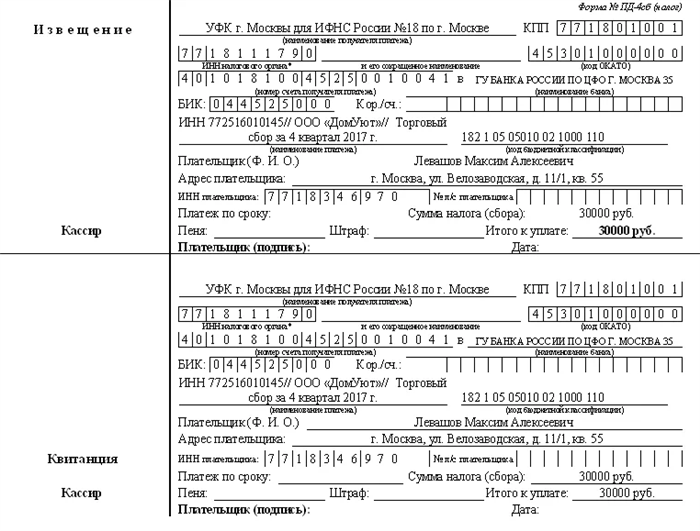

Другой вариант — использовать квитанции в случае, если компания оплатила товары или услуги.

Как правило, если у компании есть собственный веб-сайт, на нем также указывается номер НДС.

Данные о регистрационном номере налогоплательщика позволяют проверить его практически через все легальные электронные сервисы.

Проверка через налоговую

Компания может уведомить налоговые органы о своих обязательствах по счетам на своем сайте. Организация всегда располагает информацией о финансовых операциях компании. Чтобы проверить текущие счета контрагентов на сайте налоговой, необходимо выполнить следующие действия

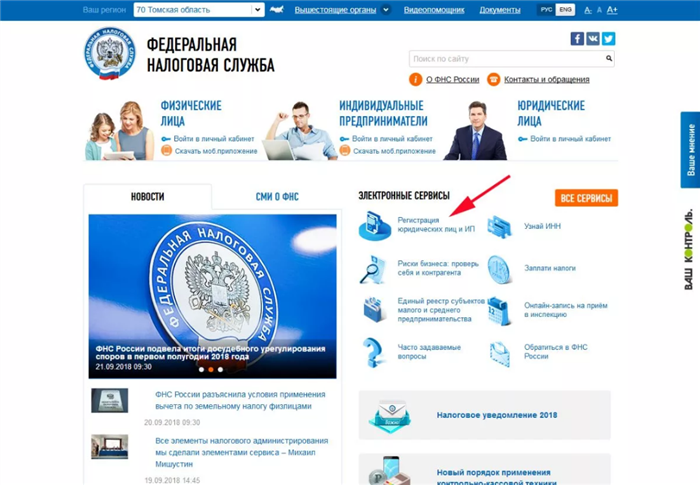

- Перейти на официальный налоговый шлюз,

- Выберите раздел «Федеральная налоговая служба России».

- Найти раздел «Взаимодействие с кредитными организациями»,

- Нажать на «Информационная система банков о состоянии электронных документов»,

- В появившемся окне нажмите кнопку «Запросить текущее решение о приостановлении».

- Заполните следующие данные: индивидуальный налоговый номер юридического лица, регистрационный код банка,

- отправьте запрос.

Система практически мгновенно обрабатывает запрос и предоставляет следующую информацию

- Дата возникновения финансового обязательства,

- Код приостановленной налоговой службы,

- Мотоцикл банка, обслуживающего компанию,

- дата размещения информации на сайте Федеральной налоговой службы.

Для того чтобы у налоговых органов не было оснований для финансовых претензий, предприниматель должен вести свою деятельность максимально прозрачно и своевременно предоставлять справочную документацию.

Проверка на арест

При замораживании хозяйственной деятельности компании нельзя осуществлять следующие виды деятельности

- Осуществлять основные финансовые операции,

- Открыть депозит.

Блокировка счета обычно происходит, если у предпринимателя

- Неуплаченные налоги,

- непредставленные бухгалтерские документы,

- неправильный электронный документооборот.

Налоговые органы могут проинформировать бизнес о приостановке экономической деятельности на своем сайте. Чтобы распаковать счета, необходимо устранить возможные нарушения в работе организации.

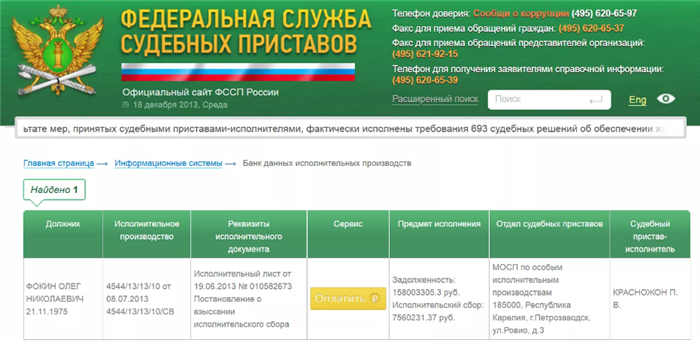

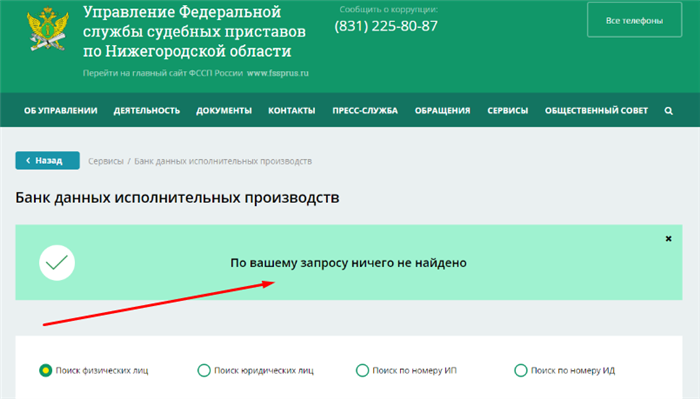

Проверка через Федеральную службу судебных приставов

Один из быстрых и простых способов получить информацию о финансовых данных — взять под контроль сайт ГИС.

Для этого необходимо выполнить следующие действия

- Зайдите на официальный портал Федеральной службы исполнения наказаний.

- Найдите графу «Узнайте о своей задолженности»,

- Заполнить реквизиты идентификационного номера налогоплательщика,

- Определите субъект Российской Федерации, под которым работает предприятие, и,

- [Нажмите кнопку «Поиск».

Если у организации нет задолженности по расчетному счету, отобразится форма Ничего не найдено.

Если у предприятия есть долги, появляется список всех организаций, перед которыми у юридического лица есть финансовые обязательства.

Наличие задолженности перед предпринимателем служит основанием для приостановки активности счета.

Проверка через сервис «Вестник государственных регистраций»

На этом этапе можно получить информацию о неплатежеспособности компании.

Это можно сделать, не выходя из дома, выполнив следующие действия

- Зайти на официальный сайт,

- Найдите колонку «Поиск постов»,

- [Нажмите на кнопку «Информация»,

- Заполните данные индивидуального номера плательщика и основного номера государственного реестра.

- Выполните поиск.

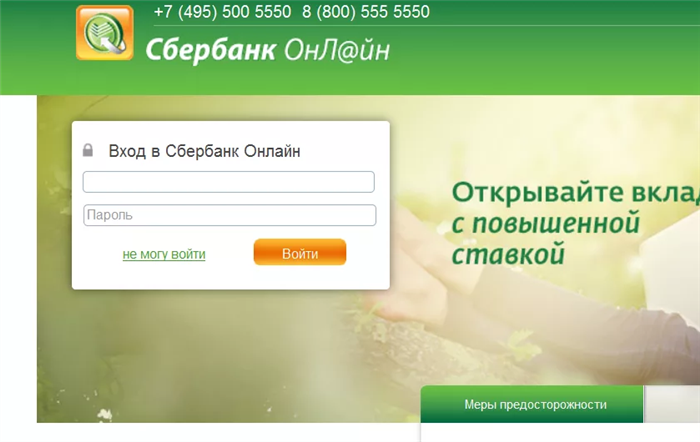

Проверка через Сбербанк

Проверьте расчетный счет для онлайн-сервиса и проверьте его статус.

Для электронной верификации необходимо выполнить следующие действия

- Введите личный кабинет в форме заявления или на официальном сайте.

- Найдите вкладку «Оплата и транспорт»,

- Введите в поисковую строку идентификатор НДС организации.

Заказать профессиональные гидравлические услуги можно на сайте Santech-Uselugi.ru. Очень низкие цены!

Как узнать о приостановке операций по счетам по ИНН, и зачем это нужно

Перечислите причины, по которым налоговые органы имеют право приостановить действия по вашему счету.

Если у нас есть просроченная задолженность по налогам (например, по сборам, взносам), налоговые органы направят в ее адрес требование. Срок его исполнения обычно составляет восемь дней (если для самого требования не установлен другой срок). Если по истечении этого срока платеж не поступил, налоговый орган принимает решение о взыскании задолженности за счет средств, находящихся на банковском счете.

В этом случае обязательной является только сумма просроченной задолженности, а средства сверх этой суммы могут быть распределены без ограничений.

Налоговый орган также может связать средства на счете для обеспечения взыскания сумм, возникших в результате налоговой проверки. Это может произойти, если стоимость имущества организации меньше, чем сумма доначисленного сбора, причитающегося из-за запрета.

Упущение.

Если мы подали налоговую декларацию, декларацию по взносам или форму 6-НДФЛ с опозданием более чем на 20 дней.

ВАЖНО: Счет не блокируется за непредставление бухгалтерской и промежуточной налоговой отчетности (например, декларации по налогу на прибыль за отчетный период) (п. 20 Постановления ФНС России от 17. 04. 17 № СА-4-7/7288@).

Пропуск срока передачи доказательств в электронном виде

Если налоговый орган направил электронное требование о представлении пояснений, представил документ или направил уведомление о вызове в инспекцию, налогоплательщик не направил доказательство в течение 10 дней.

Не удалось подключить электронный документооборот в ФНС.

Если компания обязана представлять в инспекцию электронную отчетность, но не заключила соглашение с Администрацией ЭДО, налоговики блокируют учетную запись через 10 дней после выявления нарушения.

Примечание: Если налоговая инспекция блокирует действующий счет, открыть новый в новом банке нельзя.

Вы можете заблокировать счет.

Блокировка счета парализует нормальную работу предприятия. Если у предприятия нет полностью функционирующего счета, у него возникают серьезные проблемы с выполнением своих обязательств.

- Компания не сможет своевременно рассчитываться с поставщиками, подрядчиками, арендодателями и другими контрагентами. Это может привести к штрафам, пеням, разрыву договорных отношений, нарушению производственных процессов и непоправимому ущербу для репутации компании.

- Проблемы возникают и с выплатой заработной платы. Ведь требования по выплате заработной платы и требования по уплате налогов имеют одинаковый приоритет (статья 855 Гражданского кодекса). Поэтому платить сотрудникам со счета эскроу можно только при наличии документального подтверждения в виде приказа, решения суда, трудового надзора или комиссии по трудовым спорам.

При заключении договора с новым деловым партнером

В этом случае необходимо провести due diligence. Наличие блокировки по счету потенциального партнера — серьезный повод усомниться в его благонадежности.

Вы собираетесь перевести своему торговому партнеру крупную сумму денег.

Даже если ваш счет заблокирован, вы все равно можете проводить выгодные сделки. Вы получаете переведенные деньги, но ваш контрагент не может ими воспользоваться. Это может привести к невыполнению им своих обязательств и нанести ущерб вашему бизнесу.

Ваш торговый партнер гарантирует, что он не может выполнить свои обязательства, потому что его счет неожиданно заблокирован.

Если счет вашего партнера действительно функционирует, возможно, он стал жертвой неавторизованного контрагента или мошенника. И чем раньше вы узнаете реальную ситуацию, тем быстрее сможете предпринять действия, чтобы вернуть свои деньги.

Как быстро проверить блокировку счета по ИНН

1. перейдите по ссылке выше.

2. нажмите на первый пункт в списке, «Запросить решение о текущем приостановлении».

3. введите номер НДС и банковский БИК вашей организации.

4. нажмите кнопку «Подать запрос».

Система отобразит результаты запроса в табличном формате.

- Информация о налогоплательщике (ИНН, наименование и банковский БИК).

- Наличие действующего решения о приостановлении по конкретному налогоплательщику.

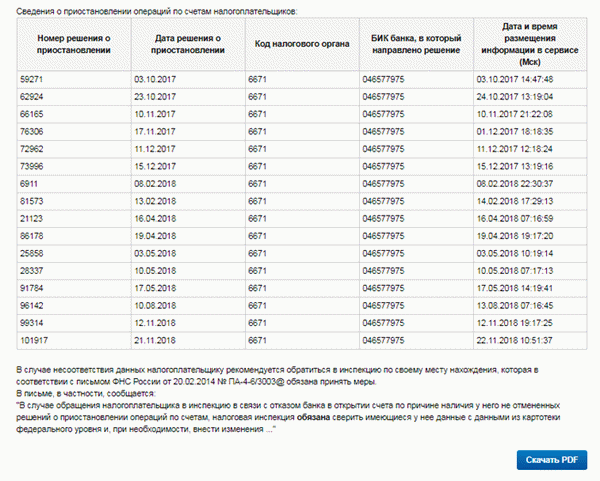

Если решение есть, таблица содержит

- Его номер и дата,

- Код причины (например, «01» — неисполнение требования об уплате налога или иная причина, указанная в информации Банка России «Основания для вынесения решения о приостановлении операций и переводов денежных средств» от 25 сентября 2020 года),

- Код налогового органа, вынесшего решение,

- БИК банка, в который был направлен денежный перевод,

- дата и время размещения информации в сервисе.

Что делать, если ваш счет заблокирован

Электронные средства контроля не помогут вам узнать, какие выписки или расчеты и за какие периоды вы не сдали вовремя, сколько вы должны бюджету и т.д. Эту информацию можно получить в ходе проверки или обратившись в банк.

После этого необходимо исправить допущенные нарушения. Например:

- Заплатить в бюджет налоги, взносы, штрафы или пени,

- Отправить расчеты или выписки,

- Отправлять, например, квитанции с требованиями.

Налоговые органы принимают решение о снятии законной приостановки счета в течение следующего дня после получения документа, подтверждающего устранение причин возникновения обязательства. Еще один день уходит на передачу информации в банк налогоплательщика.

Это означает, что если налогоплательщик предпринял все необходимые меры, то ограничение должно быть снято в течение двух рабочих дней.

Как на сайте ФНС узнать о том, что операции по расчетному счету приостановлены.

Статья 76 Налогового кодекса РФ предусматривает возможность применения налоговой службой ограничений на дебетовые операции и электронные переводы. Решение об ограничении счета принимает руководитель налоговой службы или иное лицо.

Арест банковских счетов может быть наложен в следующих случаях

- Учреждение или частный предприниматель не уплатили налоги, штрафы, пени, штрафы и проценты в соответствии с платежными требованиями (ст. 76(2) разделы 1, 8, 69 Налогового кодекса).

- Учреждения не представили налоговые декларации в течение 10 рабочих дней по истечении установленного срока (ст. 76(1) ГПК).

- Налогоплательщики не представили в налоговые органы электронные доказательства. Срок исполнения — шесть дней, десять дней со дня передачи таких документов (ст. 23(23) ГПК).

- В качестве гарантии исполнения решения налогового органа по результатам внутреннего или выборочного контроля (ст. 76(1), 10. 2, 101 ГПК). Аресты накладываются только после вынесения решения органом (ст. 101. 10 НК РФ).

- Если налоговый агент представит новую декларацию по налогу на прибыль за 6 или более чем 10 дней опоздает с расчетом страховых взносов (ст. 76 ГПК РФ).

- Налогоплательщики не обеспечивают электронный документооборот по ТКС при проведении проверки — проверка проводится в течение 10 рабочих дней после неисполнения налогоплательщиком своих обязанностей и не связана со средним ЭДО (ст. 5, п. 1, абз. 23, пп. 1 п. 1, п. 3, ст. 76 Налогового кодекса РФ).

После принятия решения налоговые органы готовят проект решения и направляют его непосредственно в банк. Информация о замораживании счетов публикуется на сайте Федерального налогового управления на следующий день.

Если на счете недостаточно средств, платежи задерживаются на основании решения Федеральной налоговой службы. В то же время все платежи, поступающие на счет, принимаются без ограничений, а сборы взимаются в порядке, установленном Гражданским кодексом § 855. Несвоевременная уплата налоговых обязательств для целей определения суммы налога осуществляется в три этапа.

Как на сайте ФНС узнать о блокировке счета

Так или иначе, рассмотрим этот вопрос на примере организации, находящейся на реализации. Данную информацию можно получить из «Сведений о юридических лицах, привлекаемых к налоговой ответственности» Федеральной налоговой службы. Алгоритм действий очень прост.

Выберите первый пункт меню «Заявление о принятии решения об отключении». Появятся поля для ввода данных.

- Номер НДС. Для счетов, по которым требуется информация, необходимо ввести номер НДС налогоплательщика.

- БИК. Для услуг для банков рекомендуется вводить BIC-код используемого банка. Обычные пользователи могут ввести фактический БИК.

Это интересно: как найти электронный больничный лист.

[Необходимо нажать на кнопку Отправить запрос. После этого система отобразит результаты.

Как видите, есть решение о приостановлении действия счета проверенного налогоплательщика. В таблице ниже система отображает подробную информацию. Информация о причине возникновения обязательств и сумме просроченной задолженности не отображается.

Обнаружена блокировка. Что делать?

В большинстве случаев обязательства возникают из-за неуплаты обязательных платежей. Теоретически налогоплательщик должен потребовать от проверяющего органа уплаты просроченной задолженности. Другими словами, налогоплательщик должен отметить, что задолженность обнаружена.

Однако на практике это не всегда так. Поэтому нередки случаи, когда налогоплательщики получают информацию о задолженности по счетам к своему удивлению. Например, типичная ситуация — просрочка по счету в несколько рублей.

Что делать налогоплательщику? Как видите, ФНС предоставляет информацию о конкретных решениях, касающихся приостановки счетов. Чтобы узнать, почему было принято такое решение, нужно обратиться в налоговую инспекцию. Ошибки случаются, но нечасто.

Например, платежи были произведены вовремя, но в Федеральную налоговую службу не поступило никакой информации об этом. Кстати, чтобы избежать подобных недоразумений, рекомендуется регулярно заключать соглашения с налоговыми органами.

Если по какой-либо причине вас заблокируют, вам придется погасить задолженность. Это нужно сделать добровольно, но можно подождать, пока средства поступят на ваш счет и сумма будет списана автоматически.

Отправьте онлайн-заявку на открытие расчетного счета в Сбербанке. Вас ждут приятные бонусы

Отсутствие банковского счета — не самая лучшая перспектива для предпринимателей. Это связано с тем, что в течение некоторого времени предприятие не сможет снять средства для оплаты поставщикам.

Замораживать банковские счета могут три инстанции: Налоговое управление, банки и суды. Существует более десяти причин, по которым они могут это сделать. Если налоговые органы вынесут судебное постановление, открыть счет в другом банке станет юридически невозможно. Читайте статью, чтобы узнать, что делать, если ваш счет заблокирован.

Почему налоговая блокирует счет

К операциям, которые нельзя заблокировать, относятся выплата зарплаты, оплата продуктов питания, медицинского страхования, страховых взносов и штрафов. Другие платежи не могут быть заблокированы.

Поэтому налоговые органы призывают предпринимателей сдавать отчетность в соответствии с законом и в срок. Например, если налоговый отчет не будет представлен в установленный срок, налоговые органы заблокируют счет без предупреждения. Однако во многих случаях ДОУ направляет запрос до того, как счет будет заблокирован.

Отправка напоминания налоговыми органами является первым признаком того, что счет может быть заблокирован. Блокировка не произойдет, если налоговые декларации поданы в установленный срок и соответствуют требованиям налоговых органов. Стоит уточнить у своего бухгалтера, есть ли электронная почта или сервис, который ежедневно рассылает напоминания.

Если требования не будут выполнены, счет будет заблокирован. Это решение направляется в банк, и владелец счета получает его копию. Банк блокирует счет и информирует налоговые органы о сумме, оставшейся на счете.

Ознакомьтесь с решением об обязательстве. В нем должны быть указаны название и адрес компании, характер деятельности, реквизиты и причины подписания. Если ничего из перечисленного не указано, вы можете опротестовать решение.

Вы можете отслеживать прогресс по вашему счету с помощью сервиса ФНС.

Чтобы разблокировать счет, необходимо узнать причину его блокировки. Для этого нужно позвонить в налоговый орган по юридическому адресу или отправить решение в личный кабинет налогоплательщика на сайте ФНС, где декларация отправляется в электронном виде.

Это интересно: телефонная линия Минздрава России: телефон поддержки, бесплатный номер 8-800

Самые частые причины блокировки расчетного счета

Не приняли требование ФНС о пояснениях в течение 6 дней

Например, кнопку «Подтвердить» или «Принять» не нажала программа для отправки декларации. У налогоплательщика есть 10 дней на ответ после ожидания 6 рабочих дней с момента отправки для получения запроса. Если ответа не поступит, счет будет заблокирован.

Обязательно примите запрос. Вы не можете отправить документы по требованию сразу, а должны принять его немедленно — вас оштрафуют, но счет не заблокируют.

Как разблокировать. Чтобы разблокировать счет, вы должны принять запрос и уведомить налоговую инспекцию о правонарушении. Это можно сделать через кабинет электронной помощи или лично при посещении налоговой инспекции. Счет должен быть разблокирован в течение трех рабочих дней.

Не полностью или не туда оплатили налоги, штрафы, пени

Налоговая служба тщательно сверит сумму к уплате с суммой декларации. Если будет обнаружена ошибка, у вас есть 14 рабочих дней, чтобы подать заявление на уплату штрафа или пени. 6 рабочих дней на принятие декларации и 8 рабочих дней на оплату долга.

Если вы заплатили недостаточно или данные вашего счета неверны, ваш счет будет заблокирован, но не полностью. Например, у вас «заморожено» 1 000 рублей. Вы можете использовать оставшуюся на счете сумму.

Как разблокировать. Чтобы разблокировать счет, вы должны все оплатить и прислать доказательства этого. Убедитесь, что вы отправили инкассо в налоговую инспекцию, прежде чем отправлять деньги в банк.

Налоговая служба сама может получить деньги с игнорируемых счетов. Он блокирует его, отправляет в банк, а банк списывает сумму. Если деньги отправлены без подтверждения, банк может списать сумму дважды.

Если налоговая служба говорит, что вы не отправили сбор, спешите оплатить и отправить подтверждение. Блокировка будет снята. Обычно это длится три рабочих дня, но сроки могут быть и больше.

Не сдали декларацию в ИФНС или отчеты по сотрудникам

Самая серьезная причина. Непредоставление личной декларации, справки или расчета подоходного налога сотрудника приведет к тому, что его счет будет заблокирован. В этом случае он обязан выплатить всю сумму.

Как разблокировать счет? Чтобы разблокировать счет, необходимо предоставить просроченную задолженность. В случае с налоговыми декларациями необходимо предоставить хотя бы одну «нулевую» налоговую декларацию. Санкция аннулируется.

Налоговая инспекция может заблокировать весь текущий счет, сумма на котором превышает сумму, указанную в решении об обязательстве. В этом случае обратитесь в налоговую инспекцию и попросите разблокировать остаток на счете. Вы имеете на это право в соответствии с Налоговым кодексом. Выполните следующие действия.

Получите в банке справку о том, что у вас достаточно средств для погашения задолженности.

Напишите заявление в свободной форме, в котором укажите количество разблокированных счетов и то, что у вас достаточно денег.

Налоговая инспекция должна разблокировать счета в течение двух дней. Не спешите обращаться в налоговые органы, если ваши обязательства задерживаются.

Как избежать блокировки счета

Когда блокировку можно обжаловать

Налоговые органы могут заблокировать транзакции из-за ошибок. Между делом:.

Это интересно: Заявление на загранпаспорт для 14-летнего подростка в 2021 году: образец заполнения

Санкции должны быть наложены на компании с одинаковыми или похожими названиями, но налоговые органы путают их с вашими собственными

Аудитор не получил подтверждения того, что документы, счета-фактуры или налоговые декларации компании были представлены в срок из-за ошибок или переписки по электронной почте

Были представлены ошибки в налоговых декларациях или данные при перечислении платежей в бюджет.

Решения по таким обязательствам могут быть обидными. Для начала обратитесь в его администрацию, чтобы проверить и попытаться решить вопрос. Если это не поможет, обратитесь в местный налоговый орган, а затем в суд. Если счет незаконно заблокирован, проценты должны выплачиваться ежедневно.

В каких случаях счет блокируется банком

Ваше финансовое учреждение может решить, что

Вы подозреваете мошенничество, подозрительные операции, отмывание денег или поддержку терроризма. Например, платеж может не соответствовать четкому коду компании или не содержать информацию о контракте или счете. Чтобы разблокировать платеж, вы должны предоставить банку документы, объясняющие ваши подозрения.

Под менеджером понимается руководитель, которого компания определила как компанию ночных полетов. Такое случается, когда один и тот же человек числится менеджером во многих компаниях. Для того чтобы компания сняла блокировку, менеджер должен лично посетить банк и поговорить с охраной.

Забывайте сообщать банку о любых изменениях в данных компании, менеджера или учредителя. Если банк узнает об изменениях до их обновления, счет должен быть заблокирован, а документ отправлен с последними изменениями.

Существуют ложные законы. Вначале банк аккуратно пришлет вам письмо, но проверит его только в том случае, если вы не ответите. Если они вас не найдут, то заблокируют счет и сообщат об этом в налоговую инспекцию. Чтобы разблокировать его, зарегистрируйтесь по своему нынешнему адресу и сообщите об этом в банк и налоговую инспекцию.