Руководителям предприятий и бухгалтерам, даже самым добросовестным, может потребоваться заплатить штраф. В этой статье мы расскажем, что это такое, почему его нужно платить, как рассчитать штраф и в какую дату его нужно включить в расчет. Вы также можете бесплатно рассчитать свой штраф на нашем онлайн-компьютере.

Что такое пени

Налоги и взносы — это штрафы за несвоевременную или неполную (частичную) уплату налогов или взносов. Это один из видов штрафа за неисполнение налоговых обязательств, который начисляется за неуплату коммунальных услуг, питания или договорных поставок. Однако в данной статье речь идет о налоговых штрафах. Назначение, исчисление и уплата регулируются статьей 75 Налогового кодекса РФ.

Существуют строгие сроки уплаты налогов. При нарушении сроков налоговая служба начисляет пени. Они увеличиваются вплоть до полной уплаты налога. Чтобы штрафы не росли, платите налоги и взносы раньше срока. Штрафы представляют собой процент от суммы задолженности и начисляются за каждый день просрочки. Для их расчета необходимо знать основную процентную ставку центрального банка на момент совершения нарушения и отслеживать ее изменение в течение периода просрочки.

Кто рассчитывает пени

Если налогоплательщик или работодатель не уплатил в срок налог или взносы, начисляется штраф. Чтобы оплатить штраф, необходимо дождаться требования от Федеральной налоговой службы. Для этого налогоплательщику необходимо подтвердить факт неуплаты и истребовать штраф.

Если налогоплательщик видит остаток налогового платежа и намерен его закрыть, необходимо выполнить следующий порядок действий

- Самостоятельно рассчитать сумму штрафа,

- оплатить сумму просроченной задолженности и пени,

- направить уточненное заявление.

В этом случае налогоплательщик избегает штрафа (см. п. 1 и п. 4 ст. 81 НК РФ). Налоговая инспекция начисляет штраф только в том случае, если он сначала направит уточненную декларацию, а затем уплатит сумму просроченной задолженности и пени.

За какие дни начисляются пени

Первым днем для накопления штрафа считается день, следующий за днем наступления срока уплаты налога или взноса. Последний день накопления штрафа зависит от даты возникновения неуплаты.

- До 27 декабря 2018 года взносы не включаются в число дней просрочки, предшествующих дате уплаты налога (письма Минфина России от 7 июля 2016 г. № 03-02-07/2/39318, ФНС России от 12 июня 2017 г. № ЗН-3-22/7995@),

- Включить с 28 декабря 2018 года даты возврата недоимки исходя из количества дней просрочки (пункты 3 и 7 статьи 75 ФНС России).

При истребовании пеней по взносам на страхование от несчастных случаев количество дней просрочки в каждом случае рассчитывается из количества дней, прошедших с даты возникновения обязанности до даты уплаты налога (ст. 3 Закона N 125-ФЗ).

Как рассчитать пени

Размер штрафа зависит от процентной ставки рефинансирования (или базовой ставки центрального банка). Сумма рассчитывается по-разному для индивидуальных предпринимателей и организаций, а также зависит от количества дней просрочки. Все индивидуальные предприниматели и организации, просрочившие платеж на 30 дней и менее, независимо от количества дней просрочки, облагаются штрафом в размере 1/300 процентной ставки рефинансирования. Аналогичная процедура применяется к организациям, чьи платежи по страхованию от несчастных случаев на производстве просрочены в течение определенного периода времени. В отношении других налогов и взносов это применяется, если задолженность возникла до 1 октября 2017 года.

ВАЖНО: С 9 марта 2022 года по 31 декабря 2023 года повышенный штраф для организаций отменен. В этот период пеня будет рассчитываться исходя из 1/300 ставки рефинансирования Центрального банка, даже если просрочка превышает 30 дней. При этом дата возникновения просрочки не имеет значения (Федеральный закон от 26 марта 2022 г. № 67-ФЗ (ст. 1, п. 2)).

Сумма просроченной задолженности * (базовая процентная ставка ЦБ РФ за период нарушения / 300) * Количество дней просрочки

Если организация просрочила платеж более чем на 31 день до 9 марта 2022 года и после 31 декабря 2023 года, размер пени увеличивается до 1/150 базовой ставки. Штраф рассчитывается следующим образом.

- Сначала рассчитывается пеня за первые 30 дней просрочки

(базовая процентная ставка ЦБ РФ за период совершения правонарушения / 300) * 30

сумма просроченной задолженности * (базовая процентная ставка ЦБ РФ за период неисполнения / 150) * количество дней просрочки от 31 дня просрочки

Сумма просроченной задолженности * (базовая процентная ставка ЦБС за период несоблюдения / 300) * количество дней просрочки в указанный период

Если в период просрочки процентная ставка рефинансирования изменилась, неустойка рассчитывается отдельно за дни, в которые действует другая процентная ставка.

Как рассчитать пени по авансовым платежам

Процесс расчета штрафа за досрочное погашение аналогичен расчету налогового штрафа. Однако обратите внимание, что количество дней просрочки должно быть рассчитано как количество дней, начиная со следующего дня после даты наступления срока предоплаты и заканчивая более ранним из следующих событий

- Фактической даты платежа,

- срока уплаты налога или авансового платежа за налоговый период.

Сумма неуплаченных пеней может быть уменьшена. Если сумма налога за данный налоговый период меньше суммы, уплаченной авансовым платежом за этот период, то штраф должен быть пересчитан исходя из суммы, не превышающей сумму налога. Аналогичная процедура применяется, если авансовый платеж на конец отчетного периода меньше.

КБК для перечисления пеней в 2023 году

Штраф нужно уплатить вместе с неуплаченной суммой налога или после уплаты всей суммы налога (взносов).

По налогам и взносам, включенным в единый налоговый платеж, направьте штраф на КБК счета единого налога.

- 182 01 06 12 01 01 0000 510.

Старые КБК по различным налогам и сборам больше не действительны. Нет необходимости сообщать налоговым органам сумму штрафа. Федеральная налоговая служба сама рассчитывает сумму и начисляет ее в соответствии с Единым налоговым кодексом. Главное, чтобы на счете было достаточно средств.

В Единый налоговый кодекс не включены взносы на травматизм и профзаболевания. Это означает, что штрафы по данным взносам необходимо перечислять в другой КБС.

- 797 1 02 12000 06 2100 160.

Удобно вести учет, рассчитывать заработную плату, автоматически формировать и отправлять отчеты в электронном виде. Сервис уведомляет о важных задачах и датах, автоматически обновляется и может использоваться из любого места, где есть доступ в Интернет Попробуйте Контур.Бухгалтерию бесплатно в течение 14 дней.

Когда можно не платить пени

В некоторых случаях штрафы могут не начисляться. Например, если счет налогоплательщика заблокирован или деньги арестованы по решению суда. Или если предприниматель исполняет решение суда при расчете налогов и взносов.

Штрафов можно избежать и в том случае, если недоплата произошла из-за ошибки в платеже. Ее можно исправить, уточнив платеж. В этом случае штраф отменяется. Если ошибка не связана с неправильным номером счета, банком-получателем или КБК, она исправляется путем разъяснения.

Как рассчитать пени на онлайн-калькуляторе

Рассчитайте штраф с помощью бесплатного инструмента расчета. Расчет займет меньше минуты.

Как пользоваться микрокалькулятором

- В левой части калькулятора введите форму собственности (индивидуальный предприниматель или юридическое лицо) и сумму просрочки, за которую был предъявлен штраф. Далее введите окончательную дату уплаты налога или сбора (который не был уплачен) и фактическую дату уплаты задолженности. Решите, нужно ли включать в расчет штрафа дату оплаты просроченной задолженности (помните, что, учитывая возможность предъявления претензий со стороны налоговых органов, включение этой даты в расчет является наименее рискованным вариантом). Теперь просто нажмите кнопку «Рассчитать». Результаты будут отображены в правой части калькулятора. После завершения всех расчетов вы можете распечатать результаты прямо из калькулятора, нажав появившуюся кнопку «Печать».

- Далее рассчитайте размер штрафа за следующий день просрочки. Если количество дней просрочки приходится на период с 9 марта 2022 года по 31 декабря 2023 года, то штраф за эту просрочку рассчитывается по следующей формуле

- Фактической даты платежа,

- срока уплаты налога или авансового платежа за налоговый период.

- Пенсионное страхование — 182 1 1 02 02010 06 2110 160

- Медицинское страхование — 182 1 02 02 02101 08 2013 160

- Страхование на случай инвалидности и материнства — 182 1 02 02090 07 2110 160

- Страхование от несчастных случаев — 393 1 02 02050 07 2100 160

- Налог на прибыль федерального бюджета — 182 1 01 01 01011 01 2100 110

- Налог на прибыль региональных бюджетов — 182 1 01 01 01012 02 2100 110

- НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТ Ь-182 1 03 01 01000 01 2100 110

- Налог на недвижимость без учета ЕСХН — 182 1 06 02010 02 2100 110

- Налог на недвижимость с учетом ЕСХ Н-182 1 06 02020 02 2100 110

- Налог на доходы физических лиц (и индивидуальных предпринимателей «как таковых» — 182 1 01 0102020 01 2100 110

- ЕСН «Доходы»-182 1 05 01011 01 2100 110

- ЕСН «Доходы — Издержки» и минимальный нало г-182 1 05 01 01021 01 2100 110

- НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТ Ь-182 1 1 05 02010 02 2100 110

Расчёт пеней по налогам и страховым взносам

С 01. 01. 2023 года — сумма отрицательного сальдо по единому налоговому счету (ст. 11 НК РФ).

Показана сумма обязательствПериод накопления штрафов

В том числе пени до 31. 12. 2022 года — пени накапливаются до следующего дня после уплаты налогов, предусмотренных НК РФ, и сборов (ст. 75, п. 3 НК РФ); с 01. 01. 2023 года — пени накапливаются со дня возникновения просроченной задолженности (ст. 75 ГПК); с 01. 01. 2022 года — пени накапливаются со дня возникновения просроченной задолженности (ст. 75 ГПК).

Пени по штрафам, уплаченным авансом, накапливаются по дате фактической уплаты или по дате истечения срока уплаты соответствующего налога. В случае неуплаты ежемесячных авансовых платежей пеня накапливается до даты уплаты квартального аванса (п. 2 ст. 75, п. 3 ст. 3 НК РФ, абз. 2 п. 14 Постановления ВАС РФ от 30. 07. 2013 N 57).

Если по итогам отчетного периода (налогового периода) сумма авансового платежа (налога) к уплате меньше суммы аванса к уплате, то штраф должен быть уменьшен пропорционально (п. 14 постановления Пленума ВС РФ от 30 июля 2013 г. N 57, письмо Минфина России от 22. 01. 2010 N 03-03-06/1/ 15).

Определение начала периодаРасчеты можно производить с 01. 01. 2010 года.Определение конца периода.Расчеты можно производить с 01. 01. 2010 года.Дата окончания периода может не совпадать с датой начала периода.С 01. 01. 2023 года штрафы по предоплате отдельно не рассчитываются.ПРИМЕЧАНИЯ.

() обозначает первый день расчета пособия. Если уголовное наказание рассчитывается с первого дня просрочки, то определяется последний день DEAD. В соответствии с правилами, указанными в статье 6.1 (7), статье 75 п. 35 п. 3 НК РФ, статье 22 п. 4 НК РФ, статье 3 п. 3 НК РФ ближайший рабочий день, следующий за статьей 26.11 — и есть первый день расчета. Штрафы -.

( ) определяется как первый день, в который рассчитывается санкция. Если санкция рассчитывается с даты возникновения просрочки, последний день, в который должен быть произведен платеж, определяется как ( ). В соответствии с правилами, указанными в статье 6. 1 (3), п. 28. 05. 2019N 8 3-KA19-2), дата платежа — это ближайший рабочий день, который должен быть соблюден, и является первым днем, по которому рассчитывается штраф. Если санкция исчисляется с первого дня просрочки, то определяется последний день срока уплаты (). В соответствии с правилами, указанными в § 22, абзац 3, статья 24.11, статья 26.11 24.07. 1998 N 12 5-ФЗ, датой уплаты является ближайший рабочий день к следующему рабочему дню и первый день накопления штрафа.

() называется первым днем, с которого начисляются пени. Если пеня начисляется с первого дня просрочки, то последним днем, в который должен быть произведен платеж, является ( ).

В случае налогоплательщиков, для которых установлен нерабочий день, в соответствии с правилами РАР и в соответствии с правилами, указанными в статье 6.1 (3) (3) раздела 75 Кодекса о подоходном налоге для налогоплательщиков, для которых установлен нерабочий день.

В отношении других налогоплательщиков порядок определения первого дня, в который налагается штраф, остается прежним.

() определяется как первый день, с которого исчисляется штраф. Если пеня исчисляется с первого дня просрочки, то последним днем срока уплаты устанавливается ( ) — нерабочий день в соответствии со ст. 2 Закона Российской Федерации от 14. 03. 2020 N 1-ФКЗ, Указом Президента Российской Федерации от 01. 06. 2020 N 354. В Российской Федерации в соответствии с правилами ст. 6. 1, п. 3 ст. 75 НК РФ датой уплаты признается ближайший следующий за ним рабочий день и первый день накопления пеней.

() определяется как первый день исчисления прибыли. Если пеня исчисляется с первого дня просрочки, то последний день срока уплаты определяется как ( ) — нерабочий день. По правилам, указанным в подпункте 7 пункта 3.3 статьи 6.1 статьи 75 Налогового кодекса РФ, датой уплаты является ближайший рабочий день, а значит, и первый день расчета пени.

Пожалуйста, выберите первый день, на который начисляется штрафПРИМЕЧАНИЯ.

() называется первым днем, с которого начисляются пени. Если пеня начисляется с первого дня просрочки, то последним днем, в который должен быть произведен платеж, является ( ).

Для налогоплательщиков с нерабочими днями нерабочих дней

N 125-ФЗ Однодневным платежом в соответствии с правилами пункта 7 статьи 6.1, пункта 3 статьи 75 Налогового кодекса РФ и пункта 4 статьи 22, пункта 3 статьи 26.11 Федерального закона от 24 июля 1998 года является ближайший рабочий день к следующему рабочему дню, на который приходится первый день накопления штрафа.

Пожалуйста, выберите первый день, на который начисляется штрафДругие налогоплательщики.

N 125-ФЗ Однодневным платежом в соответствии с правилами пункта 7 статьи 6.1, пункта 3 статьи 75 Налогового кодекса РФ и пункта 4 статьи 22, пункта 3 статьи 26.11 Федерального закона от 24 июля 1998 года является ближайший рабочий день к следующему рабочему дню, на который приходится первый день накопления штрафа.

Пожалуйста, выберите первый день, на который начисляется штраф

Выбранный период накопления штрафа истечет в будущем. Расчеты основаны на текущей базовой ставке CBC. Проценты могут быть изменены в будущем.

Периоды исключения.

Пени не накапливаются за период, в течение которого налогоплательщик не имел возможности погасить просроченную задолженность в связи с арестом имущества налогоплательщика по решению налоговых органов или временной мерой приостановления операций по банковскому счету. Решение суда о конфискации налогоплательщика, денежных средств или имущества налогоплательщика (пункт 3 статьи 75 Налогового кодекса Российской Федерации; пункт 3 статьи 75).

Штрафы не начисляются за периоды, когда контрагент не мог погасить просроченную задолженность из-за того, что банк (или иная финансовая организация) контрагента прекратил свою деятельность или на его имущество был наложен арест по решению суда. В этом случае штраф не накапливается за весь период действия этих обстоятельств (ст. 26.11, п. 4 Федерального закона от 24 июля 1998 г. N 125-ФЗ).

Калькулятор пеней: точный онлайн-расчет налоговой задолженности

Калькулятор налоговых штрафов на 2023 год — это простой инструмент для расчета суммы задолженности по неуплаченным налогам, страховым взносам или процентам по кредитам.

Вы часто пользуетесь калькулятором? Добавьте его в избранное, чтобы не пропустить.Нажмите Ctrl+D

Как работает калькулятор

Чтобы рассчитать свои налоговые обязательства за 2023 год с помощью онлайн-калькулятора, вам понадобятся следующие данные

- Категория должника: гражданин, индивидуальный предприниматель или юридическое лицо,

- Дата оплаты, установленная законом или договором,

- Дата фактической оплаты долга,

- сумма задолженности (т.е. сумма, которая должна быть уплачена в бюджет по графику).

Эти данные вводятся в пустые поля, а компьютер, рассчитывающий пени по налогам и сборам на 2023 год, производит все расчеты автоматически.

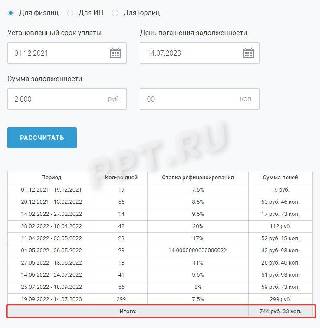

Вот конкретный пример. Данные вводятся в калькулятор.

- Должником является гражданин Иванов Петр Александрович.

- Последняя дата оплаты транспортного налога за 2020 год — 1 декабря 2021 года.

- Фактическая дата оплаты — 14 июля 2023 года.

- Сумма платежа — 2 000 рублей.

Далее нажмите кнопку Рассчитать, чтобы рассчитать налоговые пени за 2023 год, и компьютер автоматически выполнит все расчеты. Он покажет сумму, которую придется заплатить гражданину Иванову без учета основных долгов.

Видно, что за время просрочки ставка рефинансирования Центрального банка РФ, используемая компьютером для расчета пени, несколько раз менялась, увеличиваясь с 7,5 % до 20 % и снова уменьшаясь. Общая сумма штрафов составляет 744,33 рубля. И теперь гражданин П. А. Иванов должен заплатить не только налог на перевод в размере 2000 рублей, но и 744 рубля 33 косаря.

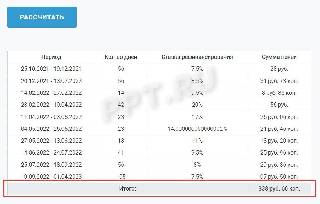

Посмотрим, как изменится результат, если долг в 2000 рублей сформируется у индивидуального предпринимателя в результате неуплаты. Например, НДС за третий квартал 2021. 2023 годов (дата оплаты, дата платежа и сумма), обязательно укажите нужную категорию должника и нажмите на кнопку Рассчитать.

Калькулятор отобразит суммы штрафов, подлежащих уплате.

Аналогичным образом рассчитайте сумму для юридических лиц. В этом случае алгоритм аналогичен расчету для индивидуальных предпринимателей, но со специфическими оттенками. Так, очередная прибыль организации за период с 09. 03. 2022 по 31. 12. 2023 составляет фиксированную 1/300 от базовой процентной ставки Банка России. Это означает, что выплачиваемая сумма меньше, чем если бы она рассчитывалась по процентной ставке 1/150.

Аналогичным образом в режиме онлайн можно рассчитать пени по налогу на добычу полезных ископаемых и другим взносам, специальным налогам на потребление и страховым взносам.

Важно!

На нашем сайте вы можете рассчитать пени за просрочку платежей только с помощью онлайн-компьютера 2023. Если вы реализуете договор или иное взаимное обязательство между организациями или физическими лицами, калькулятор не сможет дать вам правильный результат, так как для расчета пеней могут быть установлены особые условия.

Как рассчитывают вручную

Тип для расчета штрафов не является сложным и также используется компьютерами для 2023 штрафов или других платежей.

В зависимости от даты образования задолженности и количества дней просрочки тип немного усложняется. Так, если платеж по налогам или страховым взносам установлен после 28 декабря 2018 года, максимальный размер штрафа равен сумме задолженности. Если же просроченная задолженность образовалась до этой даты, то размер штрафа не ограничен (см. пункт 3 статьи 75 Налогового кодекса РФ).

28.12.2018 — ключевая дата для определения количества дней просрочки. Если просроченная задолженность образовалась раньше, то дата оплаты не учитывается, если позже — учитывается.

Что касается ставки расчета, то она зависит от ряда факторов. Данная таблица поможет понять, в каких случаях следует использовать 1/150 ставки рефинансирования ЦБС (базовая процентная ставка), а в каких — 1/300.

1/150 Базовая процентная ставка

1/300 Базовая процентная ставка

- Для всех взносов в ОПС, для всех взносов MHI и ВНИМ задержки на 31 и все последующие календарные дни,

- Для задержек, возникших по агентству 10 января 2017 г. или после этой даты.

- По обязательному социальному страхованию, обязательному медицинскому страхованию и взносам во ВНИМ, первые 30 календарных дней просрочки,

- По налогам и взносам за весь период задержки, если агентство имеет задолженность до 10 января 2017 года,

- по взносам на травматизм,

- по обязательным платежам физических лиц, в том числе ИП.

Важно!

За период с 09. 03. 2022 по 31. 12. 2023 для организации установлен стабильный штраф в размере 1/300 базовой процентной ставки Банка России.

Центральный банк регулярно пересматривает шкалу базовой процентной ставки, влияющей на расчет, что наглядно иллюстрирует следующий пример. Воспользуйтесь бесплатным калькулятором, чтобы убедиться, что процесс выполняется вручную. Определите масштаб ежедневной базовой процентной ставки, обновляемой Центральным банком.

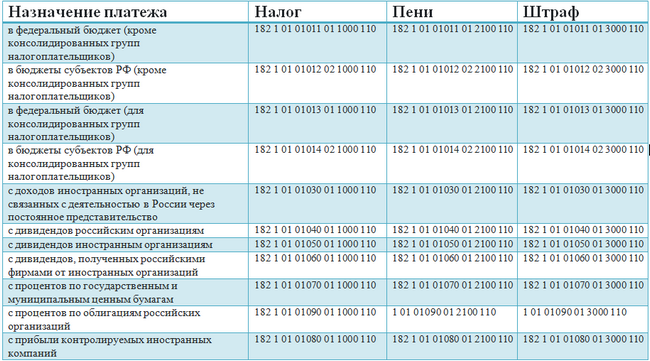

КБК при уплате налога на прибыль в 2023 — 2025 годах

Сумма подоходного налога за 2023 — 2025 годы определяется следующим образом Налог, штрафы и пени. Также существует отдельный КБК для уплаты налога через UTI Каков КБК подоходного налога на 2023 — 2025 годы? Наши документы объясняют.

Документы и формы помогут вам:

- Плательщикам подоходного налога.

- КБК по налогу на прибыль до 2023 года

- КБК по подоходному налогу для юридических лиц в 2023-2024 годах

- Штрафы и пени по налогу на прибыль в 2023-2024 гг.

- Заключение.

Плательщики налога на прибыль

Субъектами, в обязанности которых входит концентрация и уплата налога на полученную прибыль, являются все юридические лица. Исключение составляют компании, находящиеся на льготных налоговых режимах, таких как ПСН и УСН, а также освобожденные от уплаты налога в соответствии с пунктами 246-2 и 4 и статьей 246.1 Налогового кодекса Российской Федерации.

Для коммерческих организаций налоговая ставка установлена в размере 20%. Исключение составляют некоторые образовательные и медицинские учреждения, сельскохозяйственные организации и участники региональных инвестиционных планов. В соответствии со статьей 284 Налогового кодекса Российской Федерации.

Более подробную информацию о налоговых ставках см. в этом документе.

Налоговые платежи должны осуществляться ежемесячно или ежеквартально. Периодичность проверок зависит от валового дохода организации или ее статуса (статья 286 Налогового кодекса РФ).

Подробнее о расчете налогов и периодичности их уплаты читайте в статье «Аванс по налогу на прибыль: кто платит и как он рассчитывается?» подробнее об исчислении и периодичности уплаты налогов.

Крайний срок уплаты авансовых платежей по налогу — 28-е число месяца, следующего за отчетным периодом. Окончательный годовой налог на прибыль должен быть перечислен в бюджет не позднее 28 марта.

КБК по налогам с 2023 года

С 2023 года будет введена система, при которой налог и взносы будут уплачиваться с единого счета.

В то же время в 2023 году будет установлен переходный период, в течение которого налоги и взносы, подлежащие уплате в бюджет, могут быть рассчитаны по новой системе либо через интегрированный налоговый счет с представлением уведомления о налогах и взносах, подлежащих уплате, либо по предыдущей системе. Система — по всем налогам и сборам выставляются отдельные платежные ведомости без уведомления.

В зависимости от принятого способа расчета необходимо выбрать КФЕ для оплаты.

Если вы определили код единого налога, то при перечислении налога на прибыль в платежной ведомости необходимо указать КФК 182 01 06 12 01 01 01 01 01 0000 510. Это код для всех платежей в форме Единый налоговый код. Подоходный налог.

Эксперты «КонсультантПлюс» рассказали, как заполнять платежные поручения в ЕНВД. Получите бесплатный пробный доступ к системе и перейдите в стандартный режим.

При сохранении старой системы в 2023 году для налога на прибыль необходимо принять КБК, а с 1 января 2025 года единственным способом уплаты налога на прибыль станет Единый налоговый закон. Платежи в другую КБС отменяются.

КБК налога на прибыль в 2023-2024 году для юридических лиц

Налог на прибыль зачисляется в федеральный бюджет и в бюджеты субъектов РФ.

На период 2017-2024 годов это распределение определено следующим образом

- В федеральный бюджет — 3% от налоговой базы,

- В бюджеты субъектов РФ — 17%.

КБК по налогу на прибыль на период 2023-2024 гг. используется следующим образом.

- 182 1 01 01 01 01 01011 01 1000 110 — для федерального бюджета,

- 182 1 01 01 01 01012 02 1000 110 — для бюджетов субъектов Российской Федерации.

Относится к уведомлениям и декларациям.

Данные коды используются организациями, не входящими в консолидированную группу налогоплательщиков, иностранными организациями и участниками соглашений о разделе продукции.

Код налога на прибыль 182 1 01 01 01090 01 1000 110 — для уплаты налога на прибыль с доходов, полученных в виде процентов по облигациям российских организаций (за исключением облигаций иностранных организаций, признаваемых налоговыми резидентами Российской Федерации), выпущенных с 1 января 2017 года по 31 декабря 2017 года. Должен быть использован для. . 2021 года включительно, а также ипотечных облигаций, выпущенных с 1 января 2007 года или позднее.

Подробные инструкции по заполнению платежной карточки на перечисление годовой прибыли и налога на выполненные работы, а также образцы таких платежек см. в разделе «КонсультантПлюс Готовый». Получите бесплатный пробный доступ к правовой системе.

КБК на штрафы и пени по налогу на прибыль в 2023-2024 году

Если компания задерживает платеж, ей придется заплатить налоговый сбор. Самостоятельный расчет и исчисление пеней до сдачи уточненных расчетов при образовании остатков платежей.

Расчет штрафов с помощью компьютера.

Вся информация о том, как заполнить платежную карточку для перечисления штрафов по налогу на прибыль, и образцы таких платежных карточек, бесплатный тестовый доступ к КонсультантПлюс Найдите решение сразу.

Для них не нужно делать отдельную платежку для оплаты штрафа с 2023 года. Сама инспекция снимает деньги с ЕСХН на погашение штрафа. Штрафы выплачиваются в пятую очередь после подоходного налога, задолженностей и текущих платежей. Если денег не хватает, их нужно внести в Единую налоговую службу в виде единого налогового платежа. Это означает, что компании Cobk не нужно знать о налоговом штрафе за прибыль 2023 — 2025 годов.

Однако мы хотели бы сообщить вам, что в любом случае КБК для санкций 2023 — 2025 годов в целом одинаковы. Если Палата представителей учитывается в связи с федеральным бюджетом, то КБК для штрафов: 182101 01011 01 2100 110. КБК для штрафов: 182 1 01 01 01011 01 3000 110.

При нахождении в бюджете структуры организации Российской Федерации штраф перечисляется по КБК 182 1 01 01 01 01012 02 2100 110, а пени — по КБК 182 1 01 01 01 01012 02 3000 110.

Однако для других категорий налогоплательщиков законом предусмотрены иные КБК. Для вашего удобства мы собрали основные КБК по налогу на прибыль в единую таблицу на 2023 — 2025 годы.

Итоги

КБК по налогу на прибыль на период 2023 — 2025 годов остаются без изменений. При перечислении платежей в отдельные платежи следует обращать внимание на то, в какой бюджет зачисляются средства. Для каждого из них характерно использование своего КБК. Если налог не будет перечислен вовремя, плательщику придется заплатить санкцию и, возможно, штраф, имея свой КБК. Однако проще платить налоги в единый налоговый код через единую платежную систему. Только так можно решить эту проблему в бюджете, особенно к 2025 году.

Пени для единого налогового счета: особенности расчета и уплаты

К 2023 году, помимо изменений в процессе уплаты налогов, изменятся и правила начисления санкций. Механизм их расчета останется прежним. Однако теперь они уплачиваются в совокупности. Нет необходимости оплачивать штрафы по отдельности — деньги снимаются с единого налогового счета в момент наступления срока платежа.

Статья по теме:

- Метод расчета

- Данные для расчета

- Пример расчета штрафа

- Уплата штрафов

- Штрафы за подачу уточненных деклараций

- Правила изменения суммы штрафа

- Когда штрафы не начисляются

Пени взимаются за несвоевременную уплату налогов, страховых взносов и взносов на социальное страхование. Они взимаются за каждую просрочку исполнения налогоплательщиком обязанности по перечислению средств в бюджет.

С 2023 года штрафы больше не будут привязаны к конкретному налогу, а будут рассчитываться на основе «отрицательной» суммы, сформированной на едином налоговом счете (EFK).

В отличие от штрафов, пени не налагаются по решению налоговых органов, а начисляются автоматически. Расчет обычно производится информационной системой Федеральной налоговой службы. Однако в некоторых случаях вам может потребоваться самостоятельно рассчитать сумму штрафа. В любом случае полезно знать, по каким правилам они рассчитываются.

Более подробное разъяснение предстоящих изменений вы найдете в разделе «Единый налоговый счет».

Как рассчитать

Порядок расчета штрафов для налогоплательщиков с разными статусами не одинаков. Физические лица и индивидуальные предприниматели рассчитываются по следующей формуле

Сумма просроченной задолженности x процентная ставка рефинансирования ЦБ РФ / 300 x количество дней просрочки

Организации обычно используют эту формулу в следующих двух случаях

- Для расчета штрафов по искам о возмещении вреда здоровью,

- Для расчета пени по другим платежам, когда просрочка не превышает 30 дней.

Если организация не платит налог более 30 дней, то начиная с 31 дня штраф рассчитывается по другой формуле.

Сумма просроченной задолженности x процент рефинансирования Центрального банка / 150 x количество дней просрочки

Важно! Указанное групповое правило в принципе действует, но в настоящее время приостановлено: в период с 9 марта 2022 года по 31 декабря 2023 года для юридических лиц, как и для физических лиц, пени будут рассчитываться исходя из 1/300 процентной ставки Банка России. Это мера поддержки, введенная Правительством РФ.

Таким образом, до конца 2023 года пени должны рассчитываться по одной формуле

Сумма просроченной задолженности x процентная ставка рефинансирования ЦБ РФ / 300 x количество дней просрочки

Все самое важное под контролем.

Проверьте отчеты Externa и сроки платежей.

Данные для расчета

Из этой формулы видно, что для расчета штрафа необходимы следующие показатели

Сумма оставшихся платежей. Если платежи перечисляются через единую налоговую систему, то недоимка отражается в отрицательном сальдо по этому счету. Однако отрицательное сальдо при расчете штрафа не всегда соответствует сумме недоимки. Некоторые суммы не облагаются штрафом.

Процентная ставка рефинансирования; с 2016 года она равна основной процентной ставке Банка России. На сайте Центрального банка есть файл с базовой процентной ставкой на конкретный день.

Количество календарных дней задержки. Период просрочки исчисляется с даты возникновения просрочки. Это следующий день после наступления срока уплаты налога. Период заканчивается в день исполнения обязанности по уплате налога, то есть в день перечисления на единый налоговый счет суммы, достаточной для погашения просроченной задолженности. Период просрочки также включает дату пополнения суммы налога.

Пример расчета пени

Компания «Мечта» должна была уплатить налог на прибыль в размере 100 000 рублей до 28 марта. На эту дату баланс на ее лицевом налоговом счете был нулевым, но с 29 марта он стал отрицательным и образовалась задолженность. Компания перечислила эти средства на единый налоговый счет только 15 мая. Рассчитайте пеню за просрочку платежа.

- Сумма просроченной задолженности составляет 100 000 рублей.

- Условная процентная ставка Банка России (при условии ее неизменности в течение всего периода) — 7,5%.

- Срок отсрочки — 48 дней с 29 марта по 15 мая.

Сумма штрафа — 100, 000 × 7,5% / 300 × 48 = 1, 200 рублей.

Предположим, что с 20 апреля процентная ставка ЦБ РФ повышается до 9 %. Штраф рассчитывается по-другому.

- За период с 29 марта по 19 апреля — 100, 000 × 7. 5 % / 300 × 22 = 550 руб,

- за период с 20 апреля по 15 мая — 100, 000 × 9 % / 300 × 26 = 780 рублей,

- общий период просрочки — 550 рублей + 780 рублей = 1, 330 рублей.

Оплата пеней

Уплата штрафов требует завершения перехода на единую систему налогообложения; с начала 2023 года все суммы задолженности можно будет перечислить единым платежом. Однако если долг уже погашен и в ближайшее время больше ничего платить не нужно, разрешается внести на налоговый счет только деньги на оплату штрафа.

ФНС будет снимать средства с положительного баланса ОНС в определенном порядке. Штрафы уплачиваются в третью очередь после просроченных и текущих платежей. Для учета этого необходимо дополнить систему единого налога. Сумма единого налогового платежа составляет

- Если просроченная задолженность не погашена досрочно,

- Текущие платежи (налоги и взносы), если они близки к сроку уплаты,

- Пени.

В Налоговом кодексе это четко не прописано. Однако есть основания полагать, что это не обязательно. Кроме того, уведомления приходят по платежам, рассчитанным компанией. Из них налоговые органы узнают, сколько средств по ЕСН нужно списать и каким платежом. Дополнительного уведомления не требуется, так как штрафы рассчитываются инспекцией самостоятельно.

Такая подробная процедура применима к большинству налогов, сборов и пошлин, но есть и исключения. Важно отметить, что не все платежи нужно переводить на единый налоговый режим: до 2023 года платежи будут по-прежнему осуществляться по прежней серии.

- Страховые взносы от несчастных случаев,

- Подоходный налог с физических лиц на выплаты иностранным государствам, работающим по патентам,

- некоторые государственные налоги.

Существуют платежи, которые могут быть переведены напрямую из обеих систем единого налога. Это налог на профессиональный доход (НДФЛ), уплачиваемый индивидуальными предпринимателями и некоторыми ИП, а также сборы за пользование объектами животного мира и водными биопитомцами. Так, например, штрафы за вклад в травматизм должны уплачиваться по старым правилам. Это значит, что на платежную карту нужно заносить все статьи, включая КБК. Кроме того, эти взносы не уплачиваются в Федеральную налоговую службу. Их нужно перечислять в Социальный фонд России (СФР). Как следствие, туда же перечисляются и штрафы.

Ожидается, что после введения единого налогового счета предприятия будут платить меньше штрафов. Кроме того, ранее существовала возможность иметь другой налоговый счет вместе с налогоплательщиком и завышать налоги. За это и начислялись штрафы. Сейчас такая ситуация исключена, так как налоговые балансы являются обычными.

Пени при подаче уточненной декларации

В выписке могут быть обнаружены ошибки, которые маскируют налог. В таких случаях мы пересчитываем и доплачиваем налог и подаем уточненную декларацию. Помимо налога, пени должны быть рассчитаны за весь период просрочки, если платеж уже просрочен. Это значит, что при подаче уточненной декларации необходимо уплатить и налог, и пени. В противном случае инспекция наложит штраф в соответствии со статьей 122 Налогового кодекса РФ. Это связано с тем, что заявление признается ошибочным.

Как выполнить это требование в 2023 году? Ведь перечислять определенные платежи уже нельзя. Однако законодатели это предусмотрели — статус освобождения от уплаты штрафа несколько изменился. При подаче пояснений по единому налогу необходимо иметь положительный баланс. Сумма должна быть больше, чем уплаченные налоги и штрафы.

Это значит, что при корректировке декларации до 2023 года процедура выглядит следующим образом проверка налогоплательщика, расчет штрафа, доначисление налога на общую сумму и подача уточненки.

Согласование с налоговыми органами системы единого налога в автоматическом режиме и отслеживание разницы в оптических таблицах.

Правила изменения суммы пеней

Если санкции рассчитаны правильно, их нельзя уменьшить, в отличие от штрафов. Исключение составляет их перерасчет в связи с изменением размера общей суммы налогового обязательства. Например, если подается уточненная декларация.

Предположим, что налоговое обязательство было уменьшено благодаря измененной налоговой декларации. Это означает, что налоговые обязательства компании были уменьшены. В этом случае накопленные штрафы за просрочку платежей также должны быть уменьшены. Однако сумма уменьшения не должна превышать сумму штрафов, накопленных до даты уменьшения общей суммы налогового обязательства.

Например, сумма пени за несвоевременную уплату налога в размере 100 000 рублей составила 1 200 рублей. После их расчета оказалось, что сумма налога меньше 90 000 рублей. Поэтому сумма штрафа также должна быть уменьшена, но не должна превышать 1 200 рублей.

Однако чаще всего налог корректируется значительно. В этом случае необходимо также пересчитать все штрафы, начисленные в прошлом. Пересчет следует начинать с даты, когда ОНС зафиксировала увеличение общей суммы налога к уплате.

Когда пени не начислят

Не все плохие показатели сопровождаются накоплением штрафов. В некоторых случаях штрафы не налагаются. Речь идет о пунктах 3 и 7 статьи 75 Налогового кодекса РФ в редакции, вступающей в силу с 1 января 2023 года.

Налоговые органы наложили арест на ее имущество, и она больше не может оплачивать просроченные долги. Или же суд приостановил операции по ее счету и наложил арест на денежные средства и имущество. В таких ситуациях пени не накапливаются.

Компании корректируют налоговую базу по операциям с ассоциированными компаниями. Ситуация заключается в том, что сделка была совершена по цене ниже рыночной. Однако впоследствии компания корректирует цену и налоговую базу, опасаясь возникновения налоговых обязательств. Это привело к недоплате налога на прибыль. Поэтому штраф не начисляется с момента занижения стоимости до наступления срока уплаты налога за указанный период.

Организация, являющаяся стороной контролируемой сделки, отменила корректировку базы. Если Федеральная налоговая служба доначисляет контрагенту налог, а контрагент его уплачивает, взаимозависимые участники корректируют свои налоговые базы симметрично. В результате налог уменьшается. Однако решение УФНС о доначислении налога контрагенту может быть признано судом недействительным или ничтожным. В этом случае компания произведет обратную корректировку базы. В этом случае возникает недоплата, за которую штраф не начисляется.

Компания соблюдает письменные разъяснения компетентных органов по процессу расчета налогов. Штрафы за образовавшуюся задолженность не начисляются.

Компания рассчитала налог в соответствии с обоснованным мнением УФНС, представленным в ходе налоговой проверки. Штрафы за недоплату налога не начисляются.

Санкции будут наложены, если налогоплательщик представил неполные или недостоверные данные, а письменное объяснение или теоретическое заключение ИФНС оказалось неверным.

Если предприятие подает заявление об отсрочке или частичной уплате налога, штраф продолжает накапливаться в виде задолженности. В случае принятия положительного решения накопление прекращается.

В новой редакции, указанной в пункте 75 статьи 75 Налогового кодекса РФ, может появиться пояснение. Начисление пеней прекращается с даты принятия решения об отсрочке (рассрочке). Если это решение не вступило в силу — например, компания должна была предоставить банковскую гарантию, но не смогла ее получить, — штраф начисляется задним числом. То есть со следующего дня после даты принятия решения об отсрочке от ИФНС. Эти изменения недавно были внесены в государственные манекены.

Как отразить начисление пеней по налогу на прибыль при ПБУ 18/02 в 1С?

Как следует начислять пени по налогу на прибыль — по ДТ 99. 01. 1 «Налог на прибыль и аналогичные платежи» или по ДТ 99. 01. 1 «Пени по налогу на прибыль»?

Правильно ли предъявлять штраф по ДТ 99. 01. 1, если применяется ПБУ 18/02? Должны ли они быть заявлены по ДТ 99. 02. 3 как постоянная разница?

Ведомства самостоятельно определяют порядок учета сумм начисленных штрафов (письмо Минфина России от 28 декабря 2016 г. N 07-04-09/78875, ПБУ 10/99, п.).

В данном разделе даны рекомендации по начислению штрафов и пеней.

- Налог на прибыль в ДТ 99 — как финансовое последствие,

- Прочие налоги и сборы в ДТ 91.02 — как прочие расходы, но не учитываемые в налоговом учете.

Согласно ПБУ 18/02, при учете налога на прибыль налоговые пени и штрафы учитываются также

- балансовым методом,

- Балансовым методом, отражая ПР и ВР.

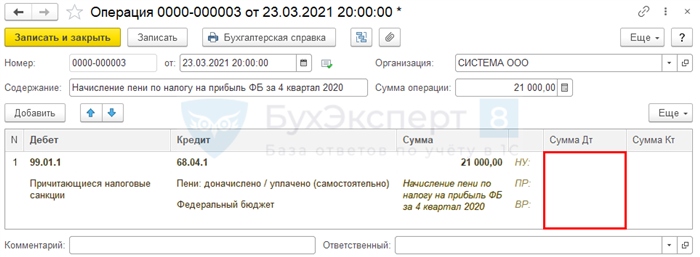

Пени по налогу на прибыль

Организация (ОСНО) уплатила налог на прибыль в федеральный бюджет с задержкой в четвертом квартале. Обнаружив ошибку, он самостоятельно рассчитал штраф по налогу на прибыль за четвертый квартал 2020 года и отразил его на счетах. Рассчитанный штраф составил 21 000 рублей.

Начисление штрафа оформлено оперативной документацией по операции — бухгалтерским учетом — введенным вручную.

Часть таблицы заполняется регистрацией.

- Счет — 99. 01. 1 «Прибыли и убытки от деятельности с основной системой налогообложения»,

- Подраздел 1 — Элементы финансовых результатов Налоговые штрафы.

Налоги на прибыль аналитиков и аналогичные платежи используются для создания (дополнительного создания) налогов на прибыль или других налогов, начисляемых на ДТ 99. Например, торговый налог или налог на основе упрощенной системы налогообложения. В нашем примере создается штраф по налогу на прибыль, но не сам налог. Поэтому данный анализ не применяется.

- Кредит — 68. 04. 1 «Расчеты с бюджетом»,

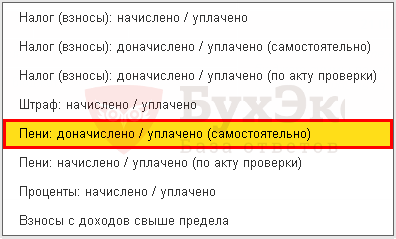

- Тема 1-Тип уплаты бюджетных штрафов: дополнительное бремя / платный (подходит самостоятельно),

- Субъекты 2 — уровень бюджета федерального бюджета.

- Тема 1-Тип уплаты бюджетных штрафов: дополнительное бремя / платный (подходит самостоятельно),

- Сумма — сумма штрафа согласно расчету.

- При импорте данных в DT NU-документ колонки автоматически дополняются и должны быть удалены вручную. Штрафы по налогу на прибыль не учитываются в налоговых поступлениях.

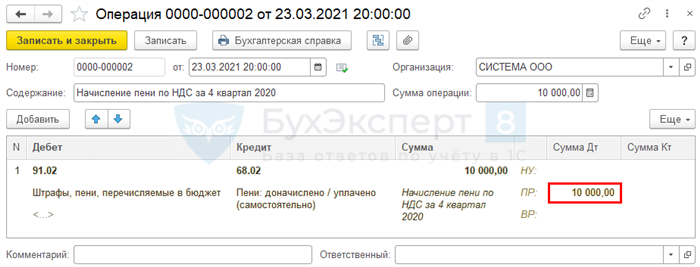

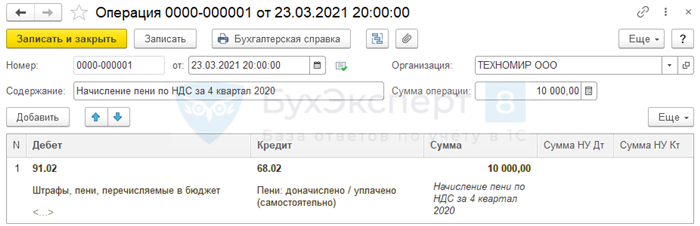

Пени по остальным налогам и взносам

Организация (ОСНО, ПБУ 18/02) в IV квартале уплатила НДС с задержкой. Обнаружив ошибку, он самостоятельно рассчитал штраф по НДС за IV квартал 2020 года и отразил накопление в бухгалтерском учете. Сумма штрафа по расчету составляет 10 000 рублей.

Начисленные штрафы по НДС оформляются аналогичным образом через оперативный — бухгалтерский учет — акты, зарегистрированные вручную.

- 1С Бухгалтерия 8. 3 Самоучитель,

- 1С ЗУП 8. 3 семинар-самоучитель.

Для балансового метода акты, зарегистрированные вручную, имеют следующий вид.

Часть таблицы заполняется регистрацией.

- Комиссионные — Счет 91. 02 «Прочие расходы»,

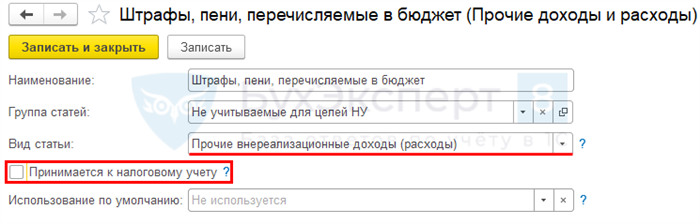

- Субсчет 1 — Штрафы и пени, перечисленные в бюджет:

- Тип статьи — Прочие нефункциональные доходы (расходы),

- Флажок «Принимать налог в целом» снят.

- Кредит — 68.02 ‘НДС’,

- Тема 1-Тип уплаты бюджетных штрафов: дополнительное бремя / платный (подходит самостоятельно),

- Сумма — сумма штрафа по расчету,

- ДТ Про — сумма штрафа по расчету. Штраф — расходы, не разрешенные налоговым законодательством. Колонки автоматически дополняются. Штрафы и пени по элементам затрат, перечисляемые в бюджет, не соответствуют рамкам, принятым в налоговом учете.

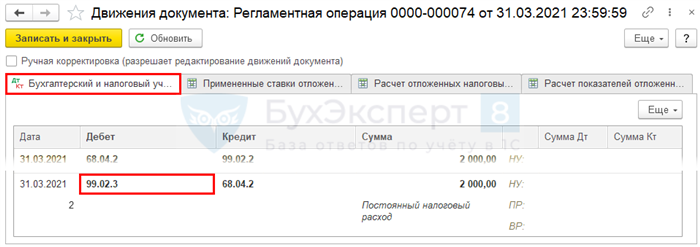

Сумма штрафов и пеней по налогам и сборам не учитывается при определении налоговой базы (пункт 2 статьи 270 Налогового кодекса РФ). В результате образуется постоянная бухгалтерская разница (10 000 руб. х 20% = 2 000 руб.).

Сумма постоянного налогового расхода (ПНР) возникает в результате расчета регулирующего налога по ПБУ 18 ДТ 99. 02. 3 «Постоянные налоговые обязательства (расчеты)» при проведении процедурного закрытия месяца через операционное закрытие.

Счет 99. 02. 3 не используется для формирования пеней по налогу на прибыль.

- Расчет и уплата штрафов по налогу на прибыль

- Разъяснен порядок расчета штрафов

- Ведомость по налогу на прибыль: штрафы, пени и выплаты в виде отклонений

Если вы еще не зарегистрировались:.

Активируйте бесплатный демо-доступ →.

из

Подключиться к Лубрикатору →.

Оформив подписку, вы получите доступ ко всем материалам «1С Бухгалтерии», записям программы поддержки и сможете задавать вопросы по «1С».

Полезные статьи?

Получите еще один секретный бонус и полный 14-дневный доступ к справочной системе «БухгалтерЭксперт8» бесплатно!

Похожие публикации

- Расчет и уплата пеней по налогу на прибыль до 2023 года в 1СРасчет штрафов по налогу на прибыль имеет ряд особенностей, связанных с ним.

- Учет и расчет штрафовРассмотрим порядок расчета пени для юридических лиц и индивидуальных предпринимателей. От.

- Расчет и уплата штрафов по НДС до 2023 года в 1СВ этой статье рассказывается, как рассчитать

- Как перейти с затратного метода на балансовый в середине года в 1С.

Оцените этот пост.

( 8 оценок, в среднем: 5,00 из 5 )

Загрузка.

Обсудите этот пост в комментариях ниже. Обратите внимание! Наши эксперты не отвечают на вопросы о программе «1С» и законодательстве в комментариях, вы можете задать их напрямую экспертам компании «Моя Альпари».

Вернуться к статье

Семинар.

- 31 октября 2022 Расходы в налоговом учете: самое вкусное в 2022 году. Обзор законодательства

- 19 Jul 2019 Организационные расходы: сложности и скрытые возможности. Обзор законодательства

Новые правила начисления пеней по налоговым задолженностям в 2023 г.

Штраф является одной из мер, предусмотренных Налоговым кодексом РФ для обеспечения исполнения налоговых обязанностей, и представляет собой сумму, которую налогоплательщик (налоговый агент) должен уплатить в бюджетную систему РФ в следующих случаях неисполнение обязанности по уплате налога в срок, установленный законодательством о налогах и сборах.

Правила расчета пени изменились в связи с введением с 2023 года единого налогового платежа (ЕНП).

Что нового?

Согласно новой редакции пункта 3 статьи 75 Налогового кодекса РФ, за каждый календарный день просрочки исполнения обязанности по уплате налога пеня начисляется со дня просрочки по этот день (с учетом просрочки). Полное исполнение обязательств по оплате перед владельцем.

В новой реальности, когда все налоги и взносы на социальное страхование на этапе оплаты считаются единым целым, то есть ЕНВД, что считается остаточным платежом?

Согласно приведенной редакции НК РФ подпункт образуется, если общая сумма, перечисленная и (или) признанная в качестве единого налогового счета, меньше, чем финансовое представление общей обязанности по уплате налога и страховых взносов. Взнос. В этом случае формируется отрицательное сальдо по единому налоговому счету. Именно на сумму отрицательного сальдо, возникшего в связи с неисполненной обязанностью по уплате налога, взносов на страхование, и начисляются на основании новых правил штрафы. Получается, что санкций нет, если есть просрочка в уплате налогов (ЭТАК, часть из них), но она не привела к образованию отрицательного сальдо на едином налоговом счете.

Весь материал по теме ЭТАК читайте здесь.

Можно ли оштрафовать налогоплательщика, если он своевременно перечислил требуемую сумму ЕСХН, но не представил сумму ЕСХН в налоговый орган или уведомление, которое может ее «расшифровать»? Нет, если сумма платежа проставлена в едином налоговом коде.

Примечание: До 2023 года пени были привязаны к определенным налогам, уплата которых была просрочена (ст. 3 Закона РФ в редакции до 01.01.2023). Теперь накопление пени связано только с наличием общей обязанности по уплате налогов, сборов и страховых взносов в бюджеты бюджетной системы Российской Федерации. Общая сумма недоимки равна сумме отрицательного сальдо по единому налоговому коду лица. При этом при расчете санкции не учитывается часть отрицательного сальдо по единому налоговому коду, образовавшаяся за счет штрафов, пеней и процентов.

Напомним, что по общему правилу обязанность по уплате отдельных налогов считается исполненной налогоплательщиком с даты перечисления средств в виде ЕСХН в бюджетную систему Российской Федерации или с даты утверждения средств в виде ЕСХН. При наличии полной обязанности на соответствующую дату, учитываемую в системе налогообложения по единому налогу, можно определить принадлежность средств к указанным суммам (п. 1 ст. 45 НК РФ, п. 7). Однако в контексте обсуждения санкций речь идет не об уплате конкретного налога, а о совокупном налоге. В той же статье 45 Налогового кодекса РФ (пункт 6) предусмотрено, что единый налоговый закон учитывается в системе налогообложения на основании информации, полученной из ГИС ГМП со счета налогоплательщика на дату счета в Минфине России (счета другого лица в случае, если это счет налогоплательщика). счет другого лица в случае оплаты налогоплательщиком) в банк при наличии достаточного остатка денежных средств на дату оплаты.

Таким образом, даже если налогоплательщик не позаботился о разъяснении налоговых органов, штраф не должен быть наложен, если необходимая сумма перечислена в систему единого налога и зачислена на отрицательный баланс налогового платежа. Единая собственность. Система уплаты налога.

Ставки пени

Размер санкции остается неизменным (ст. 75, пп. 4 и 5 ФЗ РФ). Указывается в процентах за каждый календарный день просрочки исполнения налоговых обязательств.

Условия, при которых штрафы не начисляются в случае просрочки, указаны в пункте 7 статьи 75 Налогового кодекса РФ.

Корректировка сумм пеней

Данные об общей сумме налоговых обязательств формируются по единым налоговым кодам для различных источников, указанных в пункте 5 статьи 11.3 Налогового кодекса.

К ним относятся уточненные налоговые декларации, акты налоговых органов, вынесенные по результатам мероприятий налогового контроля, судебные решения и справки налоговых органов об исчисленных суммах налога. Каждый из этих документов влияет на данные по общему обязательству в прежнем виде и может быть изменен как в сторону увеличения, так и в сторону уменьшения. Например, подача уточненной налоговой декларации с увеличенным налоговым обязательством изменяет данные с даты отражения налоговой проверки в УНС с даты вступления налоговой проверки в силу.

Если общая сумма обязательства увеличивается, накопление пени по просроченным суммам признается SDOE с даты, когда учитывается увеличение общей суммы обязательства.

При уменьшении общей суммы обязательства штраф корректируется. Таким образом, корректировка учитывает относительное уменьшение общей суммы обязательства с даты вступления в силу уменьшенного общего обязательства, где А — закон о едином налоге.

Эти правила определены в разделе 75(6) Налогового кодекса.

Особенности начисления пеней за периоды до 2023 г.

Начиная с 1 января 2023 года, если налогоплательщик представляет налоговую декларацию (расчет) по срокам, сборам и страховым взносам, срок уплаты которых истек до 31 декабря 2022 года, штрафные санкции начисляются с учетом следующих специализированных областей. В соответствии со статьей 4 п. 2022(1) Федерального закона 263-ФЗ от 14.07.2022 (ред. от 28.12.2022) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»:

Аналогичный подход применяется в случаях изменения размера налоговой обязанности по результатам налоговой проверки за период, предшествующий 2023 году.

Как уплатить пени?

С 2023 года штрафы являются частью общей обязанности налогоплательщика и, соответственно, частью платежа по единому налогу (ст. 11. 2, п. 11. 3 Налогового кодекса РФ).

Для уплаты штрафа необходимо заполнить платежное поручение так же, как и при уплате единого налога без последствий. В поле «КПП» указывается цена «0» или КПП руководителя учреждения (необязательно), КБК определяется для единого налогового платежа (18201061201010000510). 0″, цена «0», такая же цена указывается в полях «основание платежа», «налоговый период», «номер документа» и «дата». В поле «Платеж» требуется, можно уточнить, что штраф должен быть уплачен, но не является обязательным (см. приказ Минфина России от 12 ноября 2013 г. «Платежи в бюджетную систему Российской Федерации», письмо ФНС России от 30.12.2022 № 8-8-02/0048@).

Уплата пени может быть совмещена с уплатой другой части единого налогового права или оформлена отдельным платежным поручением.

Уведомление об исчисленной сумме налога, авансовых платежей по налогу, сборов, страховых взносов (и пеней) представлять в налоговый орган не нужно (Кодекс с учетом пункта 9 статьи 58 ФКЗ РФ): налоговые органы накапливают санкции и знают, что поступления такого рода ожидаются.

При планировании платежей в бюджет, в том числе при уплате штрафов, необходимо помнить, что ИНН перечисляется налоговыми органами и (или) признается право собственности в порядке, установленном налоговыми органами. В первой колонке распределены платежи на погашение недоимки, во второй — текущие налоги, авансовые платежи, сборы и страховые взносы, штрафы разделены на третью колонку. Вы увидите, что заплатить штраф можно только в том случае, если платежом «покрыты» две первоочередные задачи В следующей таблице показано количество штрафов, которые можно оплатить.

Готовить, обрабатывать и отправлять справки в ФНС и другие государственные службы удобно через справочную службу «Онлайн Сплинтер».

Преимущества «Онлайн Сплинтер».

1. минимальные требования к онлайн-решению на рабочем месте — не требуется мощный компьютер

2.

Бюджетные и корреспондентские договоры с ФНС и ПФР — все счета-фактуры, а также ФНС, бесплатны при автоматической работе. 4. договоры с магазинами и книгой продаж — бесплатно по всем счетам-фактурам.

4. удобная работа со многими компаниями, отчеты для многих организаций в рабочей среде.

5. поддержка клиентов 24/7 по телефону и электронной почте — 24 часа в сутки, 7 дней в неделю. Чат — на сайте, в интерфейсе программы, на сайте myalpari — ежедневно с 09:30 до 18:00 (по московскому времени).