Многие знают, что продажа квартир и домов физическими лицами облагается налогом на доходы физических лиц. Поскольку количество продаж гаражей и договоров купли-продажи гаражей сокращается, число налогоплательщиков, которым приходится сталкиваться с налогообложением таких сделок, значительно меньше. Объясните, платит ли налог с продажи гаража первоначальный владелец недвижимости.

- Налоги должны быть уплачены при продаже гаража

- Когда налог не уплачивается при продаже гаража?

- Какие налоги уплачиваются при продаже гаража?

- Пример 1

- Пример 2

- Пример 3

Нужно ли платить налог с продажи гаража

В соответствии с подпунктом 5 пункта 1 статьи 208 Налогового кодекса РФ НДФЛ облагается выручка от продажи недвижимого имущества, находящегося на территории Российской Федерации. Таким образом, продажа гаража является налогооблагаемой операцией, и, следовательно, налог с его продажи подлежит уплате. Однако в Налоговом кодексе РФ перечислены определенные условия, при которых бывший владелец может быть полностью или частично освобожден от уплаты налога в бюджет.

В каких случаях не нужно платить налог с продажи гаража

Продавцы гаражей освобождаются от уплаты налога и подачи декларации 3-НДФЛ, если имущество находилось в собственности более пяти лет (пункт 4 статьи 217.1 Налогового кодекса РФ). Минимальный срок владения уменьшается до трех лет, если имущество было зарегистрировано налоговым резидентом до 1 января 2016 года или получено в соответствии с (пункт 3 статьи 217.1 Налогового кодекса РФ).

- Договоры дарения или наследование от близких родственников (например, детей, родителей, бабушек и дедушек),

- Приватизация недвижимости,

- Договоры аренды.

Резидентом считается лицо, находящееся на территории Российской Федерации более 183 дней в течение любого последовательного 12-месячного периода (пункт 2 статьи 207 Налогового кодекса Российской Федерации).

Срок владения определяется с момента регистрации имущества в Рослисторе или с даты получения акта приема-передачи имущества в гаражно-строительном кооперативе при условии полной выплаты пая. (Письмо Управления Федеральной налоговой службы № БС-19-11/237@ от 17 июня 2021 года).

Каков порядок налогообложения при продаже индивидуальным предпринимателем недвижимого имущества? Ответ на этот вопрос можно найти на сайте «КонсультантПлюс» — получите пробный доступ к системе КонсультантПлюс и получите доступ к материалам бесплатно.

Какой налог платится с продажи гаража

Для целей налогообложения выручкой считается сумма, указанная в договоре купли-продажи, или 70 % от кадастровой стоимости объекта в зависимости от того, что больше (ст. 214.10 НК РФ, стр. 2). Для определения суммы налога, подлежащей уплате при продаже гаража, вырученные средства умножаются на действующую налоговую ставку.

- Для резидентов РФ — 13 % (ст. 224, п. 1, пп. 1 п. 1 НК РФ),

- для нерезидентов — 30 % (п. 3 ст. 224 Налогового кодекса РФ).

Резиденты РФ могут уменьшить налог при продаже гаража, если воспользуются выбранным ими имущественным вычетом (ст. 220, п. 2 НК РФ).

- 250, 000 руб,

- Расходы, понесенные при приобретении имущества. Документальное подтверждение имеется (даже если расходы были оплачены наследником или дарителем и ранее не декларировались).

Налоговый кодекс не предусматривает вычеты для нерезидентов.

Пример 1

В первый год владения гаражом Смирнов продал его за 230 000 рублей. При этом он решил применить скидку в размере 250 000 рублей. Кадастровая стоимость объекта составляет 200 000 рублей (70% от кадастровой стоимости = 140 000 рублей, поэтому налоговая база определяется по максимальной стоимости сделки).

Поскольку 230 000 руб. меньше имущественного вычета в 250 000 руб., налог с продажи гаража, которым Смирнов владел менее одного года, не уплачивается.

Пример 2

В 2023 году Сидоров заключил договор купли-продажи гаража за 400 000 рублей. Имущество находилось в собственности Сидорова полтора года. Платежных документов о покупке объекта не сохранилось. Кадастровая стоимость объекта составляет 580 000 рублей.

Поскольку 70% цены объекта превышает сумму, указанную в договоре, 406 000 рублей (580 000 х 70%) подлежат налогообложению. Чтобы уменьшить сумму, подлежащую уплате, Сидоров в своем заявлении заявил имущественный вычет в размере 250 000 рублей: налог с продажи гаража в 2023 году составит (406 000 — 250 000) х 13 % = 20 280 рублей.

Пример 3

Петров продал гараж за 1 000 000 рублей, двумя годами ранее он купил его за 850 000 рублей, документы на него сохранились. Кадастровая стоимость объекта составляет 1 020 000 рублей. Поскольку 70 % от стоимости имущества (1 020 000 х 70 % = 714 000 рублей) меньше суммы, полученной по договору, налогооблагаемый доход составляет 1 млн рублей.

Какой налог заплатит Петров с продажи гаража? Поскольку расходы на покупку подтверждены документально, то сумма платежа составляет (1 000 000 — 850 000) х 13 % = 19 500 рублей.

Расходы должны быть подтверждены такими документами, как копия договора купли-продажи, расписка продавца о получении денежных средств, выписки с банковских счетов и квитанции.

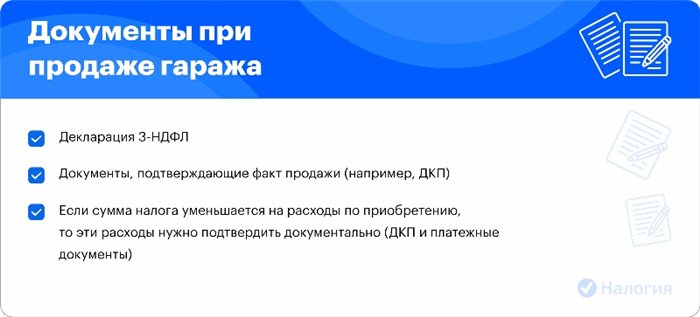

Подача декларации

О полученных доходах и подлежащих уплате налогах необходимо заявить в ФНС до 30 апреля следующего года (пункт 1 статьи 229 Налогового кодекса РФ). Для этого подается декларация 3-НДФЛ, форма которой ежегодно меняется.

С 2020 года — 70% от стоимости объекта по земельному участку (закон требует объяснений от налогоплательщика), если налоговые органы не располагают информацией о цене сделки (ст. 214. 10, п. 3 ФЗ РФ при отсутствии информации о цене сделки). В этом случае налоговые органы рассматривают вычет в размере 250 000 рублей. Кроме того, с прежнего владельца взыскивается штраф за непредставление декларации 3-НДФЛ — 5 % от неуплаченной суммы налога за каждый месяц просрочки отчетности, не менее 30 % от неуплаченной суммы налога и не более 1000 рублей (п. 1 ст. 119 НК РФ) и штраф.

Кроме того, с 2021 года, благодаря Федеральному закону 305-ФЗ от 02. 07. 2021, о вычетах нельзя будет сообщать в ФНС, если доход от продажи товаров нерезидентов не превышает 250 000 рублей, то есть не превышает сумму налога. Налоговые органы вправе затребовать объяснения у бывшего владельца гаража для проведения проверки.

Итоги

Если гараж, находящийся в собственности, продан на срок меньше предусмотренного (3-5 лет), налогоплательщик должен представить справку по форме 3-НДФЛ. Если налоговая база превышает вычеты, налог должен быть уплачен в бюджет. Срок подачи декларации истекает 30 апреля; в 2023 году, поскольку этот день является праздничным, срок переносится на ближайший рабочий день.

Более полную информацию по этому вопросу вы можете найти на сайте КонсультантПлюс. Протестируйте бесплатный доступ к системе в течение двух дней.

Нужно ли платить налог с продажи гаража?

Согласно Налоговому кодексу РФ, с продажи гаражей и другой недвижимости, например, граждане обязаны уплатить подоходный налог по ставке 13 %. Однако во многих случаях эта сумма может быть существенно снижена, а во многих случаях закон освобождает граждан от уплаты налога с подобных сделок. Это зависит от года, в течение которого гараж (или другое имущество) принадлежит продавцу, и других аспектов.

Нужно ли платить налог с продажи гаража: цифры и примеры

Закон предусматривает, что подоходный налог не уплачивается, если гараж находился в собственности более трех лет. Это также освобождает вас от обязанности подавать декларацию в налоговые органы.

Если продавец является относительно недавним владельцем гаража и решил его продать, он может заплатить налог по одному из двух вариантов, а также при наличии или отсутствии определенных дополнительных документов.

- Из вырученных от продажи средств вычитается сумма в 250 000 рублей (налоговый вычет на недвижимость) для определения оставшейся суммы налога. Все на той же основе 13%,

- Для второго варианта необходимо предоставить документы, подтверждающие расходы продавца на момент покупки гаража. То есть документальное подтверждение предыдущей сделки, в данном случае 13 %, рассчитывается исходя из получившейся суммы после вычетов. Расходы продавца производятся в момент покупки из суммы дохода, полученного от продажи.

Тот же вариант применим и к сделкам с другими объектами недвижимости.

Предположим, кто-то продает свой гараж. Если он решит заплатить налог по первому варианту, то для расчета налога с 300 000 он должен вычесть 250 и уже из оставшихся 13 % вычесть 50 000. 6. Осталось 5 000 евро. Теперь, если гараж продается за 900 000, 13% уже определены в 650 000 (после удаления компании), что дает 84 550.

Если продавец выберет второй вариант, то каким налогом облагается продажа гаража? Это зависит от того, сколько он потратил на покупку и сколько выручил от продажи. Получив 300 000 от покупателя гаража, ранее купленного за 250 000, налог определяется в первом случае, то есть в том же размере, что и 50 000.

Примечание: Для сравнения расходов и доходов необходимы документы, подтверждающие получение денег предыдущим владельцем, например, простая справка.

Декларирование

Все денежные операции с гаражами, относящимися к категории налогоплательщиков, должны быть задекларированы в налоговом органе по месту жительства. Декларация должна быть подана до 30 апреля года, следующего за годом совершения сделки. Если продавец не сделает этого, он может быть оштрафован за каждый месяц просрочки на 5 % от суммы неуплаченного налога, причитающегося государству. Эти штрафы не могут быть меньше одной тысячи рублей, но не могут превышать 30 % от суммы неуплаты. При этом штрафы могут быть наложены даже в том случае, если проданное имущество не облагалось налогом по закону.

После того как продавец задекларирует выручку, он должен заплатить налог до 15 июля года, следующего за годом, в котором состоялась сделка и были получены средства. В случае неуплаты налагается штраф.

Как подать заявление:

- Подать заявление лично в налоговую инспекцию налоговой службы,

- Заказным письмом.

- С помощью онлайн-сервиса Интернет-сервис,

- Известно, что у гражданина-представителя есть заместитель нотариуса, который оговаривает действовать от его имени в налоговой инспекции, или через родственника-родителя.

Во втором и третьем случаях для подписания заявления необходимо снова привлекать службу.

Можно ли не уплачивать налоги, если являешься собственником гаража менее 3 лет?

Продав гараж, его бывший владелец также может избежать уплаты налогов. Это справедливо, если человек продает недвижимость за ту же сумму, использует документы или продает за меньшие деньги, чем купил. Иными словами, он выбрал второй вариант уплаты налога по режиму: 13% (доходы — расходы). Если гараж стоимостью 5 000 тысяч был куплен и продан за ту же сумму, налог не взимается. Однако в этом случае гражданин должен снова направить сделку в налоговые органы и соблюсти установленные законом сроки. Лица, получающие от продажи имущества налоговые вычеты на недвижимость, платить не обязаны.

Платят ли пенсионеры налог с продажи гаража?

Пенсионеры пользуются льготами, предусмотренными Законом о государственном пенсионном обеспечении. Даже если они владели гаражом менее трех лет, государство освобождает их от уплаты налога с продажи гаража.

Какие требуются документы

Перед походом в налоговую инспекцию желательно собрать всю документацию, которая позволит вам принять имущественный дисконт и определить точную сумму налога к уплате. Пакеты документов могут различаться, но между сертификатом предпочтения и документацией обычно требуются.

- Копия договора купли-продажи гаража,

- копия свидетельства о том, что продавец является собственником постройки; и

- заполненный образец формы заявления,

- копия документов, подтверждающих расходы, понесенные на приобретение гаража; и

- справка о ежегодном поступлении (или непоступлении) доходов от собственности,

- копия паспорта или другого документа, удостоверяющего личность.

Помимо копий, необходимо также иметь прототип для заверения специалистом налоговой службы. Пакет необходимых документов должен быть определен заранее.

Основные нюансы

Следует обратить внимание на ряд оттенков, при которых продажа гаража может как увеличить налоговое бремя продавца, так и уменьшить его.

Важно знать при продаже гаража:

- Подготовить гараж за три года недостаточно. Граждане должны получить свидетельство о регистрации не менее чем за три года до продажи. Если объект фактически находился в собственности много лет, но был приватизирован в течение трех лет, то с выручки от продажи объекта будет уплачен налог.

- Если гараж продается вместе с участком, это позволяет сократить расходы. Реальный налоговый вычет при продаже гаража и участка может быть достигнут (скидка при продаже участка может составить до 1 млн), но только если регистрационные свидетельства получены отдельно,

- Закон также предусматривает, что те, кто получил этот объект по наследству, могут подтвердить это свидетельством о праве на наследство. Однако для получения такого документа необходимо заплатить пошлину в размере от 0,3 до 0,6 от стоимости имущества и потратить ее на оплату услуг нотариуса (с членов семьи, проживающих вместе с наследодателем, проживающих в том же месте после его смерти, пошлина не взимается).

- Добавить закладку

- Распечатать

- Задать вопрос

- Подпишитесь на

- Канал яндекс.дзен

Налог с продажи гаража

Как и доход физического лица, продажа гаража представляет собой операцию, подлежащую налогообложению. В статье рассказывается, когда нужно платить налог с продажи гаража, а когда нет, как законно уменьшить свои налоговые обязательства и как отчитаться в ФНС без санкций.

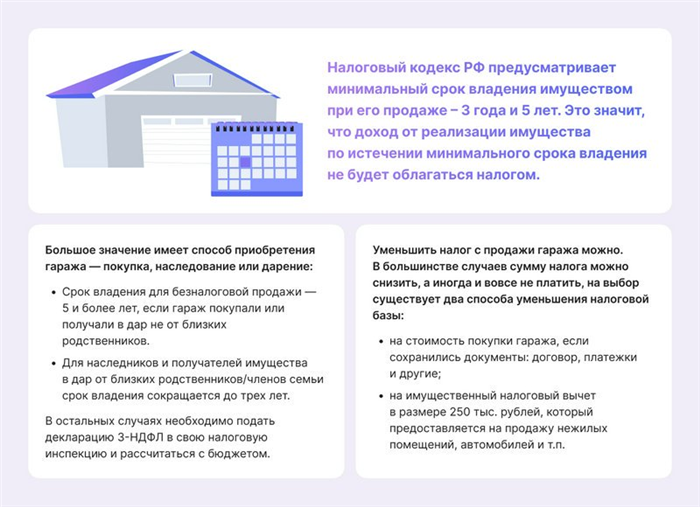

Срок владения имуществом для освобождения от НДФЛ

- Если гараж был куплен или получен в дар, а не от близкого родственника, то не облагаемая налогом продажа имущества происходит более пяти лет.

- Для наследников и получателей имущества в дар от близкого родственника/родственника срок владения сокращается до трех лет.

В противном случае необходимо подать в налоговую инспекцию декларацию 3-НДФЛ и заплатить в бюджет.

Как посчитать срок владения гаражом

Срок владения исчисляется с момента государственной регистрации недвижимости в Лос-Рестресте или, если дарение паев было полностью оплачено, с момента подписания акта приема-передачи в гаражно-кардиологическом кооперативе (ГКС).

Срок владения имуществом, переходящим в порядке наследования, рассматривается по-разному. Право собственности переходит в день открытия наследства и в день смерти распорядителя.

Как определить доход с продажи гаража

Некоторые продавцы занижают стоимость документов, чтобы заплатить меньше налога. Налоговые инспекторы должны выявить этот факт и понять, что может быть доначислен подоходный налог. Поэтому при определении налогооблагаемой базы (суммы, с которой должен взиматься налог) проверьте кадастровую стоимость объекта на 1 января года продажи, которую можно узнать на сайте Росреестра или в выписке из Единого государственного реестра недвижимости (ЕГРН). Выписка предоставляется Управлением Росреестра или МФЦ в течение трех рабочих дней.

Сравните цену по договору купли-продажи объекта с суммой, соответствующей 70 % от стоимости его недр. Для расчета подоходного налога для физических лиц необходимо выбрать наибольшее значение.

Например, гараж продается за 950 000 рублей. Стоимость подвала составляет 1 млн рублей, а 70% от 1 млн — 700 000 рублей. Ваш доход — это наибольшая стоимость по договору и, соответственно, цена.

Рассмотрим стоимость гаража по договору — 500, 000 рублей и стоимость подвала 800, 000 рублей. 800 000 * 70 % = 560 тысяч рублей. Сумма, рассчитанная с учетом кадастровой стоимости, будет выше. Это и будет ваш доход по НДФЛ.

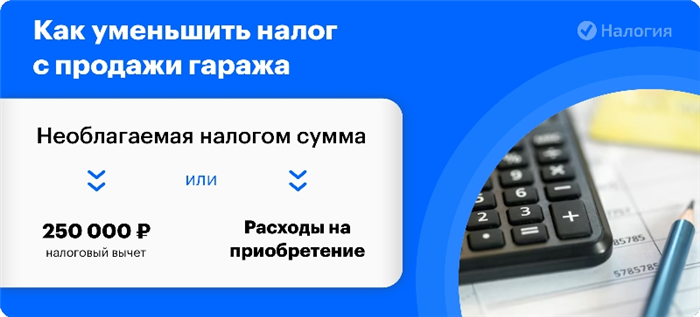

Как уменьшить налог с продажи гаража

В большинстве случаев сумма налога уменьшается, а может и вовсе не уплачиваться. Налоговый кодекс РФ предлагает два варианта уменьшения налоговой базы.

- Если сохранились документы о цене покупки гаража: договор, платежная карта и т. д,

- Для нерезидентов налоговый вычет по недвижимости в размере 250 000 рублей, предоставляемый при продаже автомобилей и т. д.

Физические лица, не являющиеся резидентами Российской Федерации, не вправе претендовать на получение налогового вычета при продаже недвижимости. Это означает, что со всех доходов они должны уплатить налог с продажи недвижимости, в том числе с продажи гаражей, причем ставка подоходного налога должна составлять 30 %.

Если гараж был приобретен менее пяти лет назад и сохранились документы о покупке, то выгоднее в качестве налоговой базы использовать разницу между рыночной и продажной ценой. Самое главное — сосредоточиться на полном пакете подтверждающих документов.

Какой метод использовать — решать вам, а налоговые консультанты ndflka. ru подберут для вас оптимальный вариант и подготовят отчет для ФНС с учетом всех норм налогового законодательства.

ndflka. ru примеры практики налоговых специалистов онлайн-сервиса

Подписчик обратился в NDFLKA. RU: Какой налог я должен заплатить за продажу гаража? Эксперт внимательно изучил документы. Затем он произвел расчеты с использованием двух вариантов скидок и определил наиболее выгодный для клиента. Эти расчеты выглядят следующим образом

Документальные данные: стоимость гаража по договору купли-продажи — 450, 000 рублей, 70% от кадастровой стоимости — 500, 000 рублей. Рыночная стоимость гаража — 400, 000 рублей. Срок владения менее 5 лет.

Налоговая база выше стоимости, указанной в договоре, поэтому в нее попадает 70% от кадастровой стоимости объекта.

Расчет с учетом цены покупки:

Налоговая база — 500, 000-400. 000 = 100, 000

Налог с продажи гаража = 13 000 рублей (100 000 * 13%).

Расчет с учетом скидок на недвижимость:

Налоговая база — 500, 000-250, 000 = 250, 000

Налог с продажи гаража = 32 500 рублей (250 000 * 13 %).

Из расчетов эксперта видно, что первый вариант для клиента выгоднее на 19 500 рублей.

За общий доход от продажи нескольких гаражей в том же году предлагается 250 000 рублей.

Например, в один год было продано два гаража на общую сумму 1 млн рублей. Стоимость каждого гаража по отдельности не может быть уменьшена на 250 000. Расчет налоговой базы таков: 1 млн — 250 000 = 750 тыс. рублей.

Однако если объект находится в общей долевой собственности, каждый пайщик продает свою долю по отдельному договору и претендует на скидку в 250 000 рублей.

На сайт ndflka.ru обращаются Сергей и Иван, два владельца одного гаража. Нужно ли платить налоги с продажи гаража? Какую сумму должен заплатить каждый владелец? В документах, поданных через онлайн-сервис, указано следующее

- Общая стоимость гаража — 1,2 млн руб,

- 70% от кадастровой стоимости — 980 тысяч рублей,

- Документы о покупке отсутствуют,

- Доли разделены поровну — 50/50,

- Каждый собственник продал свою долю по отдельному договору с трением 600, 000.

Эксперт рассчитал, какой налог должен будет заплатить каждый из предыдущих владельцев гаража.

Налоговая база одного и второго продавца = 350, 000 рублей (600 000-250 000), где 250 тысяч рублей — соответствующая скидка на недвижимость.

Сумма налога с продажи гаража, которую должен заплатить каждый владелец = 45, 500 рублей (350, 000 * 13%).

Сроки подачи декларации и уплаты НДФЛ

До 30 апреля года, следующего за годом, в котором состоялась сделка, бывший владелец гаража должен подать декларацию 3-НДФЛ в инспекцию по месту жительства. Декларация необходима, даже если налог равен нулю. Налоги должны быть перечислены в бюджет до 15 июля того же года.

Начиная с доходов 2021 года, если сумма сделки не превышает, отчет в налоговые органы подавать не нужно.

- Для домов — 1 млн рублей,

- Для прочей недвижимости, включая гаражи, — 250 000 рублей.

Например, если по другой причине налог от продажи гаража равен 0, доход превышает 250 000 рублей, но меньше стоимости покупки, то подается декларация по общему классу.

За несвоевременную подачу декларации и уплату налога предусмотрена административная ответственность. Размер штрафа зависит от вида нарушения.

- 5% от суммы подоходного налога физических лиц, но не более 1 000 рублей, 30% от неуплаченного налога — за нарушение сроков подачи декларации,

- 20% НДФЛ с доначисленных сумм ошибочного дохода, 40% от осмотрительных показаний (если инспекция докажет),

- За каждый календарный день просрочки автоматически начисляется пеня в размере 1/300 базовой процентной ставки Центрального банка.

Подводим итоги:

- Доход от продажи гаража не облагается налогом при условии соблюдения минимального срока владения (три или пять лет).

- Прежний владелец может уменьшить доход от продажи гаража на 250 000 рублей.

- Каждый совладелец имеет право уменьшить стоимость своей доли на 250 000 рублей, если продажа оформлена отдельным договором.

- Чтобы не допустить ошибок при расчете, заполнении деклараций и сборе важных документов, желательно проконсультироваться со специалистом.

Налог на продажу гаража: как правильно платить и уменьшить его размер?

Кто может уменьшить налоги при продаже гаража, учитывая срок владения им, условия вычетов и возможность перенести расходы на строительство на цену текущего года, и какие правовые механизмы следует применить?

|Москва, Лафаил.2023-01-19Категория: недвижимость274 1

Ответы юристов (1)

- Артемьев Ярослав

Ярослав Атемьев, юрист, Москва.На сайте: 1672 дняОтветов: 5193 Рейтинг: 10

В соответствии со статьей 217.1 Налогового кодекса РФ налог с продажи гаража уплачивается независимо от срока владения им. Однако в пункте 17.1 Кодекса, втором абзаце статьи 217.1, указано, что все скидки на недвижимость распространяются только на дома, но не на гаражи.

Если гараж построен самостоятельно, то расчет налога может быть принят, если он соответствует налоговым требованиям Российской Федерации в части уменьшения налога. Однако если гараж продается по цене ниже стоимости строительства, это может повлиять на сумму налога. Он рассчитывается исходя из разницы между ценой продажи и ценой покупки.

В целом, для получения более точной информации по данному вопросу рекомендуется обратиться к компетентному налоговому юристу, который сможет дать полную и точную консультацию в соответствии с действующим законодательством.

#2545274 2023-01-19 18:54:02Ярослав Атемьев, юрист, Москва.На сайте: 1672 дняОтветов: 5193 Рейтинг: 10

В соответствии со статьей 217.1 Налогового кодекса РФ налог с продажи гаража уплачивается независимо от срока владения им. В пункте 2 пункта 17.1 статьи 217 Кодекса указано, что скидки на недвижимость распространяются только на дома, т.е. не на гаражи.

Если вы построили гараж самостоятельно, расходы на строительство не включаются в налоговую базу при продаже гаража и, следовательно, не уменьшают налог, уплачиваемый при продаже гаража. Доходом в этом случае будет разница между ценой продажи гаража и расходами на покупку и ремонт, поэтому расходы на строительство не могут быть перенесены на текущую цену.

Обратите внимание, что конкретный ответ на ваш вопрос, т. е. можете ли вы уменьшить налог, уплачиваемый при продаже недвижимости, может зависеть от различных обстоятельств и индивидуальных особенностей каждого случая. Поэтому рекомендуется обратиться за консультацией к опытному юристу, который сможет дать вам более точный ответ, исходя из ваших конкретных обстоятельств.

#2550059 2023-01-19 18:54:02Ярослав Атемьев, юрист, Москва.На сайте: 1672 дняОтветов: 5193 Рейтинг: 10

Для решения вопроса о налоге с продажи гаража необходимо обратиться к Налоговому кодексу РФ, в частности к статье 217.1. Документами, которые могут потребоваться для расчета налога, являются документы, касающиеся покупки гаража, документы, касающиеся строительства и реконструкции гаража, документы, подтверждающие продажную цену гаража, и другие документы, связанные со сделкой.

Согласно пункту 1 статьи 217 Налогового кодекса, если гараж находился в собственности продавца менее пяти лет, налоговая база определяется как разница между ценой продажи и ценой покупки гаража. Если гараж находился в собственности более пяти лет, то налоговая база не рассчитывается. При этом, как вы правильно заметили, существуют дополнительные налоговые льготы для жилой недвижимости.

Что касается затрат на строительство и налоговых льгот, то следует понимать, что строительство и благоустройство гаража может повлиять на его стоимость. Однако Налоговый кодекс не предусматривает налоговых льгот на основании затрат на строительство. Поэтому налоговая база по-прежнему определяется как разница между ценой продажи и ценой покупки гаража. Следует отметить, что расходы на строительство могут быть перенесены на текущий год только при наличии официальных документов, подтверждающих эти расходы, например, квитанций, чеков или смет.

Кроме того, если у вас возникли проблемы или вопросы, связанные с налоговым законодательством, советуем вам обратиться к квалифицированному налоговому юристу. Они помогут вам разобраться в ситуации и подготовят все необходимые документы для решения вопроса.

#2656108 2023-01-19 18:54:02Ярослав Атемьев, юрист, Москва.На сайте: 1672 дняОтветов: 5193 Рейтинг: 10

Чтобы ответить на налоговые вопросы о продаже гаража, вы должны предоставить документы, подтверждающие продажу гаража, независимо от того, как долго он находился на этой территории, а также информацию о дате и стоимости продажи. рынке и продаже.

В отношении периода владения и налогообложения следует обратиться к Налоговому кодексу Российской Федерации, а именно к статьям 217 и 217.1. Что касается гаражей, то период владения в данном случае не является обязательным для расчета налога, а зависит от метода налогообложения, используемого продавцом.

Вопрос имущественных скидок регулируется пунктом 2 статьи 217.1 Налогового кодекса РФ, согласно которому скидки предоставляются только на дома. Таким образом, при продаже гаража скидки не предоставляются.

Что касается возможности снижения налогов при строительстве гаража, то следует отметить, что Налоговый кодекс РФ не предусматривает механизма налогового вычета для выручки от продажи имущества при самостоятельном возведении. Напротив, если владелец учитывает расходы на улучшение своего имущества, базовая налогооблагаемая стоимость может быть уменьшена.

Хотя затраты на строительство нельзя перевести в цену в этом году, учет затрат на улучшение гаража в качестве капитальных расходов может привести к налоговому вычету при последующих продажах.

В любом случае, для получения более конкретной информации и точного расчета налогов и скидок рекомендуется обратиться к опытному налоговому консультанту или юристу, специализирующемуся на российском налоговом законодательстве.

Кто может не платить налог при продаже гаража в 2023 году

К продаже гаражей, машиномест или стоянок применяются те же общие налоговые правила, что и к недвижимости, например, комнатам, квартирам или жилым домам. А именно, подоходный налог для физических лиц (FEPPS), 13%.

И даже в случае с небольшим железным гаражом за 500 000 рублей где-нибудь на окраине города или автостоянкой за 2 000 000 рублей в престижном жилом комплексе. Только в первом случае первоначальный владелец должен перечислить в ФНС 65 000 рублей, во втором — 260 000 рублей после продажи.

Однако есть несколько категорий граждан, которые не обязаны платить этот налог в 2023 году.

Владеющие гаражом больше 3 или 5 лет

Если недвижимость находилась в собственности более минимального срока владения, установленного законом, им не придется платить 13% государству за продажу гаража или парковочного места.

Если гараж унаследован или получен в подарок от члена семьи или близкого родственника, минимальный срок владения составляет три года. Кроме того, если он не относится к имуществу и считается «другим имуществом». Под это определение подпадают гаражи-ракушки, сараи и другие сооружения без фундамента, которые можно перемещать без потери целостности.

Во всех остальных случаях, включая покупку, минимальный срок владения гаражом или парковочным местом составляет пять лет. Срок владения гаражом исчисляется с даты государственной регистрации права собственности на него. Она указана в свидетельстве о праве собственности, выданном до 15 июля 2016 года, или в выписке из Единого государственного реестра недвижимости.

Продавшие дешево или без прибыли

Во всех остальных случаях также можно не платить НДФЛ, если гараж или машиноместо продано до истечения минимального срока владения, то есть если недвижимость находилась в собственности менее трех или пяти лет.

Во-первых, такая возможность предоставляется в виде ежегодного налогового кредита, то есть уменьшения налога на недвижимость. Максимальная сумма за гараж или парковочное место составляет 250 000 рублей в 2023 году. Это означает, что при продаже автомобиля налог не уплачивается. Гараж, проданный за 200 000 рублей, продается только через год.

И во-вторых, НДФЛ не нужно платить, если гараж продается за ту же сумму, за которую он был куплен годом или двумя ранее. Например, предположим, что гараж был куплен в 2021 году за 700 000 рублей и продан в 2022 году за ту же сумму — 700 000 рублей. В этом случае сделка не приносит владельцу никакого дохода, поэтому налог с нее не уплачивается. Однако об этом необходимо сообщить в налоговые органы до 30 апреля года, следующего за продажей, подав нулевую декларацию 3-НДФЛ.

Налог с продажи гаража

Мы уже знакомы с тем, что при продаже квартиры или автомобиля необходимо уплатить НДФЛ. Но что делать, если вы продаете гараж? Что это такое? Недвижимость или другое имущество? Какими будут правила уплаты налога с продажи гаража в 2023 году? И можно ли его уменьшить? Обо всем этом — в данной статье.

Нужно ли платить налог с продажи гаража

Гаражи — такой же объект недвижимости, как и любая другая недвижимость. А раз так, то его продажа облагается налогом по общим правилам. Налог рассчитывается просто — 13 % от продажной стоимости.

Пример Иванов продал гаражный бокс за 1 млн рублей. НДФЛ в этом случае составит 130 000 рублей (1 000 000 * 13%).

Через сколько лет можно продать гараж без налога

Если недвижимость находилась в собственности более минимального срока, налог при продаже не уплачивается. Однако период продажи без уплаты налога распространяется на недвижимость, а период продажи без уплаты налога — на другую недвижимость. Как определить, какие строения считаются гаражами? Более того, это принципиальное различие и определяет минимальный срок владения, а значит, и обязанность по уплате НДФЛ. Рассмотрим следующее.

Специалист по налогообложению — опыт работы 3 годаЗадать вопрос

Неправильный расчет минимального срока владения может привести к штрафу. Обратитесь к нашим специалистам. Мы изучим вашу документацию и в течение двух дней заполним справку 3-НДФЛ и предоставим ее в формате PDF и XML.

Когда гараж — недвижимое имущество

- Получен в дар от близкого родственника.

- Получен в качестве наследства.

Все остальные случаи.

Должен ли я платить налог с продажи? Нет. В случае безналоговой продажи наследственное имущество должно находиться в собственности не менее трех лет. Если имущество находилось в собственности четыре года, это является основанием для безналоговой ликвидации.

Когда гараж — иное имущество

Гараж классифицируется как остаточное имущество, если его можно переместить без ущерба для конструкции. Это может быть сарай, неосновательное строение, ракушка или любая другая переносная конструкция.

Минимальный срок владения таким имуществом составляет три года.

Г-н Иванов приобрел ракушки в 2018 году и продал их в 2022 году. Он не должен платить 13%, так как минимальный срок владения имуществом, к которому относится ракушка, уже истек. Гражданин Иванов владеет имуществом четыре года.

Как уменьшить налог

Легально уменьшить налог с продажи гаража можно двумя способами: применив вычет в размере 250 000 рублей или вычтя из дохода расходы на приобретение.

ФОТО: Как уменьшить налог с продажи гаража

Налоговый вычет при продаже гаража

По закону максимальный размер имущественного вычета составляет 250 000 рублей. Эта сумма вычитается из дохода, указанного в договоре, а с оставшейся суммы можно заплатить НДФЛ.

Таким образом, 13% рассчитывается с остатка, а не со всей суммы, что уменьшает налоговую базу и итоговую сумму налога (пункты 1 и 2 статьи 220 ФЗ РФ).

Если льгота распространяется на весь доход, то НДФЛ равен нулю.

Егорова продала гаражный бокс за 200 000 рублей. Воспользовавшись льготой, он уменьшил свою налоговую базу (доход от продажи) до нуля. Егорова декларирует свой доход и не подает декларацию 3-НДФЛ.

Уменьшение дохода на расходы

Второй способ формального уменьшения налога — это уменьшение налогооблагаемого дохода на расходы, понесенные при приобретении имущества. Все выплаты должны быть подтверждены документально (статья 220, пункт 2, второе предложение Федерального налогового кодекса РФ).

Г-н Захаров купил два года назад гаражный бокс за 1 млн рублей. Он продал его за 1 250 000 рублей. Если Захаров воспользовался скидкой, то налог нужно заплатить с 1 миллиона: 13% * (1, 250, 000 — 250, 000) = 130, 000 рублей.

Однако Захаров уменьшил свой доход за счет расходов на приобретение, заплатив 13 % * (1, 250, 000 — 1, 000, 000) = 32, 500 рублей.

Как видите, преимущества очевидны. Кроме того, если у вас сохранились документы по сделке от предыдущих покупок этой недвижимости, вы вправе использовать их для уменьшения налоговой базы.

Фото: документы от продажи гаража

Какая сумма не облагается налогом при продаже гаража

Выручка от продажи недвижимости по цене ниже налогового вычета не декларируется и не облагается налогом. Для жилой недвижимости размер имущественного вычета составляет 1 млн рублей, для нежилой недвижимости, квартир, гаражей и автомобилей — 250 000 рублей. Это правило действует и в том случае, если срок владения недвижимостью составляет менее трех лет.

Попов купил гараж за 240 000 рублей, а через месяц продал его за 250 000 рублей. Поскольку вырученные средства равны налоговому вычету, Попову не нужно заполнять декларацию 3-НДФЛ и отчитываться по ней перед Федеральной налоговой службой.

Когда нужно подать декларацию

Декларация 3-НДФЛ и отчет о прибылях и убытках должны быть представлены до 30 апреля следующего года. Подоходный налог должен быть уплачен до 15 июля следующего года.

Документы можно направить в Федеральную налоговую службу через систему персональных данных на официальном сайте ФНС России, по почте, через электронный сервис «Налогия» или принести непосредственно в инспекцию.

В 2022 году Иванов продал гаражный бокс. До 30 апреля 2023 года он должен подать в налоговую инспекцию налоговую декларацию и до 15 июля 2023 года уплатить НДФЛ с суммы продажи гаража.

Рассчитайте сумму Все инструменты для расчета налогового вычета

Если недвижимость продается за меньшую или ту же цену, что и при покупке, налог не уплачивается. Однако необходимо подать налоговую декларацию. Исключение — если выручка от продажи меньше, чем сумма имущественного налогового вычета. В этом случае налоговую декларацию подавать не нужно.

Как часто можно пользоваться налоговым вычетом

Имущественный вычет при продаже гаража предоставляется без ограничений, но не может превышать максимальный размер налогового вычета в 250 000 рублей за календарный год.

Если в одном налоговом периоде продается несколько гаражей, то общий размер налогового вычета по НДФЛ по всем сделкам не может превышать 250 000 рублей. Уменьшение дохода на расходы может быть применено к любому объекту недвижимости.

Специалисты по налогообложению.

Индивидуальные налоговые вычеты предоставляются на недвижимость и другие активы. Это значительно снижает ваши налоговые расходы. Обратитесь к нашим специалистам. Мы подберем наиболее выгодный вариант снижения налога, подготовим декларацию 3-НДФЛ и предоставим ее вам в формате PDF и XML.

Мы заполним декларацию 3-НДФЛ от вашего имени.Типичный вариант.

Чтобы уменьшить налог для интуитивных производителей, заполните декларацию 3-НДФЛ самостоятельно.

Максимально.

Наши специалисты проверят вашу документацию, заполнят декларацию 3-НДФЛ для получения налоговых вычетов и подадут ее в Федеральную налоговую службу.

3, 490₽Оптимально.

Наши специалисты изучат вашу документацию, рассчитают максимальный размер налогового вычета, заполнят декларацию 3-НДФЛ по налоговому вычету и направят ее в Федеральную налоговую службу.

Продаем гараж: как рассчитать и заплатить налоги

Ваша обязанность по уплате подоходного налога (НДФЛ) зависит от того, как долго вы владели продаваемым имуществом. Если на момент продажи вы владели гаражом более пяти лет (в некоторых случаях — трех лет), вы не обязаны платить налог. Вы также не обязаны декларировать доход. Вы сами должны представить в налоговые органы отчет о прибылях и убытках. Если доход меньше, вы обязаны это сделать. Однако вы можете уменьшить свой доход при расчете налога (вычитая имущество и расходы). В любом случае доход должен быть задекларирован.

Когда не надо платить налог и сдавать декларацию 3-НДФЛ

Как уже говорилось, налог не уплачивается, если на момент продажи вы владели гаражом более пяти лет (то есть 60 месяцев подряд). Например, предположим, что вы купили недвижимость 15 марта 2023 года; вы можете продать ее без уплаты налога после 15 марта 2028 года. В этом случае вам не придется платить налог или подавать налоговую декларацию. При этом не имеет значения, какой у вас доход.

В некоторых случаях этот срок сокращается до трех лет (то есть 36 месяцев). Например, если гараж был получен в качестве наследства или подарка от близкого родственника. Информацию о том, какие родственники считаются «близкими», см. по ссылке. Например, 25 мая 2023 года гараж был подарен вам отцом; его можно продать без уплаты налогов после 25 мая 2026 года (в этот момент заканчивается 3 — х летний период).

Срок владения гаражом измеряется с даты регистрации права государственной собственности. Узнать это несложно, достаточно получить выписку из Государственного реестра прав собственности в МФЦ. Нужная дата будет указана в выписке. Из этого правила есть исключения. Это когда имущество получено в наследство. В этом случае право собственности возникает в день открытия наследства. Это дата смерти наследодателя. Дата государственной регистрации права собственности не имеет значения.

Поэтому, если на момент продажи эта недвижимость находилась в собственности более пяти лет, вам не нужно читать дальше. Вы освобождаетесь от обязанности платить налог и подавать декларацию о доходах. Если меньше — читайте ниже.

Как определить доход с продажи гаража

Существуют особые правила расчета дохода от недвижимости. Ваш доход рассчитывается как единое целое, но как максимальная сумма.

- или продажная цена гаража на основании договора купли-продажи, заключенного с покупателем,

- или 70 % от стоимости его подвала. Вы можете определить это в электронном виде в нашей услуге «Узнайте кадастровую стоимость вашей недвижимости».

Какая из двух величин окажется выше, та и будет вашим доходом. Исходя из этого, рассчитывается налог с продажи гаража.

Пример Продаем гараж за 240 000 рублей.

Состояние 1.Стоимость его подвала составляет 489 000 рублей. Тогда 70% от стоимости подвала составляет: 489 000 рублей х 70% = 342 300 рублей.

Наибольшая цена — это цена оформления земли (342 300 рублей). Это и есть ваш доход.

Состояние 2.Его подземная стоимость составляет 268 000 рублей. Тогда 70 % от стоимости оформления земли составляет: 268 000 руб. х 70 % = 187 600 руб.

Наибольшая цена — цена продажи (240 000 руб.) по договору. Это ваш доход.

Сумма вашего дохода должна быть указана в декларации о доходах. С этой суммы дохода рассчитывается налог.

Как уменьшить доход от продажи при расчете налога

При расчете налога ваш доход может быть уменьшен на определенную сумму, установленную законом. Вам будет выгоднее, если вы уменьшите свой доход до максимальной суммы — это называется «подоходным налогом». Существует несколько законных способов сделать это. Например, ваш доход может быть уменьшен за счет

- уменьшения налога на недвижимость других продавцов — 250 000 руб,

- расходов на приобретение гаража (для всех), подтвержденных документально,

- расходов наследников на приобретение этого имущества, подтвержденных документально (только для тех, кто получил гараж в порядке наследования),

- расходы дарителя на приобретение этого имущества, подтвержденные документально (только для тех, кто получил это имущество в дар от родственников-родителей); и

- стоимость этого имущества задекларирована и уплачен подоходный налог при получении в дар (только для тех, кто получил имущество в дар, а не от родительского родственника, и только для тех, кто уплатил налог с его стоимости).

Вы вправе выбрать один из этих способов. Однако доступен только один. Применять более одного нельзя. Например, вы не можете уменьшить свой доход одновременно на вычет и на стоимость 250 000 рублей.

Уменьшать доход со скидкой целесообразно, если доход не превышает 250 000 рублей. В этом случае вам не нужно ничего доказывать в документах. Если же ваш доход превышает эту сумму, то выгоднее выбрать максимальную сумму, на которую вы можете уменьшить свой доход. Это либо скидка, либо расходы. Однако мы подчеркиваем, что расходы должны быть подтверждены документально.

Пример По договору гараж продан за 450 000 рублей. Это более 70 % от его подвальной стоимости.

Состояние 1.Стоимость покупки, подтвержденная в документе, составляет 180 000 рублей. В данной ситуации выгодно использовать скидки. В результате налогооблагаемый доход составляет: 450, 000 (доход) — 250, 000 (скидка) = 200, 000 рублей.

Состояние 2.Стоимость покупки, указанной в документе, составляет 320 000 рублей. В данной ситуации выгодно использовать расходы. Таким образом, налогооблагаемый доход составляет: 450, 000 (доход) — 320, 000 (вычет) = 130, 000 рублей.

Как посчитать налог с продажи гаража

Налог необходимо заплатить с дохода, превышающего вычеты (250 000 руб.) или рыночные расходы. Налоговая ставка составляет 13 %. Исключение составляют лица, не являющиеся налоговыми резидентами России. Они платят налог по ставке 30%. Напомним, что налоговым резидентом признается лицо, находящееся на территории России не менее 183 дней в течение 12 следующих подряд месяцев. Гражданство и место жительства не имеют значения.

Пример Вы продали гараж за 480 000 рублей. Вы владели им менее трех лет. Цена продажи превышает 70 % от его подземной стоимости.

Состояние 1.Расходы на момент покупки, указанные в документах, составляют 76 000 рублей. Доход уменьшается на сумму скидки. Налогооблагаемый доход составляет: 480, 000 (доход) — 250, 000 (скидка) = 230, 000 рублей.

Налоги подлежат уплате: 230, 000 руб. х 13% = 29, 900 руб.

Состояние 2.Стоимость покупки, указанная в документе, составит 375, 000 руб. Доход уменьшается на расходы. Налогооблагаемый доход составит 450, 000 (доход) — 320, 000 (уменьшенный) = 130, 000 рублей.

Необходимо заплатить налоги: 130 000 руб. х 13% = 16 900 руб.

Когда подавать декларацию и платить налоги

Доход от продаж необходимо указать в декларации по налогу на прибыль (форма 3-НДФЛ). Здесь же указывается сумма к уменьшению. Это может быть как скидка, так и расход. В документе также указывается сумма налога к уплате. Если налог не уплачивается (например, доход меньше вычета), необходимо указать, превышает ли доход от продажи 250 000 рублей.

Если расходы уменьшили ваш доход, к заявлению должна быть приложена копия документа, подтверждающего расходы на покупку гаража. Это может быть договор купли-продажи и квитанции от предыдущего владельца, подтверждающие, что вы заплатили деньги.

Декларация и документы должны быть представлены в местное налоговое управление до 30 апреля года, следующего за годом продажи. Налоги должны быть уплачены до 15 июля того же года.

Например, 15 августа 2023 года вы продали гараж, который принадлежал вам в течение трех лет. Вы должны его оплатить:

- Составить и отправить в инспекцию 3-ндфл.

- Если у вас есть доход, облагаемый НДФЛ, заплатите налог с продажи гаража.

Вы должны подать декларацию до 30 апреля и заплатить налог до 15 июля 2025 года.

Портал «Ваш налог» 2023.

С какой суммы берется налог с продажи гаража в 2023 году новый закон

Налог с продажи гаража является одним из платежей, подлежащих обязательной уплате в государственные фонды, по крайней мере, если имущество использовалось в течение срока, установленного на законодательном уровне. Сумма, полученная от сделки, равна доходу гражданина. В этом случае 13% должны быть уплачены в виде налога. Уплата этой суммы производится исходя из стоимости гаража, указанной в договоре купли-продажи. Некоторые категории граждан полностью или частично освобождаются от уплаты налога.

- Если вам придется платить налог после продажи гаража

- Какие оттенки следует учитывать при расчете налога

- Куда обращаться для расчета налога с продажи гаража

- Что произойдет, если вы откажетесь платить налог

- Какая сумма налога изымается с продажи гаража по новому законодательству

- Физические лица.

- Индивидуальные предприниматели.

- Компании и организации.

- Недействительность первой и второй групп.

- Ветераны войны.

- Герои государства.

- Платежи рассчитываются на основе налоговой базы и стоимости или цены подвала, указанной в договоре купли-продажи.

- Ставка налога составляет 13% для всех граждан без исключения.

- Налоговая база может быть уменьшена на 250 000 евро с помощью налоговых кредитов.

- Налог не взимается, если объем гаража составляет менее 250 000 рублей.

- Если гараж продается вместе с участком, то владелец имеет право на скидку в размере 1 млн рублей на участок, если эти документы оформлены отдельно.

- Если расходы на эксплуатацию или ремонт гаража возникли или были повреждены после его продажи, база может быть уменьшена или налог не взимается.

- Паспорт и номер НДС гражданина Российской Федерации.

- Свидетельство о праве собственности и копия договора купли-продажи.

- Декларация в формате 3-НДФЛ.

- Документы, подтверждающие расходы или убытки.

- Справка о доходах по форме 2-НДФЛ.

Обязательно ли платить налог после продажи гаража

Налоговый кодекс РФ устанавливает правила расчета налоговых платежей и определения налоговой базы. При этом неважно, что это за имущество. Главное, чтобы оно приносило прибыль. Таким образом, в некоторых случаях продажа гаража может быть учтена при сборе доходов владельца. Согласно закону, на недвижимость, приобретенную до 1 января 2016 года, должно быть потрачено не менее трех лет, до 1 января 2016 года — не менее пяти лет.

Налоги с продажи гаражей должны быть уплачены.

Уплата налога обязательна, но некоторые категории граждан от него освобождены. К ним относятся те, кто уехал в богатый отпуск. Они имеют право продать определенные виды имущества, не заплатив ни копейки в государственные фонды.

Однако если у пенсионера есть два гаража, которые он хочет продать, ему придется заплатить налог за один из них. В этом случае гражданин сам может сделать выбор и предпочесть наиболее дешевый вариант.

Пример: Федорову продаются два гаража в собственность; один стоит 300 000 рублей, второй — 500 000 рублей. Федоров должен выбрать один из гаражей, по которому получает 100-процентный вычет по налогу на доходы физических лиц. Второй вариант выбирается потому, что его стоимость самая высокая; в первом гараже стоимостью 300 000 рублей необходимо заплатить подоходный налог, который рассчитывается по обычным правилам.

При этом пенсионеры от выплат освобождаются.

Если гараж передается по договору дарения, налог платить не нужно, так как доход не был получен. Это правило распространяется и на гаражи, унаследованные от родственников-родителей. Новый владелец может продать его в любое время.

Какие нюансы стоит брать во внимание в процессе расчета налога

Владелец гаража должен знать основные тонкости расчета налога и потенциальные выгоды.

Последний вариант возможен только при наличии документов, подтверждающих расходы или ущерб. Это различные чеки, квитанции, договоры со строительными компаниями и договоры купли-продажи. Воспользоваться скидкой гражданин может только один раз в жизни. Одновременно применять несколько способов уменьшения налоговой базы нельзя. Собственник должен выбрать только один из них.

Пример. Гражданин Урасов в 2017 году приобрел гараж за 300 000 рублей. Право на скидку не было использовано в предыдущем периоде; в 2018 году Урасов продал гараж за 400 000 рублей. Расчет скидки: (400 — 250) * 13%. Сумма выплаты составит 19,5 тыс. рублей.

Пример. Гражданин Сибиров купил гараж в 2016 году за 350 000 рублей; через год он продается за 300 000 рублей, то есть владелец получает убыток в 50 000 рублей. На руках у него есть два договора купли-продажи, которые подтверждают отсутствие прибыли. Сибиров полностью освобожден от уплаты налогов.

Поскольку гараж относится к категории нежилой недвижимости, освобождение может быть использовано только для уменьшения налоговой базы. Сбор средств на расчетный счет под это не подпадает.

Куда обращаться для начисления налога с продажи гаража

После продажи гаража бывший владелец должен подать заявление в отделение Федеральной налоговой службы по месту регистрации. Это стоит сделать даже в том случае, если налогоплательщик понес убытки.

В ФНС необходимо предоставить следующий пакет документов

Декларацию по налогу на прибыль необходимо подать до 30 апреля года, следующего за отчетным. Сам налог необходимо уплатить до 15 июля. Таким образом, суммы за 2018 год будут уплачены в 2017 году. Налоговую декларацию можно заполнить самостоятельно по образцу, размещенному на информационном стенде Федеральной налоговой службы, или с помощью бухгалтера. Документация должна содержать числовую информацию о получении дохода за отчетный период. Документы можно подать лично, обратившись в Федеральную налоговую службу, по почте заказным письмом или через единый портал Госуслуг. Если документы подаются через представителя налогоплательщика, то он должен предоставить нотариально заверенную доверенность.

Что будет, если отказаться от выплаты налога

Многие владельцы наивно полагают, что о продаже их гаража не будет известно Федеральной налоговой службе и что они смогут избежать уплаты налогов. На практике граждане, не подавшие налоговую декларацию в установленный срок и не уплатившие сам налог, получают уведомление с указанием суммы накопленных штрафов и пеней. Налог с продажи гаража должен быть уплачен в любом случае. Обратите внимание, что декларация должна быть подана даже в том случае, если налогоплательщик получил убыток.3 — При условии отражения в НДФЛ налогоплательщик обязан предоставить документы, подтверждающие отсутствие прибыли. Если владелец игнорирует эту обязанность, на него налагается штраф, уплата которого неизбежна.

С какой суммы берется налог с продажи гаража по новому закону

Владельцев гаражей часто обманывают, указывая в договоре купли-продажи заниженную цену. Это позволяет уменьшить сумму налога или вовсе избавиться от этой обязанности. Такая практика противоречит закону. В связи с негативными последствиями для казны правительство приняло решение рассчитывать сумму налога исходя из зарегистрированной стоимости земли. Как правило, она ниже рыночной цены, поэтому ФНС остается выбирать, какую цену принимать в расчет. Если продажная цена выше, то ее использование не исключается. Стоит отметить, что в последние годы правительство стало добиваться повышения цен на регистрацию земли. В ближайшем будущем цена должна быть равна или выше рыночной.

© 2018 — 2023, Все о финансах. Все права защищены. Копирование материалов возможно только с разрешения автора.

( 11 оценок, в среднем: 4. 73 (из 5))Читать.

Правоприменительная практика и законодательство в Российской Федерации быстро меняются, и времени на обновление информации в статье может не быть. Актуальную правовую информацию, учитывающую индивидуальные нюансы вопроса, можно получить по круглосуточному бесплатному телефону

Также вы можете заполнить форму ниже.