Скачать архив 2022 прайс-листа в формате Doc Примечания к таблице: цены на 2016, 2017, 2018, 2019, 2020, 2021, 2022 и 2026 годы указаны для Москвы. Чтобы выбрать цены на конкретный год, используйте. IT Selector. Российская столица является крупнейшим субъектом Российской Федерации по объему транспортного налога. В соответствии с требованиями закона, более 27 миллиардов рублей ежегодно отчисляют 2,9 миллиона налогоплательщиков.33 9 июля 2008 года город Москва.

Начисление и сроки уплаты налога для организаций

- Ставка,

- Налогооблагаемая база,

- Доля справа,

- Темп роста,

- Период владения (месяцев/12),

- Разрешенные привилегии.

Платежи производятся с использованием правил математического округления и без учета дробных долей рублей.

Сроки прекращения уплаты транспортного налога с юридических лиц на 2026 год:

- 2022 год — до 28 февраля 2026 года

- I квартал 2026 года — до 28 апреля 2026 года

- II квартал (6 месяцев) 2026 года — до 28 июля 2026 года

- Третий квартал (9 месяцев) 2026 года — до 30 октября 2026 года

- Четвертый квартал и весь 2026 год — до 28 февраля 2026 года

Правила и сроки оплаты налога для физических лиц

Жителям Московской области не нужно самостоятельно рассчитывать налог. Достаточно дождаться налогового предупреждения от ФНС. В этом документе подробно указаны ставки по каждому транспортному средству, которым налогоплательщик владел в предыдущем году.

Проверить правильность этой информации можно с помощью тех же множителей, что и для юридических лиц.

Срок уплаты налогов гражданами истекает 1 декабря. Если средства не зачислены вовремя, ежедневно начисляются штрафы в любом размере.

Срок уплаты транспортного налога физическими лицами истекает в 2026 году.

- 2022 год — до 1 декабря 2026 года

- 2026 год — до 2 декабря 2026 года.

Рассматривается: в соответствии с § 6.1 (7). Если последний день срока выпадает на выходной, то датой срока считается следующий рабочий день.

Льготы для юридических лиц

Уплата транспортного налога является обязательной для всех владельцев транспорта. Однако для некоторых организаций, отвечающих требованиям закона, может применяться нулевой коэффициент.

- Юридическое лицо, осуществляющее пассажирские перевозки в городе,

- c. резиденты ЕОЗ в городе.

Льготы для физических лиц

Граждане, зарегистрированные в Москве, также имеют право на льготные условия по уплате транспортного налога, если они относятся к следующим группам.

- Герои СССР, Российской Федерации, полные кавалеры ордена Докса,

- Ветераны,

- Инвалиды I и II групп,

- Бывшие военнопленные нацистского режима,

- опекуны многодетных семей или семей с детьми-инвалидами (льгота предоставляется одному из родителей),

- граждане, чье здоровье пострадало от радиационного воздействия во время аварии на комбинате «Маяк» в Чернобыле или во время испытаний ядерного оружия в Семипалатинске.

Транспортный налог на электромобиль в России 2026: новые правила расчета и особенности уплаты

В России с 2026 года владельцы электромобилей должны будут платить специальный транспортный налог. Размер этого налога зависит от различных факторов, в том числе от мощности и стоимости электромобиля.

Для расчета суммы налога в России предусмотрены новые правила, учитывающие характеристики электромобилей. Владельцы гибридных электромобилей также должны платить этот налог, поскольку он отменен только для полностью электрических транспортных средств.

Почему владельцы электромобилей должны платить этот налог, влияет ли этот налог на снижение популярности электромобилей, каковы стимулы для его уплаты, какие расчеты необходимо использовать для определения величины налога, а также Возникают такие вопросы, как. Часто это делают сами владельцы электромобилей в России.

Поскольку существуют различные виды электромобилей, вопросы, связанные с размером транспортного налога, могут отличаться в зависимости от типа электромобиля. Например, особые условия налогообложения действуют при ввозе в Российскую Федерацию электромобилей Tesla.

Предстоящее введение транспортного налога на электромобили требует более подробного разъяснения правил его взимания и порядка уплаты. В будущем этот налог может быть отменен или введены льготы для владельцев электромобилей, но на данный момент действуют новые правила, которым необходимо следовать.

Транспортный налог на электромобиль в России 2026

В России новые правила расчета и уплаты транспортного налога на электромобили будут введены с 2026 года. Какие виды налогов взимаются с электромобилей?

- Одним из видов налога на электромобили является транспортный налог. Владельцы электромобилей должны платить налоги так же, как и владельцы автомобилей с двигателем внутреннего сгорания, но сумма налога может отличаться.

- Размер налога на электромобили в России зависит от водоизмещения, года выпуска и ближайшего года выпуска электромобиля.

- Владельцы электромобилей имеют право на льготы при уплате транспортного налога. Например, в некоторых регионах Российской Федерации электромобили могут иметь право на снижение налога, отмену налоговых платежей на определенный срок или рассрочку платежа.

- Сложно сказать, что будет с транспортным налогом на электромобили в ближайшем будущем. Возможна отмена налога, снижение новых правил расчета или уменьшение размера вводимой суммы.

- Другие пошлины и налоги, уплачиваемые электромобилями в России, включают в себя таможенные пошлины на ввоз транспортных средств из страны-производителя, таких как Tesla Model X и другие электромобили.

- На владельцев гибридных автомобилей также распространяются определенные налоговые правила, и налоги на передачу прав собственности могут отличаться от налогов на электромобили.

Возможная отмена или снижение трансфертного налога в России влияет на развитие рынка владения электромобилями и электротранспорта.

Новые правила расчета налога

В России новые правила расчета трансфертного налога на электромобили будут введены к 2026 году. Это коснется как владельцев, так и потенциальных покупателей электромобилей.

Особенности расчета налога для электромобилей также отличаются от таковых для обычных транспортных средств. В отличие от обычных автомобилей, налог на электромобили рассчитывается не исходя из мощности двигателя, а из его стоимости.

Читайте также: втб банк семейная ипотека с детьми

| Тип | Налогооблагаемая стоимость |

|---|---|

| Электромобили с пробегом 50 км и более | Зависит от размера электромобиля |

| Гибрид | Зависит от размера электромобиля |

Владельцы электромобилей также могут рассчитываться без налога. Например, они могут быть освобождены от уплаты транспортного налога на определенный период времени.

Важно отметить, что новые правила расчета налога на электромобили не отменяют его полностью. Транспортный налог по-прежнему будет взиматься с владельца электромобиля.

Ввоз электромобилей в Россию также облагается транспортным налогом.

Почему владельцы электромобилей должны платить налог? Это связано с тем, что электромобили также используют дороги и требуют обслуживания. Поэтому владельцы электромобилей должны вносить свой вклад в развитие дорожной инфраструктуры и техническое обслуживание.

Кроме того, при ввозе электромобилей в Российскую Федерацию могут быть отменены пошлины. Это позволит снизить стоимость электромобилей и сделать их более доступными для потенциальных покупателей.

В ближайшее время владельцам электромобилей следует ознакомиться с новыми правилами расчета транспортного налога и учесть их при планировании финансовых расходов.

Снижение пошлины на ввоз электромобилей в РФ

Обратите внимание, что существует ряд правил и деталей, касающихся ввозных пошлин на электромобили. В частности, конкретные льготы и гибкие условия еще не определены. Однако предполагается, что снижение пошлин повлияет на размер налога, и владельцы электромобилей будут платить меньше налогов.

Почему отмена или снижение импортных пошлин на электромобили так важны? Прежде всего, это может стать естественным стимулом для развития отечественной индустрии электромобилей. Отменив или снизив эти пошлины, владельцы электромобилей будут платить меньше налогов, что, в свою очередь, приведет к увеличению количества электромобилей на дорогах страны. Кроме того, это позволило бы снизить уровень выбросов и уменьшить воздействие автомобильного транспорта на окружающую среду.

Стоит отметить, что не все виды электромобилей платят пошлину при ввозе в Россию. В первую очередь это касается электромобилей, произведенных в стране. Вот некоторые преимущества и особенности, которые позволят вам платить меньше или вовсе избежать налогов.

Также следует учитывать, что существуют различные модели электромобилей, например Tesla Model X, каждая из которых имеет свои уникальные особенности, влияющие на расчет транспортного налога. В целом можно отменить транспортный налог для владельцев электромобилей, но пока такой инициативы не было.

Поэтому снижение импортных пошлин на электромобили в России является важным шагом в развитии отечественного рынка электромобилей. Отмена или снижение пошлины означает, что владельцы электромобилей будут платить меньше налогов, что, в свою очередь, приведет к увеличению количества электромобилей на дорогах страны и снижению выбросов. Однако пока нет точной информации о новых правилах и возможных преимуществах. Поэтому следует дождаться официального объявления и ознакомиться с правилами расчета налога в новой версии закона о налоге на транспортные средства на электромобилях.

Совет: Как отследить посылки СДЭК по номеру отслеживания

Величина налога: что влияет на его величину

Размер налога на электромобили в России зависит от нескольких факторов. Во-первых, это влияет на налоговую базу, которая определяется исходя из мощности двигателя электромобиля (в киловаттах) и стоимости ввоза транспортного средства на территорию Российской Федерации. Чем выше мощность двигателя и чем выше цена электромобиля, тем выше налог.

Кроме того, размер налога может зависеть от срока использования электромобиля. В настоящее время для владельцев электромобилей существуют льготы, которые позволяют снизить ставку налога в первые три года после классификации. Это один из стимулов для приобретения и использования электромобиля.

Кроме того, в ближайшем будущем налоговые ставки могут быть изменены. В настоящее время в Российской Федерации рассматривается возможность отмены транспортного налога на электромобили и гибриды. Это связано с растущей популярностью электромобилей и стремлением российского правительства сократить выбросы вредных веществ в атмосферу.

Если такое решение будет принято, то обязанность по уплате транспортного налога будет отменена, хотя электромобили должны будут платить только за классификацию и техническое обслуживание транспортного средства (например, техосмотр, страховку).

Налоговые последствия для российского налогообложения. Многие владельцы электромобилей задаются вопросом: «Зачем платить налог на мой электромобиль, если он не загрязняет окружающую среду?». Ответ прост. Электромобили также вызывают износ дорог и требуют финансирования транспорта, поэтому их владельцы должны платить налог на тех же основаниях, что и владельцы автомобилей.

Таким образом, налоги на электромобили в России зависят от мощности и стоимости электромобиля, срока его службы и возможных изменений в законодательстве. Однако в ближайшем будущем существует возможность отмены транспортного налога на электромобили и гибриды, что будет стимулировать развитие электротранспорта в России.

Особенности уплаты налога

Для владельцев электромобилей в России есть особенности в уплате транспортного налога: с 2026 года вступают в силу новые правила расчета и уплаты налога.

Одной из особенностей уплаты налога является снижение налога на электромобили. Владельцы электромобилей могут рассчитывать льготы и скидки, которые уменьшают их налоговые платежи.

Сумма налога на электромобили зависит от ряда факторов, включая мощность двигателя, пробег, пройденный путь, возраст и другие характеристики. Владельцы электромобилей должны рассчитывать свои налоговые обязательства в соответствии с новыми правилами.

Влияет ли время, проведенное во владении электромобилем, на размер налога? В настоящее время такого влияния нет. Владельцы электромобилей будут платить налог с суммы, указанной в соответствии с новыми правилами расчета, независимо от времени нахождения на транспортном средстве.

Советуем почитать: образец справки об инвалидности и форма заявления-декларации 2026 года

Некоторые владельцы электромобилей интересуются, будет ли отменен налог на электромобили в ближайшем будущем. Отмены налога не будет, но возможность отмены электромобилей учитывается государством.

В случае с электромобилями существуют также особенности уплаты налога при их ввозе в Россию. Владельцы электромобилей, приобретенных за рубежом и ввезенных в Россию, могут быть вынуждены платить налоги и пошлины.

Владельцы гибридных автомобилей, которые не являются полностью электрическими транспортными средствами, также должны платить транспортный налог. К видам электромобилей, на которые распространяется транспортный налог, относятся все электрические и гибридные автомобили, включая Tesla Model X и другие модели.

Другие льготы для владельцев электромобилей

Помимо освобождения от уплаты транспортного налога, владельцы электромобилей в России могут рассчитывать и на другие льготы. Некоторые регионы предлагают дополнительные налоговые скидки или освобождение от других платежей. Например, в Москве владельцы электромобилей могут избавиться от платы за парковку и получить скидки на проезд в некоторых районах города.

Также существует возможность получить льготы на ввоз электромобилей в Россию. В настоящее время электрические, гибридные и другие виды электромобилей имеют особые привилегии при таможенном оформлении и должны платить более низкие пошлины и налоги. Однако в связи с изменением правил исчисления и уплаты транспортного налога эти льготы отменяются или сокращаются.

Почему транспортный налог на электромобили такой низкий? Это связано с тем, что электромобили не потребляют бензин или дизельное топливо, а значит, не влияют на экологическую обстановку. Кроме того, при расчете налога учитываются экологические параметры автомобиля, его мощность и год выпуска. Новые модели электромобилей обычно платят меньший налог, чем старые или более мощные.

Владельцы электромобилей в России также могут получить льготы при покупке или лизинге электромобиля. Государственные программы поддержки электромобилей включают в себя натуральные и корпоративные субсидии и льготные кредиты. Эти программы позволяют снизить стоимость электромобилей и сделать их более доступными для потенциальных покупателей.

Владельцы электромобилей также могут рассчитывать на установку специальной инфраструктуры для зарядки своих машин. В некоторых российских городах уже есть электрозаправки, где владельцы электромобилей могут быстро и комфортно зарядить свой транспорт. Развитие подобной инфраструктуры поможет популяризировать электромобили и стимулировать их использование в повседневной жизни.

Рекомендуем к просмотру:

- Как объяснить детям причину развода: полезные советы

- Как отредактировать и подать иск в суд на управляющую компанию по поводу непредоставления (некачественного предоставления) услуг

- Как снять автомобиль с учета через госуслуги

- Какие российские акции выплачивают дивиденды каждый месяц?

- Карты водителя для тахографа: установка и квитанции в Смоленске

- Закон Российской Федерации от 14 ноября 2002 года 13 8-ФЗ — Президент России

Транспортный налог: какие особенности учесть при расчете платежа за гибридный автомобиль

Организации, имеющие транспортные средства, отсортированные по закону, являются плательщиками транспортного налога.

Налоговая база по транспортному средству определяется как кубатура двигателя в лошадиных силах (п. 1 ст. 359 НК РФ, п. 1).

Но как быть с гибридными автомобилями?

Кроме того, гибридные автомобили имеют как минимум два разных преобразователя энергии (двигателя) и две разные (встроенные) системы накопления энергии, которые помогают приводить такие автомобили в движение (раздел 1 Правил дорожного движения, утвержденных Постановлением Правительства РФ №. 1090 от 23. 10. 1993).

Прежде чем ответить на этот вопрос, несколько слов о том, почему власти поощряют развитие новых видов транспорта.

Стимулирование развития новых видов транспорта

Интерес к новым видам транспорта обусловлен рядом причин, в частности

- Отсутствие запасов традиционных невозобновляемых источников энергии,

- повышенное внимание общественности и властей к вопросам экологии и изменения климата; и

- Процессы урбанизации; ожидается, что к 2050 году более 70% населения будет проживать в крупных городах. Это значительно усугубит проблему загрязнения воздуха.

Чтобы ограничить выбросы парниковых газов (CO2), власти поощряют развитие новых видов транспорта, в том числе использование гибридных систем движения.

Власти принимают во внимание растущий уровень использования гибридных транспортных средств.

- при организации обычных автомобильных и грузовых перевозок,

- планирование и расчет количества парковочных мест, в том числе оборудованных зарядными устройствами,

- организация управления парковками и расчет парковочных мест.

Власти стимулируют использование электрических и гибридных транспортных средств и развитие зарядной инфраструктуры путем гибкого применения экономических и нефинансовых мер.

Евразийская экономическая комиссия совместно со странами ЕАЭС издает акты союзных органов, направленные на стимулирование производства и использования колесных транспортных средств с двигателями, работающими на экологически чистом топливе.

Меры стимулирования включают, в частности.

- Добровольное установление минимальных тарифов на электромобили в таксомоторных парках, автопарках и коммунальных службах,

- дальнейшее развитие инфраструктуры с обязательством владельцев как новых, так и существующих объектов дорожной инфраструктуры заряжать электромобили,

- развитие сервисной инфраструктуры с возможностью их использования после запуска массовых электромобилей в ОАЭ.

Тонкости определения мощности гибридного автомобиля

Этому вопросу посвящено недавнее письмо от финансовых и налоговых органов.

Финансовые власти в своем письме от 02. 02. 2026, 03-05-04/04/8694 ответили на запрос Министерства внутренних дел об определении мощности двигателя автомобилей с большим количеством двигателей для расчета транспортного налога.

Так, Минфин сослался на три решения Коллегии Евразийской финансовой комиссии от 19 декабря 2011 года № 877, от 22. 09. 2015 года № 122 и от 12. 07. 2016 года № 81.

В этих документах указано, что

- Максимальная мощность двигателя — это максимальная полезная мощность электрического аттракциона при непрерывном токе, которую аттракционная система может обеспечить в среднем за 30-минутный период.

- Максимальная мощность за 30 минут фиксируется в электронном паспорте транспортного средства в показателе «Двигатель электромобиля».

- Данные характеристики отражены в документации, подтверждающей соответствие требованиям Таможенного технического союза «О безопасности колесных транспортных средств».

Принимая это во внимание, Казначейство заявило, что для целей расчета транспортного налога максимальная мощность должна учитываться при определении мощности электродвигателя транспортного средства.

Если транспортное средство оснащено как двигателем внутреннего сгорания, так и электродвигателем, то максимальная мощность за 30 минут и мощность двигателя внутреннего сгорания, указанная в его техническом паспорте, должны рассматриваться как единое целое.

Письмо Казначейства № 03-05-04/04/8694 от 09. 02. 2026 № БС-4-21/1528@, направленное сотруднику базовой инспекции, обеспечивает расчет транспортного налога.

Вскоре после этого ФНС посвятила письмо БС-3-21/3425@ от 10. 03. 2026 г. вопросу налогообложения автотранспортных средств, содержащих двигатель и электродвигатель (гибридных транспортных средств).

В нем налоговые органы обратили внимание на роль информации дорожных инспекторов при расчете налоговой базы по транспортному налогу.

Орган ГИБДД Министерства внутренних дел осуществляет государственную классификацию транспортных средств в соответствии с законом от 8 августа 2018 г.283-ФЗ.

В Гибдд функционирует налоговая служба.

Заданием Федеральной налоговой службы № ММВ-7-11/545@ от 25 ноября 2015 года утверждена форма сведений о транспортных средствах и их владельцах.

Форма используется дорожными инспекторами для передачи в налоговые органы сведений о мощности двигателя транспортного средства. Форма дополняется данными из Государственного реестра автотранспортных средств (Реестр).

Администратором реестра является ГАИ Министерства внутренних дел (Постановление Правительства от 27. 12. 2019 № 1874 «Об утверждении Правил ведения Государственного реестра транспортных средств»).

Обязанности этих органов (организаций, сотрудников) по представлению сведений о зарегистрированных на них транспортных средствах и их владельцах определены Налоговым кодексом (пункт 4 статьи 85).

На передачу сведений в налоговые органы отводится 10 дней со дня регистрации.

Регистрирующий орган представляет эти сведения в налоговый орган ежегодно с 1 января по 15 февраля текущего года и за иные периоды, установленные соответствующими органами.

Порядок исчисления налога

Организация, уплачивающая транспортный налог, самостоятельно исчисляет сумму и размер налога, подлежащего уплате.

Сумма налога определяется по окончании налогового периода и рассчитывается как произведение и ставка соответствующей налоговой базы по каждому транспортному средству.

Сумма налога, уплачиваемая в бюджет по итогам налогового периода, определяется как разница между исчисленной суммой налога и суммой налога, уплаченной за отчетный период. Такими налоговыми периодами для налогоплательщика — организации являются II квартал, II квартал и III квартал.

Сумма налога исчисляется по итогам каждого отчетного периода в размере 1/4 соответствующей налоговой базы и налоговой ставки.

Плательщики транспортного налога уплачивают (перечисляют) налог и авансовые платежи в бюджет по месту установки транспортного средства. В текущем году уплата налога и сбора производится в форме единой системы уплаты ЕНВД (ЕСПД).

Начиная с налогового периода 2020 года, налогоплательщики не представляют налоговые декларации в налоговые органы.

Если по итогам календарного года налоговая декларация не была представлена, организация обязана представить уведомление о сумме налога, авансовых платежей по налогу, взносов и страховых взносов, исчисленных ФНС России по месту учета (форма указана в Приложении 1 ЕД-7-8/1047@ приказ №.

Для раскрытия информации по налогу на передачу необходимо передать подпункт 2) пункта 9 статьи 58 ГПК.

- о ходе исчисления — не позднее 25-го числа месяца, в котором установлен срок уплаты,

- по сумме налога, уплаченного за налоговый период, — до 25 февраля после истечения налогового периода.

Сумма, указанная в уведомлении, учитывается налоговыми органами при установлении совокупной обязанности налогоплательщика по уплате единого налога.

Пример

Организация находится в Красногорске Московской области. На балансе организации числится гибридный автомобиль Honda Accord с двигателем внутреннего сгорания мощностью 143 л.с. и силовым агрегатом мощностью 181 л.с.

129/2002 от 16 ноября 2002 года в Московской области — оз «Транспортный налог в Московской области», налогоплательщики — организации, уплачивающие авансовые платежи по транспортному налогу.

Коэффициент транспортного налога на легковые автомобили с кинетической мощностью свыше 250 л.с. 150 руб/л.с.

Если автомобиль оснащен двигателем внутреннего сгорания и электромотором для его перемещения, то максимальная мощность составляет 30 минут, а мощность двигателя внутреннего сгорания, указанная в технической папке автомобиля, учитывается на всем протяжении.

При этом размер налоговой базы транспортного средства составляет 324 л.с. (143 + 181).

По итогам 2026 года исчисленная сумма налога на автомобиль, определяемая как произведение соответствующей налоговой базы и налоговой ставки, составит 48 600 рублей (150 рублей/л.с. х 324 л.с.).

Сумма налога, исчисленная по итогам I, II и III кварталов по соответствующим продуктам налоговой базы, составляет 12, 150 рублей (150 руб./ЛП х 324 л.с.:4). .

Эта сумма учитывается при определении общей суммы авансовых платежей по налогу по всем транспортным средствам учреждений за I, II и III кварталы.

Ведомства обязаны направить в ФНС уведомление с указанием общей суммы аванса в актуальном состоянии.

- 25. 04. 2026 — в I квартале,

- 25. 07. 2026 — во втором квартале,

- 25. 10. 2026 — в третьем квартале.

Организации должны отнести авансовые платежи по транспортному налогу в состав актуального транспортного налога следующим образом.

- 28. 04. 2026- I квартал,

- 28. 07. 2026 — за II квартал,

- 30. 10. 2026 (28. 10. 2026-суббота) — за III квартал.

Сумма налога, уплачиваемая по легковым автомобилям в 2026 году, равна разнице между исчисленной суммой налога и суммой налога к уплате — 12, 150 рублей (48. 600-12. 150-12. 150-12. 150-12. 150-12. 150-12. 150).

Эта сумма учитывается при определении общей суммы транспортного налога, подлежащей уплате в 2026 году по всей организации. Эту сумму учреждение должно уплатить в срок до 28. 02. 2026 года.

При этом до 26. 02. 2026 года (25. 02. 2026 — воскресенье) госорган должен направить в ФНС уведомление с указанием общей суммы к уплате за 2026 год.

- #минфин.

- #НК РФ.

- #Транспортный налог.

- #машины.

- #личный автомобиль

- #служебный автомобиль

- #Единый налоговый платеж

Этот пост написан блоггером Tribune. Вы тоже можете начать его писать: сделать это можно здесь.

Какой транспортный налог на электромобили?

В некоторых случаях налог на пересадку на электромобили вообще не платится, что позволяет сэкономить десятки тысяч рублей. Даже если у вас очень мощный автомобиль. Ниже мы расскажем о других бонусах, доступных владельцам электромобилей, без транспортного налога на электромобили.

Продажи электромобилей в России растут с каждым годом. Это касается как новых, так и подержанных моделей.

В настоящее время владение электромобилем зачастую выгоднее, чем аналогичными машинами с двигателями внутреннего сгорания. Помимо экономии на топливе и обслуживании, владельцы электромобилей получают и другие преимущества. Ниже вы найдете информацию о скидках, отсутствии транспортного налога и других преимуществах.

Ставка транспортного налога различается в регионах России. Это касается легковых, грузовых автомобилей, автобусов и других транспортных средств. Транспортный налог на электромобили также различается. Он зависит от кубатуры транспортного средства и региона, в котором зарегистрирован владелец.

Например, покупаете мощный электромобиль и задаетесь вопросом, кто будет платить налог на Tesla в России. Если владелец прописан в Москве, то ему не придется ничего платить. В то же время владелец автомобиля с бензиновым двигателем аналогичной мощности (334 л.с.) отдает 50, 100 рублей. Различия специфические.

Где нет транспортного налога на электромобили

Поскольку налог на электромобили в России не отменен на федеральном уровне, преимущества «зеленых» машин определяют региональные власти: в 2022 году нулевая ставка трансфертного налога для электромобилей действовала в

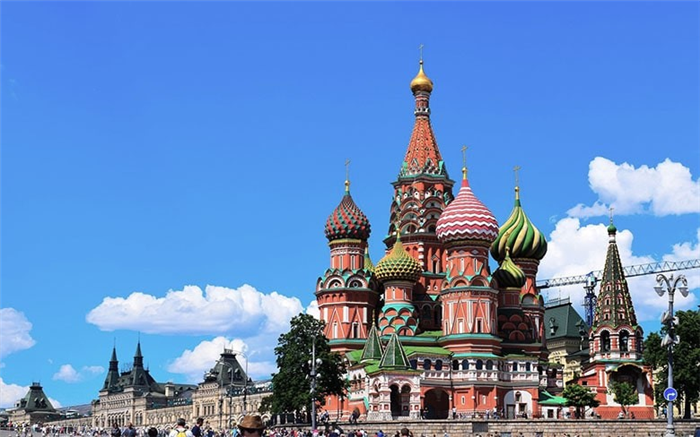

- Москва

- Республика Васколтан

- Демократическая

- Республика Алтай

- Республика Дагестан

- Республика Ингушетия

- Республика Карелия

- Коммуна

- Демократическая Удматия

- Красногория

- Амур

- Астрахань

- Белгород

- Воронежский округ

- Иркутск

- Каргинский район

- Камчатский край

- Кемеровский район

- Кострома

- Ленинградская область

- Судьба

- Москва

- Новосибирск

- Округ ОМС

- Оренбург

- Орловская область

- Рязань

- Саратовская область

- Сахалин

- Смоленская область

- Тульская область

- Ульяновская область

- Забайкальский край

- Ярославская область

- Республика Крым

В некоторых регионах существуют ограничения по максимальной мощности. Если автомобиль вписывается в эти ограничения, налоги платить не нужно.

- Волгоградская область (не более 150 л.с.)

- Калининградская область (не более 150 л.с.)

- Краснодарский край (не более 150 л.с.)

- Тюменская область (не более 150 л.с.)

- Ямало-Ненецкий автономный округ (до 150 л.с.)

- Курская область (до 200 л.с.)

- Мурманская область (до 200 л.с.)

- Новгородская область (до 200 л.с.)

- Севастопольская область (до 200 л.с.)

- Тамбовская область (до 250 л.с.).

В некоторых вопросах налог на электромобили не отменен полностью, но существуют скидки на их оплату.

- Балканская Республика Камбардино (50%)

- Хабровский край (50%)

- Нижегородская область (50%)

- Свердловская область (50%)

- Ханты-Мансийский автономный округ (20%)

Сроки действия

Например, в Республике Крым нулевая налоговая ставка действует до 31 декабря 2026 года, а в Кемеровской области — до 31 декабря 2028 года.

Важно помнить, что льготы на владение электромобилем могут быть продлены. Местные власти оценивают эффективность такой меры и то, насколько она повлияла на растущую популярность «зеленых» автомобилей. Если результаты окажутся положительными, льготы могут быть расширены.

Льготы на гибриды

Вопрос налогообложения также интересует владельцев гибридных автомобилей. Такие автомобили оснащены двигателем внутреннего сгорания, за исключением электромотора. В большинстве регионов владельцы гибридных автомобилей не имеют права на льготы. Однако есть и исключения. Например, в Сахалинской и Камчатской областях скидка для гибридных автомобилей составляет 50 %, в Ханты-Мансийском автономном округе — 20 %.

Если на территории, где вы зарегистрированы, нет льгот на электромобили, налог на передачу рассчитывается в обычном режиме: коэффициент за л.с. умножается на количество лошадей, указанных в регистрационном знаке транспортного средства.

Пример. Есть автомобиль Tesla Model 3, зарегистрированный в Тамбовской области. Даже самая мощная версия такой Tesla не относится к категории освобожденных (до 250 л.с.) и поэтому должна платить налог. Мощность умножается на коэффициент за л.с. В данном случае 258*150 = 38 700 рублей. Налог за предыдущий год необходимо оплатить до 1 декабря текущего года.

Рассчитать сумму налога можно на сайте налоговой службы РФ, заполнив специальную форму.

Другие льготы для владельцев электромобилей

Помимо льгот, связанных с налогом на электромобили в России, владельцы «зеленых» машин получают и другие бонусы. Например, в настоящее время действует выгодная программа автокредитовани я-ART. В рамках этой программы покупатели новых электромобилей получают значительную скидку в 35 % (но не более 925 000 рублей).

Во многих районах владельцы электромобилей имеют право бесплатно пользоваться бесплатными парковочными местами. Для этого необходимо получить разрешение на парковку.

Владеть электромобилем в Москве выгоднее. Помимо городского транспортного налога и бесплатной парковки, владельцы могут бесплатно забрать свой автомобиль на Московской энергетической станции.

Автор(ы): Роман Яровой.